Nâm 2021, cơ quan quản lý triển khai hàng loạt giải pháp với kỳ vọng nâng “chất” trái phiếu doanh nghiệp, để thị trường này trở thành kênh huy động vốn trung và dài hạn quan trọng cho các doanh nghiệp, cùng “chia lửa” với hệ thống ngân hàng. Với quan sát của ông, hiệu quả của các giải pháp đó như thế nào?

Tôi cho rằng, hiện thị trường trái phiếu doanh nghiệp Việt Nam tồn tại 3 lỗ hổng lớn cần vá lấp.

Lỗ hổng thứ nhất là chất lượng hàng hóa trên thị trường còn chưa rõ ràng, “vàng thau lẫn lộn”.

Trái phiếu là kênh đầu tư trung và dài hạn nhưng thông tin về nhà phát hành cũng như sản phẩm cụ thể họ đang sở hữu chưa được chuẩn hóa. Trong khi đó, mặt bằng lãi suất chưa có sự khác biệt rõ nét và bám theo chất lượng nhà phát hành.

Gần đây, một số nhà đầu tư cá nhân sở hữu trái phiếu liên hệ với chúng tôi sau khi nhận được cảnh báo từ truyền thông và các cơ quan quản lý. Nhà đầu tư cảm thấy bất an, vì sau khi xem xét kỹ lưỡng, họ chợt nhận ra mình không rõ đang sở hữu trái phiếu của doanh nghiệp như thế nào.

Chính vì vậy, để hỗ trợ nhà đầu tư trong việc hiểu rõ trái phiếu đang sở hữu, chúng tôi đưa ra 5 câu hỏi, góp phần vào sự tường minh của thị trường để nhà đầu tư trả lời.

Một là, doanh nghiệp đó có hoạt động kinh doanh cốt lõi là gì?

Hai là, dòng tiền doanh nghiệp đó tạo ra là gì? Có rủi ro đứt gãy dòng tiền trong ngắn hạn hay dài hạn không, trong bối cảnh nào? Rủi ro so với kỳ hạn của trái phiếu đó ra sao?

Ba là, doanh nghiệp huy động trái phiếu đó với mục đích gì? Có cách nào kiểm chứng rằng doanh nghiệp sau khi huy động vốn, sử dụng đúng mục đích hay không?

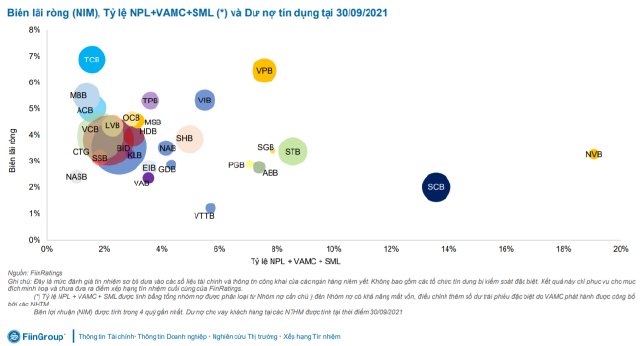

Bốn là, nhà đầu tư biết cách khám sức khỏe tài chính sơ bộ doanh nghiệp đó qua 3 chỉ số cơ bản mà đơn vị xếp hạng tín nhiệm hay dùng. Đó là, (I) “Nợ vay/Vốn chủ sở hữu”; (II) “Nợ vay/EBITDA (lợi nhuận trước thuế, lãi vay và khấu hao)” và (III) “EBITDA/Chi phí lãi vay”.

Năm là, với chất lượng nhà phát hành và mức lãi suất nhà đầu tư nhận được từ trái phiếu hợp lý hay chưa? Trái phiếu tính giá như thế nào? Hay bây giờ nhà đầu tư mới nhận ra trái phiếu có “giá” theo cách tính của nó?

Lỗ hổng thứ hai là khung pháp lý dù chưa rõ ràng nhưng đang có nhiều cải thiện và thay đổi tích cực. Dự thảo sửa đổi Nghị định 153 cần được trao đổi và làm rõ trước khi được áp dụng chính thức, sẽ rất có lợi cho nhà đầu tư, đặc biệt là nhà đầu tư cá nhân.

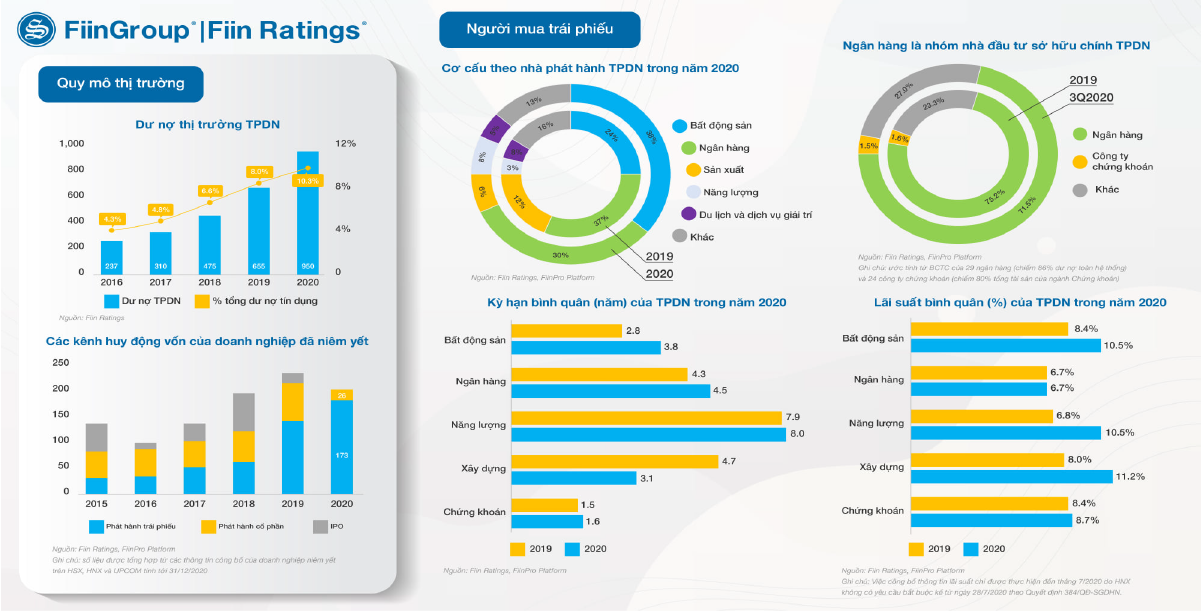

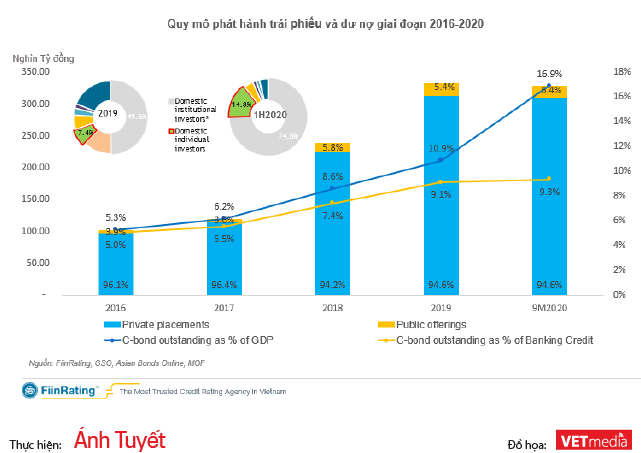

Lỗ hổng thứ ba là cơ sở nhà đầu tư còn hạn chế. Hiện chủ yếu nhà đầu tư trái phiếu là các định chế tài chính trong nước và nhà đầu tư cá nhân trong nước. Thực tế, thị trường trái phiếu doanh nghiệp chưa có nhiều tổ chức như quỹ hưu trí, quỹ bảo hiểm và nhà đầu tư nước ngoài tham gia.

Chúng tôi tin rằng khi thị trường trái phiếu doanh nghiệp trở nên minh bạch và có hạ tầng tốt hơn, sẽ thu hút được sự tham gia mạnh mẽ hơn từ các định chế tài chính nước ngoài đang chờ đón.

Theo đánh giá của ông, những quy định mới trong dự thảo Nghị định sửa đổi Nghị định 153 cùng việc đẩy mạnh xếp hạng tín nhiệm trong nước trước thời hạn năm 2023 sẽ tác động như thế nào đối với thị trường?

Trong tổng số 1,13 triệu tỷ đồng dư nợ trái phiếu doanh nghiệp đang lưu hành, có đến 40,7% giá trị trái phiếu lưu hành sẽ đáo hạn trong giai đoạn 2 năm tới (2022 và 2023). Trong đó, điểm rơi đáo hạn lớn nhất sẽ diễn ra vào năm 2023 với 302,9 ngàn tỷ đồng, chiếm 26,8% tổng dư nợ và sau đó 281,7 ngàn tỷ vào năm 2024. Vì vậy, nếu không có sự điều chỉnh cần thiết kịp thời trong thời gian tới, có thể có các bất ngờ ngoài mong đợi của nhà đầu tư và các thành viên thị trường cũng như rủi ro về an toàn hệ thống.

Với nhà đầu tư, việc chuẩn hóa điều kiện phát hành riêng lẻ và cải thiện công bố thông tin, bao gồm xếp hạng tín nhiệm sẽ giúp nhận diện rõ chất lượng sản phẩm mà mình đang sở hữu trong tương quan với lợi nhuận thu được.

Với các nhà phát hành, hiện dự thảo Nghị định 153 có một số điểm quy định quá chặt chẽ, chẳng hạn vấn đề mục đích sử dụng vốn, không được huy động vốn trái phiếu cho hoạt động đầu tư cổ phần hay chế tài áp dụng khi thay đổi phương án sử dụng vốn. Tôi lo ngại việc áp dụng các điều khoản cụ thể này có sự xem xét đến các tác động “ngược chiều quá mạnh” hoặc “mang tính đột ngột” đến một thị trường đang vận hành và thể hiện được vai trò kênh dẫn vốn trong hơn 5 năm qua.

Nhiều năm qua, “xếp hạng tín nhiệm” rất được thị trường tài chính quan tâm nhưng không phải bất cứ lúc nào và ở đâu, các doanh nghiệp cung ứng loại hình dịch vụ này cũng được chào đón. Tại sao FiinGroup chọn con đường này?

Các đơn vị lớn trên thế giới như S&P hay Moody’s cũng đi lên từ một đơn vị cung cấp dữ liệu và thông tin thị trường thuần túy. FiinGroup, trước kia là StoxPlus, cũng có câu chuyện tương tự với việc bắt đầu từ dịch vụ thông tin chứng khoán và việc mở rộng sang xếp hạng tín nhiệm là đón chờ sự phát triển của thị trường vốn Việt Nam.

Ấp ủ ý tưởng mở rộng sang dịch vụ xếp hạng tín nhiệm từ năm 2015 khi tôi nhận thấy trong bối cảnh kênh dẫn vốn trái phiếu doanh nghiệp vẫn còn chưa phát triển và hệ thống tín dụng ngân hàng bị đè nặng, vốn là một trong các lý do dẫn đến khủng hoảng tài chính giai đoạn 2008-2012. Với sứ mệnh “soi sáng thị trường”, chúng tôi mang một khát vọng, ở đâu nhà đầu tư cần thông tin và hỗ trợ, ở đó có chúng tôi. FiinRatings luôn sẵn sàng tham gia và cùng các thành viên thị trường chung tay phát triển vì lợi ích chung và bền vững.

Năm qua, FiinRatings ghi dấu hàng loạt thương vụ xếp hạng tín nhiệm doanh nghiệp. Lẽ thường, doanh nghiệp nào cũng muốn mình trở nên “long lanh” hơn khi được soi chiếu qua xếp hạng tín nhiệm, dù thực chất nội tại không hoàn toàn như vậy. FiinRatings cân bằng vấn đề này như thế nào, thưa ông?

Sau khi được Bộ Tài chính cấp phép đủ điều kiện hoạt động xếp hạng tín nhiệm vào ngày 20/3/2020, chúng tôi chính thức ra mắt vào ngày 19/5/2020.

Chỉ sau 6 tháng đi vào hoạt động, FiinRatings hoàn thiện mô hình xếp hạng áp dụng cho 53 ngành trong môi trường kinh doanh của Việt Nam. Chúng tôi cũng chiêu mộ thành công cựu Giám đốc toàn cầu S&P Global Ratings và Giám đốc xếp hạng ngành tài chính CRISIL đứng trong đội ngũ chuyên gia, trực tiếp tham gia vào tất cả các hoạt động xếp hạng của FiinRatings tính đến thời điểm này.

Tròn một năm sau ngày ra mắt, ngày 19/05/2021 là một cột mốc đáng nhớ khi FiinRatings công bố xếp hạng tín nhiệm đối với Công ty Tài chính Cổ phần VietCredit ở mức BBB-. Đây là công bố xếp hạng tín nhiệm đại chúng đầu tiên một doanh nghiệp Việt theo thang điểm xếp hạng tín nhiệm nội địa, đánh dấu sự ra đời chính thức ngành xếp hạng tín nhiệm tại Việt Nam.

Năm 2021 cũng là một năm ghi dấu ấn đặc biệt khi FiinRatings công bố hợp tác với S&P Global Ratings và Ngân hàng Phát triển Châu Á (ADB). Sau đó, S&P chuyển giao công nghệ xếp hạng tín nhiệm và chuẩn mực vận hành một đơn vị xếp hạng tín nhiệm theo chuẩn quốc tế, bao gồm năng lực phân tích, quy trình tách bạch hoạt động phân tích, thương mại và giám sát tuân thủ cho chúng tôi.

Sau năm đầu tiên hoạt động, FiinRatings hoàn thành thực hiện xếp hạng 5 nhà phát hành, thực hiện công bố kết quả xếp hạng tín nhiệm 3 đơn vị và đang trong quá trình theo dõi và cập nhật để cung cấp những thông tin được chuẩn hóa về các nhà phát hành này cho nhà đầu tư.

Một số doanh nghiệp chúng tôi thực hiện xếp hạng nhưng do kết quả không như mong đợi nên họ quyết định chưa công bố ra đại chúng hoặc thay đổi phương án phát hành công cụ nợ. Mặc dù chưa công bố, nhưng chúng tôi rất vui mừng đến 31/12/2021, có 8 doanh nghiệp đồng ý tham gia xếp hạng tín nhiệm đại chúng với FiinRatings. Chúng tôi dự kiến sẽ công bố kết quả xếp hạng tín nhiệm và những cập nhật về họ trong quý 1/2022 này.

Mặc dù chưa đạt mục tiêu xếp hạng tín nhiệm 10 nhà phát hành đầu tiên như kỳ vọng nhưng đó là dấu hiệu tốt cho thấy thị trường phần nào sẵn sàng cho việc minh bạch hóa và khẳng định vai trò của xếp hạng tín nhiệm độc lập như FiinRatings trong việc hỗ trợ các doanh nghiệp trong kế hoạch huy động vốn và xây dựng hồ sơ năng lực tín dụng trên thị trường vốn cả trong nước và quốc tế.

Những khách hàng tìm đến FiinRatings trong thời gian qua hầu hết là các doanh nghiệp có chiến lược vốn rõ ràng và hướng đến xây dựng năng lực tín dụng của họ trên thị trường vốn. Ngoài ra, thực tế nhu cầu xếp hạng tín nhiệm cũng đến từ chính nhà đầu tư và trái chủ của họ, nhất là các định chế là cổ đông và chủ nợ quen thuộc với các giá trị mà xếp hạng tín nhiệm mang lại vì lợi ích chung của doanh nghiệp và của chính họ. Vì vậy, họ không ngần ngại đi tiên phong trong việc minh bạch hóa thông tin đến nhà đầu tư.

Một trong những thách thức lớn nhất hiện nay là những doanh nghiệp tốt lại chưa nhận thức được tầm quan trọng của việc xếp hạng tín nhiệm. Điều này làm giảm những giá trị của xếp hạng tín nhiệm khi được công bố vì nhà đầu tư sẽ không có sự so sánh để nhận biết rõ ràng đâu là doanh nghiệp có mức an toàn cao hoặc rủi ro cao trên thị trường vốn nói chung cũng như trong một ngành nhất định mà họ quan tâm.

VnEconomy 04/02/2022 08:00