Thưa ông, trước xu hướng toàn thế giới tăng lãi suất bảo vệ nội tệ sau khi Fed tăng lãi suất USD để chống lạm phát, đại diện Ngân hàng Nhà nước khẳng định quan điểm điều hành tỷ giá là “ổn định nhưng không cố định”, ông bình luận gì về định hướng này?

Tôi nghĩ rằng, sự ổn định và cố định đều có những nội hàm mà chúng ta cần phải làm rõ. Việc làm rõ này phải dựa trên cơ sở là cơ chế điều hành tỷ giá hối đoái mà Việt Nam đã lựa chọn. Bởi lẽ, nếu nói ổn định nhưng không phải cố định thì chưa hẳn đúng. Một số quốc gia họ lựa chọn cơ chế tỷ giá cố định, tức họ quy định cụ thể 1 USD bằng bao nhiêu đồng tiền nội tệ. Như vậy, ổn định lúc này cũng có nghĩa là cố định.

Còn tại Việt Nam, trong khoảng trên 20 năm trở lại đây, Chính phủ đã lựa chọn cơ chế tỷ giá thả nổi có điều tiết, có quản lý. Theo đó, mỗi ngày, ngân hàng trung ương sẽ công bố một mức tỷ giá điều hành cụ thể. Tất cả các loại tỷ giá trên thị trường chính thống đều phải giao dịch dựa trên mức nền tỷ giá đó với một biên độ nhất định.

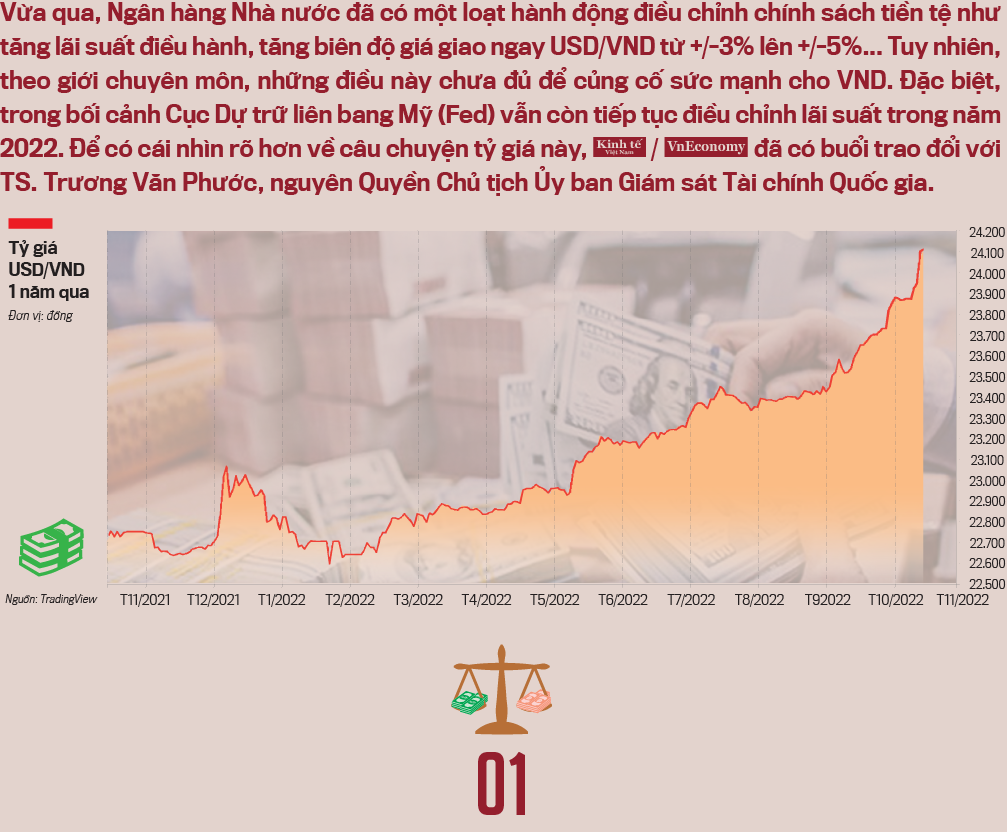

Từ đầu năm 2016 đến nay, Ngân hàng Nhà nước lựa chọn tên cho loại tỷ giá điều hành này là tỷ giá trung tâm (trước đó là tỷ giá bình quân liên ngân hàng). Đồng thời, quy định biên độ cho phép giảm từ /-5% xuống /-3%. Mới đây, mức biên độ này lại được điều chỉnh tăng trở lại từ /-3% lên /-5%. Vì vậy, khi Việt Nam nói ổn định với một tỷ giá trung tâm biến động không nhiều thì thị trường sẽ giao dịch trong biên độ /-5% đó.

Nói thêm về mức biên độ trên, thực chất, Ngân hàng Nhà nước cũng là một thành phần của thị trường, thậm chí còn là người mua bán cuối cùng trên thị trường. Họ cũng chính là người đưa ra đường đi nước bước cho tỷ giá thông qua tỷ giá trung tâm. Trong khi đó, biên độ và tỷ giá trung tâm luôn quyện chặt vào nhau trong những không gian, bối cảnh, hoàn cảnh rất cụ thể của thị trường ngoại hối. Đương nhiên, tỷ giá trung tâm còn gắn với hàng loạt biến số khác, bao gồm cả yếu tố bên ngoài và bên trong như cán cân thương mại, cán cân thanh toán, quan hệ vay nợ… Lẽ đó, Ngân hàng Nhà nước chắc chắn phải biết biên độ bao nhiêu là phù hợp. Mặt khác, họ cũng biết rất rõ phát đi những tín hiệu nào để thị trường tin tưởng vào chính sách ổn định tỷ giá của họ.

Quay lại vấn đề ổn định và cố định, trong bối cảnh hiện tại của Việt Nam, tôi nghĩ rằng nên đảo lại, tức là không cố định nhưng phải ổn định. Bởi vì, không cố định là do cách chúng ta lựa chọn phương pháp điều hành, còn đích tới chính là sự ổn định.

Thưa ông, để ổn định tỷ giá, thời gian vừa qua Ngân hàng Nhà nước đã phải bán ngoại tệ để can thiệp, không ít lo lắng về hao hụt của dự trữ ngoại hối. Ông bình luận gì về vấn đề này?

Việt Nam cũng giống như các nước trên thế giới là đều có dự trữ ngoại hối quốc gia. Việc mua bán ngoại tệ của dự trữ ngoại hối đã diễn ra liên tục từ vài ba chục năm trở lại đây và diễn biến mua là nhiều hơn, thể hiện rõ ở chỗ dự trữ ngoại hối vẫn đang ở trạng thái dương.

Trạng thái dương này được tạo ra vì nền kinh tế Việt Nam đã hội nhập sâu vào khu vực và thế giới. Quan trọng hơn là Việt Nam có rất nhiều yếu tố (như kinh tế vĩ mô tăng trưởng bền vững, tỷ giá hối đoái ổn định…) để thu hút dòng vốn bên ngoài khiến dự trữ ngoại hối tăng nhanh.

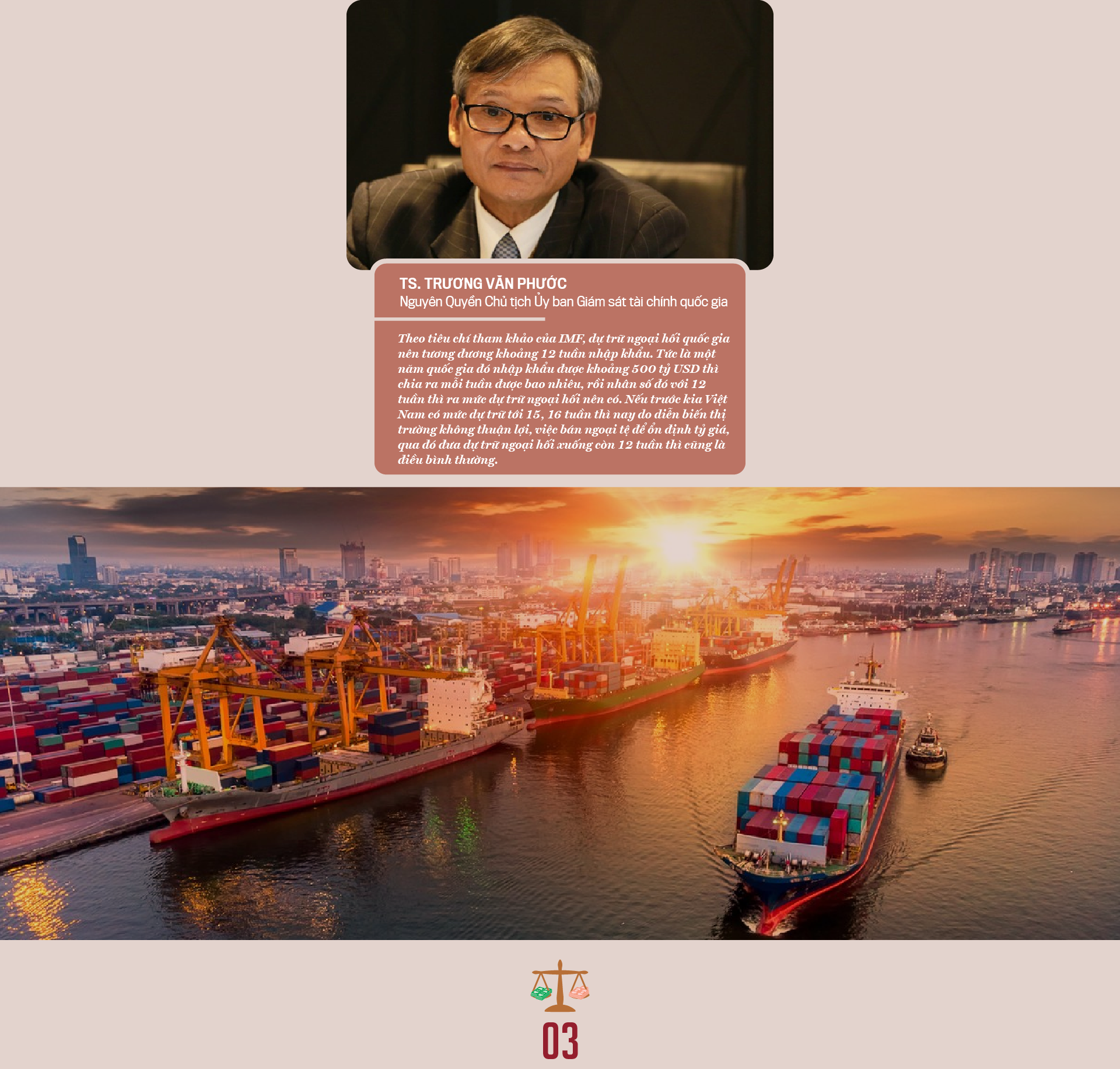

Theo tiêu chí tham khảo của IMF, dự trữ ngoại hối quốc gia nên tương đương khoảng 12 tuần nhập khẩu. Tức là một năm quốc gia đó nhập khẩu được khoảng 500 tỷ USD thì chia ra mỗi tuần được bao nhiêu, rồi nhân số đó với 12 tuần thì ra mức dự trữ ngoại hối nên có.

Nếu trước kia Việt Nam có mức dự trữ tới 15, 16 tuần thì nay do diễn biến thị trường không thuận lợi, việc bán ngoại tệ để ổn định tỷ giá, qua đó đưa dự trữ ngoại hối xuống còn 12 tuần thì cũng là điều bình thường.

Ngoài ra, cán cân thương mại của Việt Nam vẫn đang ở trạng thái thặng dư. Cán cân tốt tạo niềm tin cho thị trường. Cũng có đôi khi niềm tin đó bị lung lay vì cán cân thanh toán ít được người dân, doanh nghiệp, đặc biệt doanh nghiệp nước ngoài biết đến. Giống như việc hàng xóm không thể nhìn thấu tài chính gia đình của chúng ta, trừ khi chúng ta mời họ đến nhà để nghe mình kể chuyện, nghe thuyết trình. Từ đó, họ mới biết là gia đình chúng ta tốt và giao lưu với mình nhiều hơn.

Vậy, vấn đề ở đây là cần truyền tải thông tin cô đọng hơn, dễ hiểu hơn để người dân, doanh nghiệp tin rằng đất nước Việt Nam đang rất ổn định. Các doanh nghiệp nước ngoài thấy vậy thì họ sẽ chủ động đưa vốn thêm vào để đầu tư.

Với thời đại thông tin tràn lan như hiện nay, cơ quan nhà nước có thẩm quyền cần truyền thông cô đọng, tạo thêm niềm tin cho người dân. Niềm tin đó chắc chắn phải dựa trên cơ sở thực như dự báo tăng trưởng GDP năm nay tới 8%; lạm phát dưới 4%; cán cân thanh toán vẫn thặng dư; thu chi ngân sách vượt kế hoạch; nợ nước ngoài ít…

Nhiều quốc gia đang lún sâu vào cuộc đua tăng lãi suất đề bảo vệ đồng nội tệ, kéo theo đó là nguy cơ nền kinh tế vừa đình đốn, vừa lạm phát. Ông nói gì về vấn đề này, thưa ông?

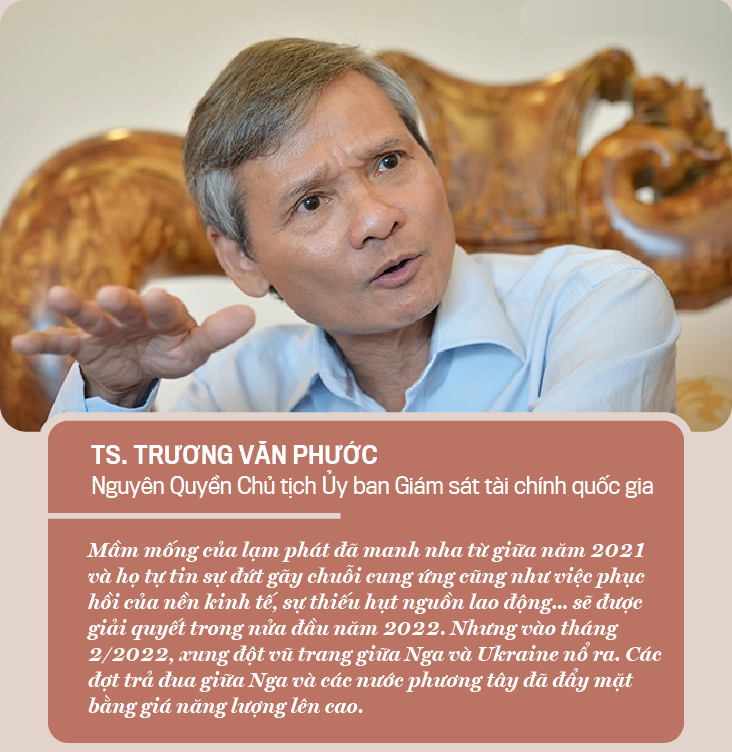

Nhiều quốc gia tăng lãi suất với một liều lượng lớn, tần suất dày chủ yếu do phản ứng chính sách tiền tệ với thực tế lạm phát cao. Nguyên nhân khiến lạm phát cao là do đại dịch Covid-19, Chính phủ Mỹ và nhiều quốc gia khác đều sử dụng chính sách tài khóa để đưa một lượng tiền rất lớn để mong người dân vượt qua dịch bệnh.

Chắc chắn, các quốc gia này đều tiên liệu được rằng lượng tiền tung ra đó sẽ khiến kinh tế của họ chịu áp lực sau này. Thực tế, mầm mống của lạm phát đã manh nha từ giữa năm 2021 và họ tự tin sự đứt gãy chuỗi cung ứng cũng như việc phục hồi của nền kinh tế, sự thiếu hụt nguồn lao động… sẽ được giải quyết trong nửa đầu năm 2022. Nhưng vào tháng 2/2022, xung đột vũ trang giữa Nga và Ukraine nổ ra. Các đợt trả đua giữa Nga và các nước phương tây đã đẩy mặt bằng giá năng lượng lên cao.

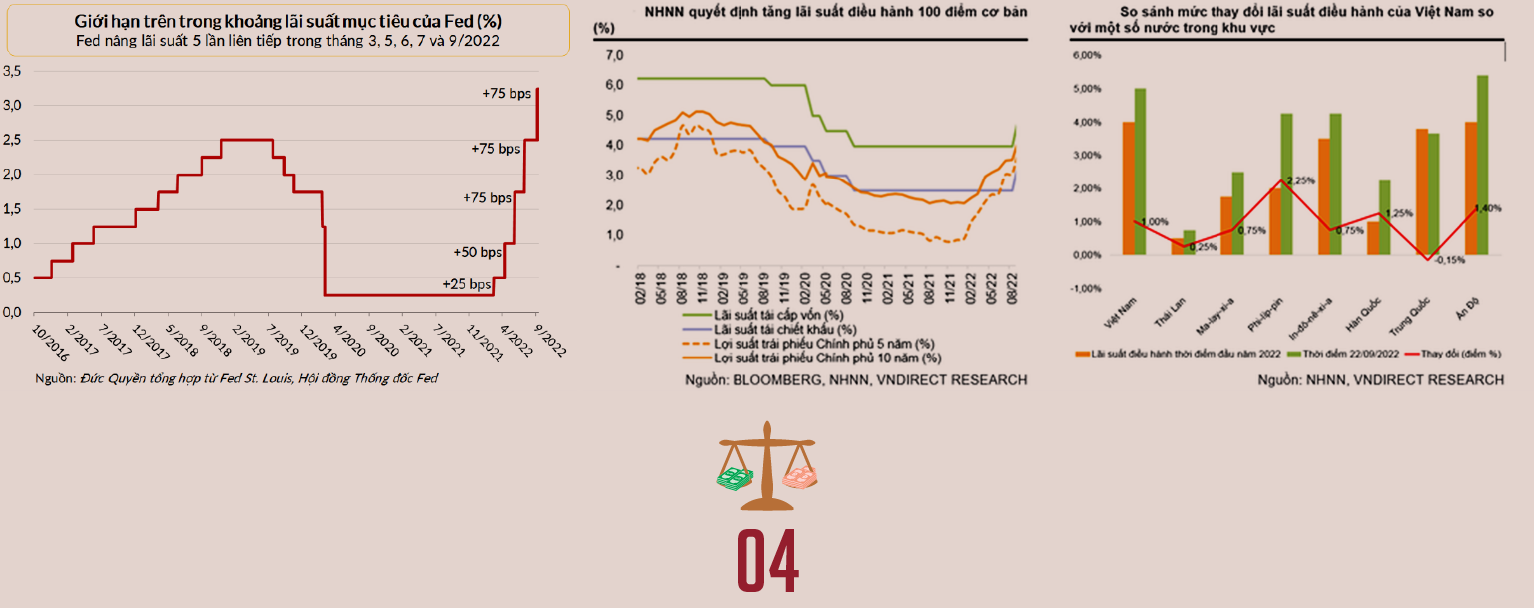

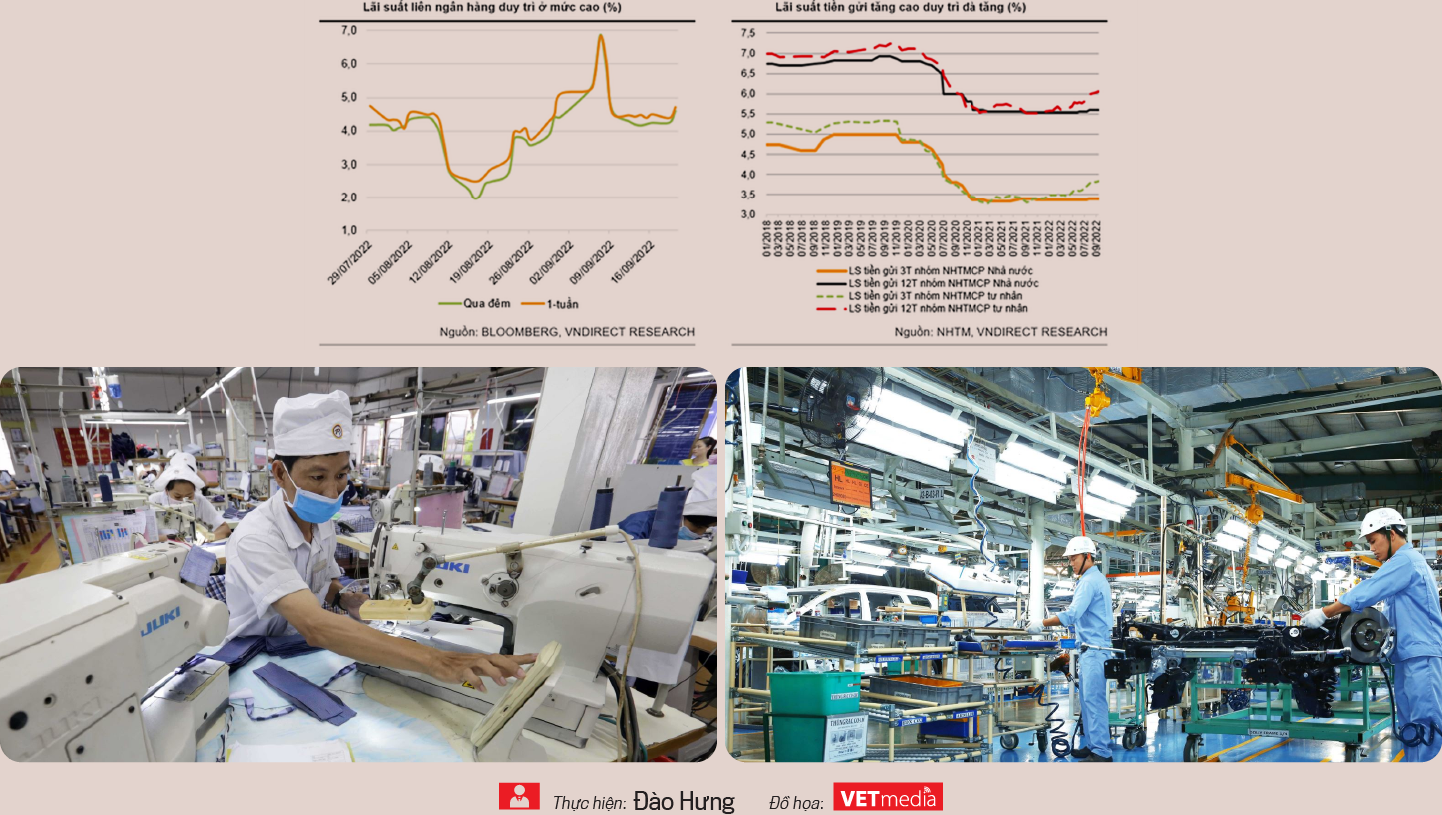

Đó là những nhân tố rất mới và làm cho các tiên liệu trước đó không thể thực hiện. Hậu quả là lạm phát ngày càng tăng cao, nên các quốc gia này phải phản ứng bằng chính sách tiền tệ. Đó là tăng lãi suất đồng tiền nội tệ, từ đó, cuộc chạy đua chính thức bắt đầu. Từ đầu năm đến nay đã có hơn 257 lượt tăng lãi suất trên thế giới, trong khi năm 2021 chỉ có 113 lượt tăng lãi suất.

Việc tăng lãi suất này nhắm đến 3 mục tiêu:

Thứ nhất, lãi suất tăng lên thì làm giảm cầu tiền, qua đó giảm cung tiền, khắc phục lạm phát. Bởi, lãi suất là giá tiền tệ, giá tăng thì cầu giảm, cầu giảm thì cung ứng phải giảm theo. Đây là một trong những giải pháp có tính chất truyền thống khi các ngân hàng trung ương nhắm tới lạm phát.

Thứ hai, ở Việt Nam không phổ biến nhưng nhiều nước trên thế giới phổ biến, đó là hiện tượng do lạm phát giá nhân công tăng lên cao. Các nước họ bù đắp giá nhân công cao bằng các chính sách như tăng tiền lương, tăng tiền thưởng… Lượng tiền này dần dần phản ánh vào giá, cuối cùng làm lạm phát tăng cao. Lạm phát tăng cao lại làm cho giá nhân công tăng lên. Đây là hiệu ứng vòng xoáy trôn ốc giữa giá cả và tiền lương.

Khi ngân hàng trung ương tăng lãi suất, đồng nghĩa chi phí vốn của xã hội tăng lên, làm cho tăng trưởng kinh tế của quốc gia đó rất khó khăn, thậm chí có thể rơi vào tình trạng suy thoái. Khi suy thoái thì thu nhập giảm đi, thu nhập giảm thì chi tiêu giảm, chi tiêu giảm thì mặt bằng giá giảm. Đó là mục tiêu cuối cùng chống lạm phát dưới góc độ tiền lương và giá cả.

Thứ ba, lãi suất và tỷ giá như hai anh em sinh đôi. Lãi suất tăng lên bao giờ cũng tạo ra một sức mạnh để đồng nội tệ tăng lên. Trái lại, khi lạm phát tăng lên thì đồng tiền mất giá, khi lạm phát thấp xuống thì đồng tiền lên giá.

Nhìn chung, lạm phát là giá tiêu dùng nội địa, tỷ giá là sức mua đối ngoại của đồng tiền, cho nên yếu tố tăng lãi suất mang tính bổ trợ cho đồng nội tệ tăng giá. Trong khi đó, đồng nội tệ ổn định, hay tăng giá thì tác động của lạm phát thế giới đi vào trong quốc gia đó sẽ ít đi. Hay nói cách khác, tăng lãi suất để tránh nhập khẩu lạm phát.

Theo ông, VND mất giá bao nhiêu so với USD trong năm nay là hợp lý?

Ý kiến riêng của tôi, khi USD tăng lên với một đồng tiền bản tệ cụ thể, thì cần xem xét tương quan với sức mạnh của nền kinh tế đó. Tương quan không có nghĩa so sánh về quy mô, mà là phải nghiên cứu so sánh yếu tố vĩ mô: tăng trưởng của quốc gia đó cao hay thấp, quốc gia đó lạm phát lớn hay bé, lãi suất ổn định như thế nào? Đồng thời, xem xét các biến số quốc tế là dòng vốn đầu tư vào, trực tiếp gián tiếp, lòng tin của nhà đầu tư… đặc biệt là lòng tin của người dân trong quốc gia đó.

Tại Việt Nam, vừa qua Chính phủ đã công bố những con số rất ấn tượng. Tăng trưởng GDP dự kiến có thể tăng 8% trong năm 2022, lạm phát vẫn tương đối ổn định, cán cân thương mại duy trì xuất siêu… do đó, lòng tin của người dân cũng tăng lên.

Mặt khác, tỷ giá là giá đối ngoại, lạm phát là đối nội. Vì vậy, đối ngoại cần gắn kết với đối nội trong một biên độ. Nếu chúng ta kiềm chế được lạm phát khoảng 3 - 4% thì tỷ giá hối đoái nên xoay quanh tốc độ lạm phát cộng vài ba phần trăm thì có thể chấp nhận được và phù hợp. Đó là dự báo riêng của tôi.

VnEconomy 21/10/2022 10:00