Ông nhận định thế nào về thị trường trái phiếu doanh nghiệp 2022?

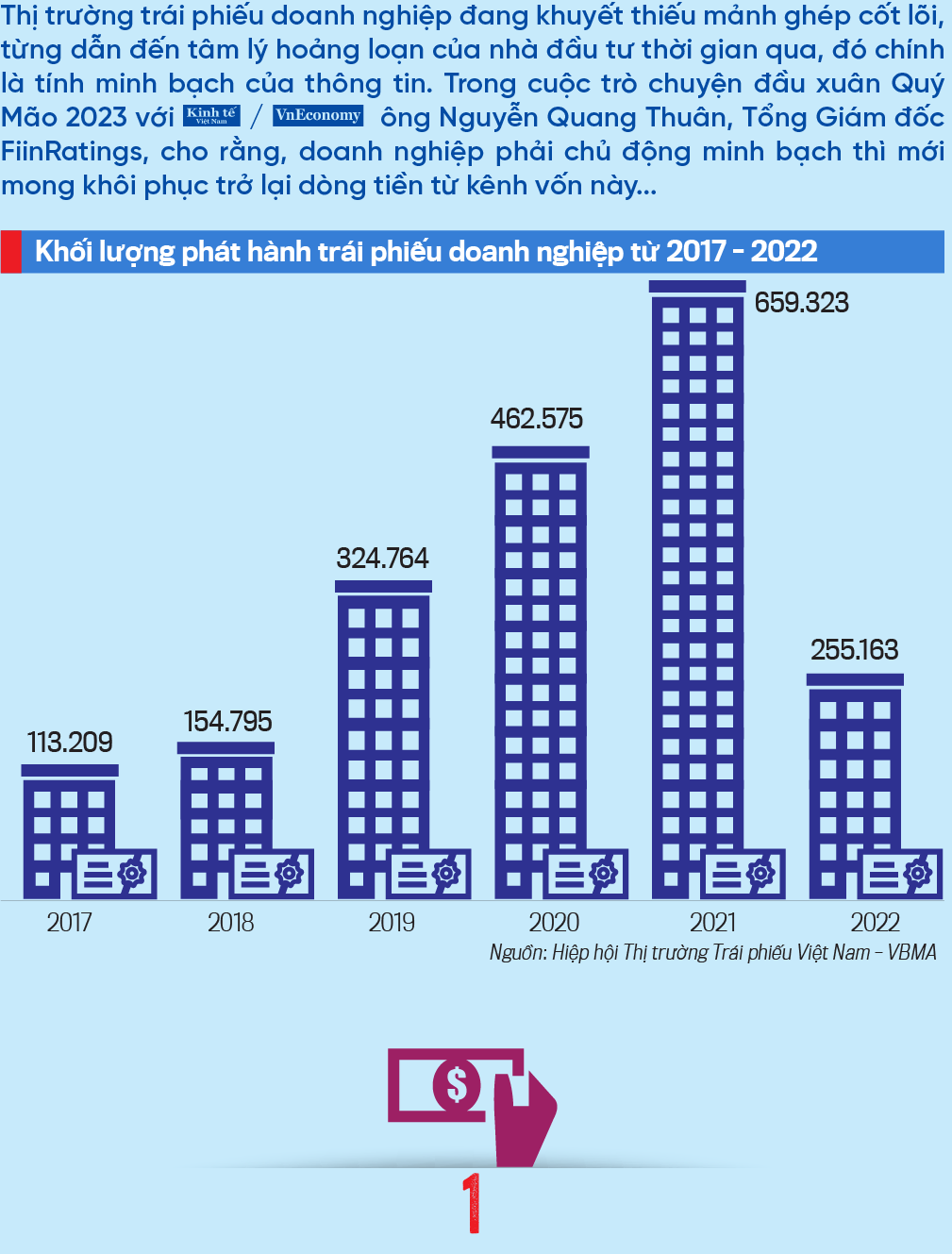

Tương phản với những con số ấn tượng, những kỷ lục ghi dấu trên thị trường trái phiếu doanh nghiệp những năm trước, năm 2022, thị trường trái phiếu doanh nghiệp chứng kiến nhiều biến động trong hoạt động phát hành, sự sụt giảm niềm tin và nhiều thay đổi bất ngờ về khung pháp lý. Kết thúc năm, giá trị phát hành trái phiếu doanh nghiệp tiếp đà lao dốc và giảm trên 60% cùng kỳ.

Từng là “quán quân” phát hành trái phiếu nhưng có những tháng, doanh nghiệp bất động sản hoàn toàn mất hút trên kênh vốn này. Trong khi đó, giá trị mua lại trái phiếu nhiều thời điểm tăng trên 40%.

Trái ngược với sự sôi động trong hoạt động phát hành và chứng minh kênh vốn trái phiếu doanh nghiệp là kênh huy động vốn trung và dài hạn lớn nhất trên thị trường vốn trong 3 năm 2019-2021, năm 2022 chứng kiến nhiều sự thay đổi lớn trên kênh vốn này; trong đó, nhiều sự việc vi phạm bị cơ quan quản lý xử lý, một số doanh nghiệp vi phạm nghĩa vụ nợ.

Tôi cho rằng, những sự kiện lần đầu tiên trên thị trường tài chính xảy ra ở Việt Nam đã tạo sự bất ngờ nhất định, nỗi bất an và gây ra hoạt động bán tháo trái phiếu, kể cả của các doanh nghiệp có chất lượng tốt và rất tốt, đây có lẽ là điều đáng tiếc nhất.

Cùng với đó, nhiều nhà phát hành mua lại trái phiếu trước hạn. Những vụ việc này cũng ảnh hưởng mang tính dây chuyền lên thị giá cổ phiếu của chính các doanh nghiệp phát hành và thậm chí đến cả các tổ chức tín dụng sở hữu hoặc kinh doanh nhiều trái phiếu doanh nghiệp.

Nếu như trái phiếu doanh nghiệp phát hành riêng lẻ được sở hữu chủ yếu bởi định chế tổ chức và các nhà đầu tư cá nhân tham gia gián tiếp qua các đơn vị quản lý chuyên nghiệp như quỹ trái phiếu thì những tác động mang tính dây chuyền và hỗn loạn tâm lý giảm thiểu rất nhiều.

Qua một năm đầy biến động của thị trường trái phiếu doanh nghiệp, thị trường cần một bộ giải pháp vừa mang tính cấp thiết ngắn hạn, vừa xây dựng nền tảng dài hạn để khôi phục thị trường đó là minh bạch thông tin.

Tôi cho rằng, những thay đổi như định nghĩa nhà đầu tư mới theo Nghị định 65 là cần thiết về trung và dài hạn, để xây dựng nền tảng thị trường theo hướng phát hành riêng lẻ là thị trường chủ yếu của nhà đầu tư tổ chức.

Còn nhà đầu tư cá nhân chưa đáp ứng tiêu chí chuyên nghiệp, cần tham gia gián tiếp qua các định chế hoặc trực tiếp qua kênh chào bán rộng rãi ra công chúng.

Một năm đầy bất ổn trên thị trường trái phiếu doanh nghiệp vừa đi qua, theo ông, nguyên nhân gì khiến thị trường chao đảo?

Rất nhiều nguyên nhân gây nên sự biến động của thị trường thời gian qua, đáng kể là ảnh hưởng của dịch bệnh Covid-19 đến tiến độ đầu tư và thu hồi vốn của doanh nghiệp phát hành, những diễn biến bất lợi trên thị trường tài chính nói chung như mặt bằng lãi suất tăng lên, giá hàng hóa biến động mạnh, đặc biệt là các sự kiện vi phạm nghĩa vụ trả nợ với nhà đầu tư đối với các doanh nghiệp vi phạm quy định pháp luật.

Một yếu tố đặc thù của ngành bất động sản dân cư đó là chịu ảnh hưởng bởi tính chu kỳ, pháp lý tắc nghẽn khiến dự án triển khai chậm và đặc biệt là chính sách kiểm soát tín dụng.

Các yếu tố mang tính nền tảng thị trường vẫn đang trong quá trình hoàn thiện, bao gồm cả các quy định và chính sách mới.

Tuy nhiên, nguyên nhân lớn nhất đó là sự minh bạch thông tin trên thị trường còn thấp và yếu, trong khi trái phiếu riêng lẻ lại “vô tình” đến tay nhà đầu tư cá nhân quá nhiều thông qua các khâu phân phối trực tiếp và trung gian.

Khi một doanh nghiệp huy động vốn xã hội, công chúng, cho dù là tổ chức hay cá nhân thì sự minh bạch và cập nhật thông tin đến nhà đầu tư là quan trọng. Hiện có gần 1,3 triệu tỷ đồng trái phiếu doanh nghiệp riêng lẻ đang lưu hành nhưng thông tin cho nhà đầu tư gần như không có, ngoài các tài liệu phương án phát hành đã cũ từ vài năm trước.

Điều tôi muốn lưu ý là yếu tố nền tảng thị trường không chỉ phụ thuộc vào các chính sách và quy định của cơ quan nhà nước, mà cần những hướng dẫn chi tiết và thông lệ tốt, như: bản chào bán trái phiếu, cẩm nang tư vấn và phân phối trái phiếu, cẩm nang đánh giá tín dụng và tín nhiệm…, tuy nhiên, những yếu tố này đang trong quá trình hình thành.

Cùng với đó, sự chủ động tham gia và thiết lập hạ tầng bởi chính các định chế trung gian và thông qua hiệp hội như Hiệp hội Trái phiếu, Hiệp hội Kinh doanh chứng khoán… cũng rất quan trọng, vì lợi ích chung và sự phát triển bền vững của chính các thành viên trên thị trường.

Đây cũng là thông lệ tốt của các thị trường phát triển trong khu vực. Bởi rất khó để có thể kỳ vọng mọi quy chuẩn và thông lệ tốt trên thị trường được luật hóa hoặc quy định quá chi tiết.

Các chuyên gia cảnh báo rằng nguy cơ từ sự bất ổn thị trường trái phiếu năm 2023 tiếp tục lây lan sang các thị trường khác và khiến doanh nghiệp chật vật xoay vốn như năm qua, quan điểm của ông về vấn đề này như thế nào, thưa ông?

Chúng tôi đánh giá những tác động mang tính dây chuyền từ trái phiếu doanh nghiệp sang nợ xấu tín dụng ngân hàng chưa cao, vì quy mô sở hữu trái phiếu doanh nghiệp bởi các ngân hàng thương mại còn rất thấp. Tuy nhiên, yếu tố chúng tôi đang theo dõi và đánh giá là khả năng ảnh hưởng chéo làm tăng nợ xấu ngân hàng sẽ ở mức ra sao, bởi cơ cấu vốn của doanh nghiệp thông thường bao gồm cả hai nguồn này, do đó, rủi ro là có.

Những ảnh hưởng mang tính tâm lý đến thị trường cổ phiếu cũng như rút vốn tại các quỹ mở cơ bản đã chững lại và chỉ diễn ra ở một số doanh nghiệp có tình hình tài chính rất yếu. Lợi tức các trái phiếu của doanh nghiệp tốt cũng ổn định trên một số nền tảng giao dịch phi tập trung.

Giá trị trái phiếu được doanh nghiệp mua lại hoặc nhà đầu tư rút trước hạn từng diễn ra khá mạnh và với giá trị lớn, hiện làm giảm đáng kể giá trị trái phiếu mà nhà đầu tư cá nhân đang sở hữu. Đây là tín hiệu đáng mừng cho nỗ lực khôi phục tâm lý nhà đầu tư và bước vào năm 2023 với nền tảng tâm lý thị trường ổn định hơn.

Sau những biến động chưa từng có của năm 2022, ông dự báo diễn biến thị trường trái phiếu doanh nghiệp trong năm 2023 ra sao?

Triển vọng năm 2023 sẽ phụ thuộc khá nhiều yếu tố cả khách quan lẫn chủ quan.

Mọi người hay bàn về phía nguồn cung, liên quan đến các quy định mới về chuẩn phát hành. Tuy nhiên, theo quan sát của chúng tôi, sự sụt giảm mạnh về phát hành mới và mua lại trong thời gian vừa qua không đến nhiều từ sự ảnh hưởng của chính sách mới như Nghị định 65, mà đến từ yếu tố cốt lõi, chính là sự kém minh bạch về thông tin. Điều này đã dẫn đến tâm lý hoảng loạn của nhà đầu tư cá nhân.

Tuy nhiên, để khôi phục niềm tin của nhà đầu tư là một quá trình và đòi hỏi sự đồng bộ của các giải pháp. Chẳng hạn, với tín dụng và trái phiếu bất động sản, điều mà nhà đầu tư e ngại đó là rủi ro pháp lý dự án bất động sản, chứ không chỉ là các yếu tố rủi ro mang tính thị trường như bán hàng, chi phí vốn hay xếp hạng tín nhiệm thấp.

Do đó, tôi kỳ vọng những giải pháp hiện nay của Chính phủ sẽ thực hiện nhanh để khai thông các kênh vốn trên nền tảng các doanh nghiệp hoạt động có hiệu quả, từ đó có thể đáp ứng nghĩa vụ nợ cho nhà đầu tư.

Đặc biệt, tôi kỳ vọng kênh trái phiếu chào bán rộng rãi ra công chúng sẽ sôi động hơn, nhất là bởi các doanh nghiệp có nền tảng kinh doanh tốt, có độ minh bạch thông tin cao và quản trị doanh nghiệp tốt.

Việc huy động trực tiếp từ nguồn vốn xã hội, trong đó có kênh trái phiếu doanh nghiệp là yếu tố quan trọng để đảm bảo tăng trưởng kinh tế cao trong năm 2023 và các năm tới đây.

Ở vai trò độc lập trên thị trường, chúng tôi cho rằng minh bạch thông tin là giải pháp quan trọng nhất mà các doanh nghiệp nên chủ động. Minh bạch thông tin không có nghĩa là công khai mọi thông tin đến đại chúng mọi thứ.

Tùy theo đối tượng nhà đầu tư đã mua trái phiếu của doanh nghiệp, để các doanh nghiệp có thể có các biện pháp cần thiết trong việc chia sẻ và cập nhật thông tin về doanh nghiệp, về dự án mà nguồn tiền trái phiếu đã và đang sử dụng, về khả năng và phương án đảm bảo nghĩa vụ nợ và về các điều khoản mới về lãi suất, kỳ hạn và tài sản đảm bảo.

Minh bạch thông tin là một giải pháp vừa mang tính cấp thiết ngắn hạn, vừa xây dựng nền tảng dài hạn, để khôi phục niềm tin của nhà đầu tư vào chính doanh nghiệp và thị trường.

Tôi tin rằng khi doanh nghiệp chủ động, các nhà đầu tư sẽ trân trọng và cảm thông hơn. Trên cơ sở đó, tùy vào tình hình triển khai dự án và chất lượng tín dụng, các bên có thể thỏa thuận một cơ chế lãi suất và điều khoản mới.

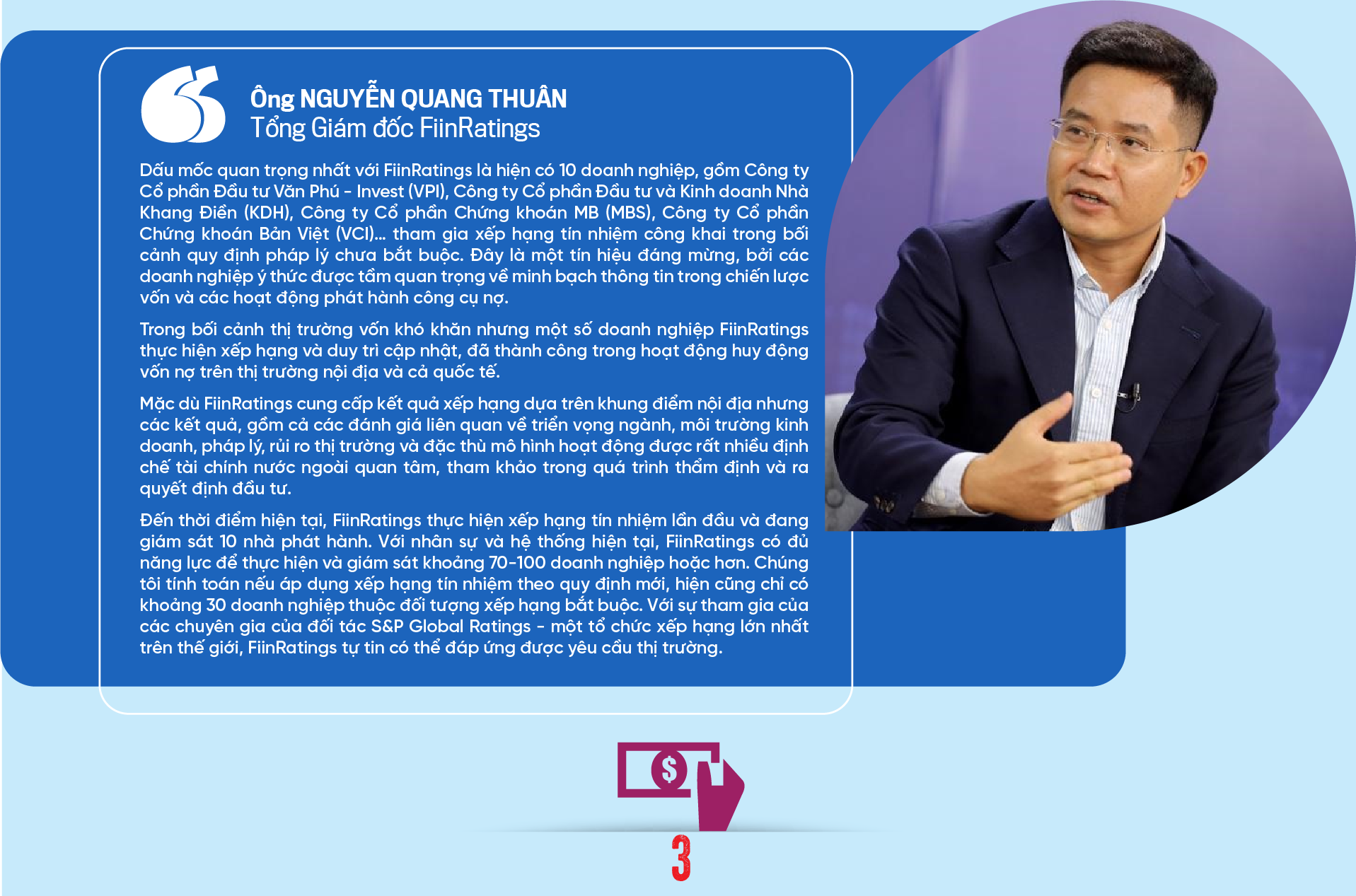

Việc tham gia thực hiện xếp hạng tín nhiệm là một trong các biện pháp để minh bạch thông tin. Vai trò của FiinRatings là phân tích năng lực tín dụng của doanh nghiệp, khả năng đáp ứng nghĩa vụ nợ của doanh nghiệp và qua đó, các trái phiếu hoặc công cụ nợ được phân loại để nhà đầu tư và thị trường có thể so sánh, tham chiếu trong quá trình ra quyết định đầu tư hoặc giao dịch mua bán.

Điều này cũng tương tự việc “dán nhãn” hàng hóa trong siêu thị, giúp bên mua và bên bán tiện lợi hơn trong giao dịch.

Một khi thông tin minh bạch và chẳng may gặp rủi ro khách quan hoặc chủ quan thì các yếu tố bất ngờ sẽ giảm đi và giúp thị trường vận hành hiệu quả hơn.

VnEconomy 06/02/2023 06:00

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 6-2023 phát hành ngày 06-02-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

06:00 06/02/2023