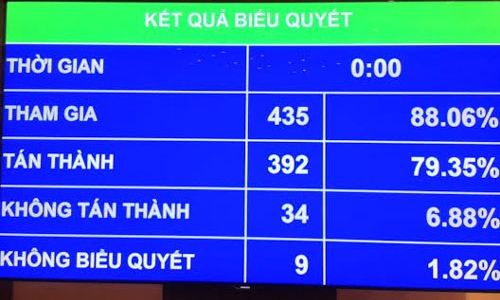

Ngày 11/11, Quốc hội thông qua nghị quyết về dự toán ngân sách Nhà nước, đồng ý mở lại trái phiếu kỳ hạn 3 năm, cho phát hành trái phiếu quốc tế 3 tỷ USD để đảo nợ.

Một tuần sau đó, hoạt động phát hành trái phiếu Chính phủ ghi nhận ngay diễn biến mới.

Sau gần một năm, kể từ cuối tháng 12/2014, trái phiếu Chính phủ kỳ hạn 3 năm mới được trở lại phát hành. Ngay trong ngày đấu thầu đầu tiên, 18/11 vừa qua, Kho bạc Nhà nước đã huy động được toàn bộ 7.000 tỷ đồng trái phiếu gọi thầu kỳ hạn này.

Có tới 27 thành viên tham gia và khối lượng đăng ký dự thầu rất lớn, lên tới 23.840 tỷ đồng. Trước sức hút lớn này, Kho bạc Nhà nước lập tức tranh thủ phát hành thêm 1.000 tỷ đồng ngay trong ngày, trong khối lượng 7.000 tỷ đồng nói trên.

Sự trở lại của trái phiếu Chính phủ kỳ hạn 3 năm, sức hút mạnh của thị trường hé mở thêm cửa thuận lợi để Chính phủ đẩy nhanh hơn tiến độ huy động vốn, trước đòi hỏi cấp bách trong bù đắp thu chi ngân sách Nhà nước.

Nhưng cũng lưu ý rằng, nếu một năm về trước, chi phí huy động ở kỳ hạn trên chỉ 5,19%/năm, còn ở phiên đấu thầu vừa qua lãi suất phải trả là 5,9%/năm.

Trong bản tin phát đi đầu giờ sáng nay (23/11), Trung tâm Nghiên cứu kinh tế của Ngân hàng Hàng Hải (Maritime Bank) đưa ra tính toán: nếu trong 5 tuần tiếp theo (thời gian còn lại của năm 2015) mà Kho bạc Nhà nước vẫn phát hành được như tuần trước thì khối lượng huy động được sẽ đạt khoảng 35.000 tỷ nữa, đưa tổng mức huy động năm nay lên 210.000 tỷ đồng, vượt qua tổng lượng phát hành năm ngoái và đạt 84% kế hoạch năm nay.

“Tuy nhiên, việc đẩy mạnh phát hành trái phiếu vào cuối năm sẽ gặp phải một số khó khăn nhất định khi nhu cầu tín dụng có xu hướng tiếp tục tăng, lượng trái phiếu Chính phủ đáo hạn từ nay đến hết năm chỉ còn hơn 9.000 tỷ đồng”, bản tin Maritime Bank nhận định.

Ngoài áp lực cân đối thu chi ngân sách, việc Chính phủ phải cấp tập đi vay lúc này còn được nhìn nhận ở mục đích chuẩn bị cho việc thanh toán các trái phiếu đến hạn đầu năm tới.

Theo thống kê của Sở Giao dịch Chứng khoán Hà Nội (HNX), riêng quý 1/2016, lượng trái phiếu Chính phủ đáo hạn đã lên tới hơn 55.000 tỷ đồng, chiếm tới hơn 50% tổng tượng đáo hạn trong năm 2016.

Ngoài kênh trái phiếu Chính phủ phát hành trong nước với sự trở lại của kỳ hạn 3 năm nói trên, kế hoạch phát hành 3 tỷ USD trái phiếu quốc tế cũng được chú ý ở giai đoạn này.

Theo nghị quyết trên, Quốc hội đã cho phép phát hành trái phiếu Chính phủ ra thị trường vốn quốc tế để cơ cấu lại nợ trong nước, với tổng mức phát hành tối đa là 3 tỷ USD trong năm 2015-2016.

Tuy nhiên, trong phiên họp Quốc hội ngày 17/11, Bộ trưởng Bộ Tài chính cho hay, Bộ đang theo dõi diễn biến thị trường vốn, lãi suất hàng ngày nhưng thời điểm này, việc phát hành chưa thuận lợi nên dự định chưa phát hành.

Theo phân tích của Trung tâm Nghiên cứu kinh tế Maritime Bank, hiện tại, CDS (hợp đồng hoán đổi rủi ro tín dụng) cho trái phiếu Chính phủ quốc tế kỳ hạn 10 năm của Việt Nam vào khoảng 315 điểm, cao hơn hẳn so với mức tại thời điểm phát hành năm 2010 và 2014 (tương ứng là 295 và 242 điểm).

“Điều này cho thấy sự lo ngại của các nhà đầu tư quốc tế về sự ổn định kinh tế vĩ mô trong tương lai của Việt Nam và nhiều khả năng để huy động thành công thì mức lãi suất sẽ phải cao hơn nhiều mức 4,8%/năm của đợt phát hành cuối năm ngoái”, Maritime Bank nhận định.

Hơn nữa, tình huống Cục Dự trữ Liên bang Mỹ (FED) dự kiến tăng lãi suất cơ bản vào cuối năm nay cũng được lưu ý, vì sẽ khiến việc huy động vốn quốc tế của Việt Nam trở nên đắt đỏ hơn.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)