Chính phủ vừa ban hành nghị quyết về phiên họp thường kỳ tháng 3/2015, trong đó “đặt hàng” Ngân hàng Nhà nước phấn đấu giảm mặt bằng lãi suất cho vay trung, dài hạn từ 1-1,5%/năm bằng biện pháp thị trường.

Không phải đến lúc này mục tiêu trên mới được đặt ra.

Trước đó, tổng kết năm 2014 và định hướng năm 2015, Ngân hàng Nhà nước cũng đã kỳ vọng sẽ tiếp tục giảm được lãi suất cho vay VND trung dài hạn với mức độ như trên.

Xa hơn, trong quý 4/2014, Thống đốc Nguyễn Văn Bình cũng đã kêu gọi (qua thông tin Phó thống đốc Nguyễn Thị Hồng cung cấp tại một buổi họp báo thường kỳ) các ngân hàng thương mại nhà nước thực hiện áp lãi suất cho vay VND tối đa 10%/năm đối với các khoản trung dài hạn.

Nhưng suốt thời gian qua, sau khoảng hai năm lãi suất huy động đã giảm sâu, tỷ trọng các khoản vay có lãi suất trên 13%/năm vẫn còn khá lớn, các khoản trên 10%/năm càng lớn hơn nữa.

Những khoản chịu lãi suất cao nói trên chủ yếu là trung dài hạn. Vì sao các ngân hàng vẫn treo cao như vậy, hay tính khả thi của mục tiêu giảm từ 1-1,5%/năm nói trên đến đâu?

Thứ nhất, toàn bộ gần 4 triệu tỷ đồng tổng dư nợ của hệ thống các tổ chức tín dụng hiện đã ký rồi. Theo đó, mức độ kẹt lãi suất cao của các khoản trung dài hạn và khả năng giảm được 1-1,5%/năm phải chờ đợi các kỳ điều chỉnh, mức độ điều chỉnh.

Thứ hai, mặc dù có mục tiêu và chủ trương, nhưng việc điều chỉnh phụ thuộc vào việc chia sẻ lợi nhuận của các nhà băng hay không. Thực tế là rất hạn chế, nếu nhìn vào “sự bất thường” luôn có trên biểu lãi suất huy động hai năm gần đây.

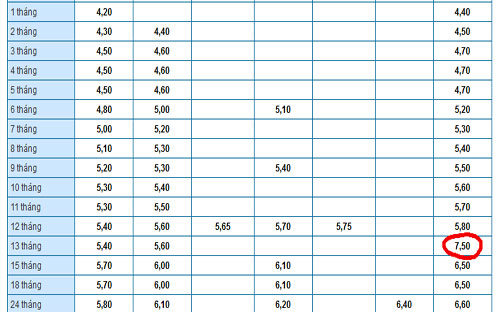

Tại nhiều ngân hàng thương mại, biểu lãi suất huy động có sự đột biến ở kỳ hạn 12 tháng hoặc 13. Ví dụ, lãi suất huy động kỳ hạn 11 tháng chỉ 5,8%/năm, nhưng 12 tháng lại vọt lên tới 7,5%/năm; hay kỳ hạn 12 tháng chỉ 6,5%/năm, nhưng 13 tháng lại đột biến tới 7,6%/năm…

Vì sao vậy? Có phải ngân hàng rất khao khát huy động vốn chỉ riêng những kỳ hạn có lãi suất ngất ngưởng đó?

Câu trả lời tùy thuộc vào thực tế huy động của mỗi ngân hàng. Và sẽ không bất ngờ nếu khách hàng đến gửi tiền mà nhận được lời từ chối: tạm thời vì cơ cấu vốn nên họ không nhận gửi ở kỳ hạn đó.

Còn chiếu sang hoạt động cho vay, việc ngân hàng áp lãi suất huy động kỳ hạn 12 hoặc 13 tháng ngất ngưởng như vậy cho một lý giải quan trọng: nó được dùng làm tham chiếu để ấn định lãi suất cho vay, và dĩ nhiên mốc tham chiếu càng cao thì càng có lợi.

Theo hợp đồng vay vốn, các khoản trung dài hạn, lãi suất ban đầu được các ngân hàng chào chỉ 5-8%/năm, thậm chí chấp luôn 0%/năm, nhưng đến kỳ điều chỉnh bản chất của nó mới thực sự lộ diện.

Thỏa thuận hợp đồng ghi rõ, lãi suất cho vay sẽ được điều chỉnh định kỳ hàng quý hoặc 6 tháng, theo lãi suất huy động của ngân hàng đó kỳ hạn 12 tháng hoặc 13 tháng (loại mà họ đang áp cao ngất ngưởng) cộng thêm biên độ 3-4%/năm.

Đến kỳ điều chỉnh, lãi suất vay phải căn theo mốc tham chiếu lãi suất huy động rất cả cộng với biên độ nữa, khách hàng mới ngã ngửa.

Khi đó, có hai lựa chọn: một là tiếp tục chấp nhận lãi vay cao; hai là tìm cách trả nợ trước hạn và “cắn răng” chịu phí phạt không hề nhẹ.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)