ACBS: “Đoán đáy thị trường là việc làm ngớ ngẩn, hiện tại là cơ hội mua cổ phiếu giá hấp dẫn”

Mặc dù dự đoán đáy của thị trường có thể là một việc ngớ ngẩn, nhưng mức định giá thấp so với lịch sử có thể đem lại cho các nhà đầu tư dài hạn cơ hội để tích lũy chứng khoán ở mức định giá hấp dẫn...

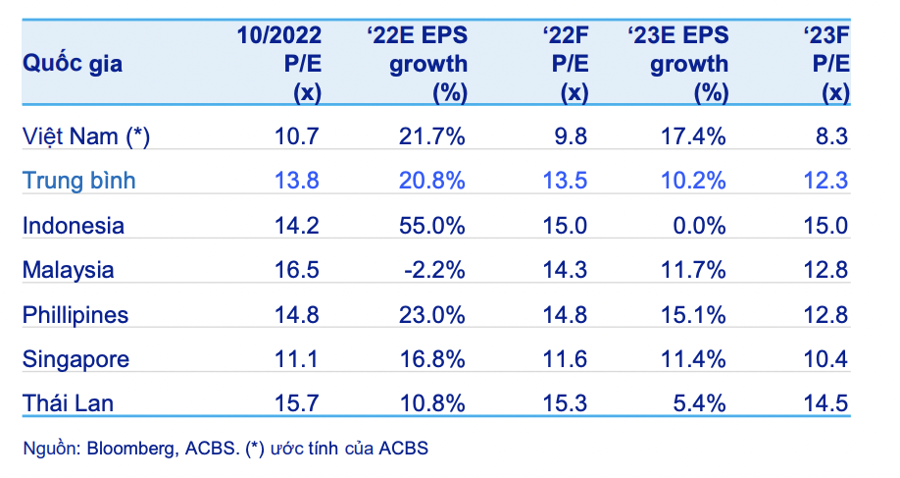

Trong báo cáo cập nhật triển vọng thị trường chứng khoán tháng 11, ACBS đánh giá, P/E trung bình của các thị trường ASEAN giảm xuống 13,8 lần từ 14,3 lần của tháng trước, trong khi VN-Index giảm sâu hơn từ 12,2 xuống 10,7 đưa định giá về mức hấp dẫn hơn so với các thị trường ngang hàng và đem đến mức giá hấp dẫn cho các nhà đầu tư đang nắm giữ tiền mặt có thể tích lũy cổ phiếu ở mức định giá tương đối thấp.

ROE hiện tại của VN-Index là khoảng 15,4%, trong số các thị trường có tỷ suất sinh lợi cao nhất. Với mức tăng EPS dự kiến 21,7% cho năm 2022, CAGR EPS 3 năm từ 2020-2022 của Việt Nam sẽ là khoảng 18,3%, cao hơn mức trung bình của ASEAN và mức trung bình của các thị trường trong danh sách theo dõi, cho thấy sự phục hồi mạnh mẽ của các doanh nghiệp Việt Nam sau cơn bão

đại dịch.

Cùng với P/E kỳ vọng ở mức 9,8, chỉ số VNIndex vẫn duy trì được sức hút lớn hơn đối với nhà đầu tư dài hạn so với các thị trường ngang hàng.

Trong ngắn hạn, kỳ vọng thị trường sẽ tiếp tục biến động do thiếu chất xúc tác rõ ràng để kéo tâm lý nhà đầu tư thoát khỏi trạng thái chán nản hiện tại. Một số thị trường trên thế giới đã phục hồi trong tháng 10 với hy vọng rằng lạm phát đã đạt đến đỉnh điểm và các ngân hàng trung ương sẽ giảm tốc độ thắt chặt tiền tệ trong những tháng tới, tuy nhiên, sự lạc quan toàn cầu đã không thể thâm nhập vào thị trường Việt Nam.

Nền kinh tế Việt Nam tiếp tục ghi nhận những con số đáng khích lệ, mặc dù việc hội nhập vào nền kinh tế thế giới (với tổng kim ngạch xuất nhập khẩu so với GDP đạt 224% trong 9 tháng đầu năm 2022) làm cho những tác động từ việc các nền kinh tế toàn cầu đang đứng trước bờ vực suy thoái sẽ bắt đầu được cảm nhận ở Việt nam với PMI giảm xuống 50,6 trong tháng 10 do đơn đặt hàng sản xuất giảm.

Kết quả kinh doanh quý III khá khả quan với doanh thu 9T2022 toàn thị trường tăng 20,1% và lợi nhuận tăng 15,9%, tuy nhiên thị trường đã giảm 9,2% trong tháng 10. Hiện tại, VN-Index đang giao dịch ở mức tương đối rẻ với P/E trailing là 10,7 lần, thấp hơn hai lần độ lệch chuẩn so với mức trung bình 10 năm và P/B là 1,65, thấp hơn một độ lệch chuẩn so với mức trung bình 10 năm.

"Mặc dù dự đoán đáy của thị trường có thể là một việc ngớ ngẩn, nhưng mức định giá thấp so với lịch sử có thể đem lại cho các nhà đầu tư dài hạn cơ hội để tích lũy chứng khoán ở mức định giá hấp dẫn. Chúng tôi kỳ vọng rằng các ngành bán lẻ, thực phẩm & đồ uống và vận tải có thể được hưởng lợi nhờ tăng trưởng của doanh số bán lẻ trong nước khi mùa lễ hội cuối năm sắp đến", ACBS nhấn mạnh.

Về triển vọng dài hạn, thị trường niêm yết của Việt Nam có vị thế tốt để tiếp tục phát triển song song với nền kinh tế nói chung. Triển vọng tăng trưởng lợi nhuận cao đến từ nền tảng kinh tế vĩ mô với triển vọng lạc quan trong dài hạn và sức khỏe tài chính của các công ty niêm yết; làn sóng các hành động chống tham nhũng được thực hiện trên thị trường gần đây, mặc dù có đem lại một số khó khăn trong ngắn hạn, sẽ có lợi cho sự phát triển bền vững lâu dài của thị trường.

Sự gia tăng của tầng lớp trung lưu và tăng trưởng thu nhập khả dụng sẽ hỗ trợ tiêu dùng trong nước tiếp tục tăng trưởng, xu hướng chuyển dịch sản xuất trong dài hạn sang Việt Nam và sự hội nhập ngày càng sâu rộng của đất nước với nền kinh tế toàn cầu với 15 hiệp định thương mại song phương và đa phương tạo tiền đề cho Việt Nam sẽ tiếp tục thịnh vượng trong nhiều năm tới.

Cuối cùng, Việt Nam cam kết phát triển thị trường vốn và việc MSCI nâng hạng Việt Nam thành thị trường mới nổi chỉ là vấn đề thời gian, điều này sẽ mở ra cánh cửa cho một lượng lớn vốn nước ngoài đổ vào thị trường.