Blog chứng khoán: Thiếu cầu nghiêm trọng

Các nhịp phục hồi intraday có vẻ đang được tận dụng để thoát hàng, nhịp nảy bất thành chiều nay xác nhận điều đó. Áp lực bán hạ giá tăng lên cao trong khi nhà đầu tư cầm tiền chưa sẵn sàng mua, khiến thanh khoản sụt giảm rất mạnh và giá cổ phiếu rơi sâu...

Các nhịp phục hồi intraday có vẻ đang được tận dụng để thoát hàng, nhịp nảy bất thành chiều nay xác nhận điều đó. Áp lực bán hạ giá tăng lên cao trong khi nhà đầu tư cầm tiền chưa sẵn sàng mua, khiến thanh khoản sụt giảm rất mạnh và giá cổ phiếu rơi sâu.

Tín hiệu yếu ớt từ nhóm cổ phiếu dẫn dắt là ngân hàng báo hiệu sớm khả năng thị trường khó phục hồi. Dòng tiền vào nhóm này đã giảm đáng kể, ngay cả VPB rất khỏe trong cả phiên thì từ sau 2h15 cũng bị đánh gục về tham chiếu. Tới 16 mã ngân hàng giảm trên 1% phiên này, bao gồm nhiều blue-chips trong khi các trụ còn lại chỉ có GAS là đáng kể. VNI lên hay xuống là do nhóm vốn hóa lớn và sự đồng thuận giảm là một đảm bảo chắc chắn.

Điểm nhấn hôm nay là thanh khoản sụt giảm gần 41% trên hai sàn, mức khớp chỉ còn 13,8k tỷ. Nói chung ở thời điểm hiện tại giao dịch (không tính thỏa thuận) dưới 15k tỷ là thấp, báo hiệu sự co cụm từ phía mua. Điều này cũng không có gì bất ngờ vì nếu cơ hội đột phá đã không còn, cửa điều chỉnh là cao. Thị trường mới có 2 phiên quay đầu rõ rệt thì cơ hội mua tốt nhất vẫn chưa tới. Người cầm tiền không hẳn là sợ hãi, mà chờ đợi. Nếu thanh khoản thấp buổi sáng đi kèm với biên độ giảm giá hẹp là ổn, thì chiều nay cho thấy nhu cầu thoát hàng đã dâng lên cao đáng kể. Tâm lý này sẽ còn chi phối thị trường vài phiên nữa.

Một thống kê đơn giản trong vòng T+3 tới T+5 cho thấy xác suất thua lỗ của các vị thế ngắn hạn là rất cao. Nhóm này nếu cùng “gồng lỗ” thì còn đỡ, nhưng chắc chắn vẫn sẽ có những người muốn cắt lỗ một cách dứt khoát. Đợt bán đầu tiên khi mức thua lỗ còn thấp thường không lớn, nhưng do tiền chưa vào nên giá sẽ giảm nhiều hơn, kéo theo sức ép lên những người còn do dự. Nếu thị trường tiếp tục giảm, sẽ có thêm nhiều người khác tham gia vào bên bán, nhất là khi nhìn vào biên độ điều chỉnh đã xảy ra ở các nhịp trước, kiên nhẫn một chút sẽ có cơ hội mua tốt hơn.

Mặc dù vậy nhịp điều chỉnh này cũng không có gì đặc biệt, biên độ giảm khả năng cao nằm trong mức thông thường vì cung cầu đang thay đổi hơn là yếu tố cơ bản thay đổi. Sự sợ hãi không chỉ dựa trên mức thua lỗ, thậm chí nếu không dùng margin thì khả năng “gồng lỗ” cũng rất tốt. Để giảm sâu thị trường cần một yếu tố thúc đẩy vì lúc đó thị trường mới tìm thấy “lý do” để hợp lý hóa diễn biến đang có. Vì vậy hãy chờ đợi kiên nhẫn, thị trường sẽ sớm cân bằng khi nhu cầu bán dưới sức ép margin giảm dần.

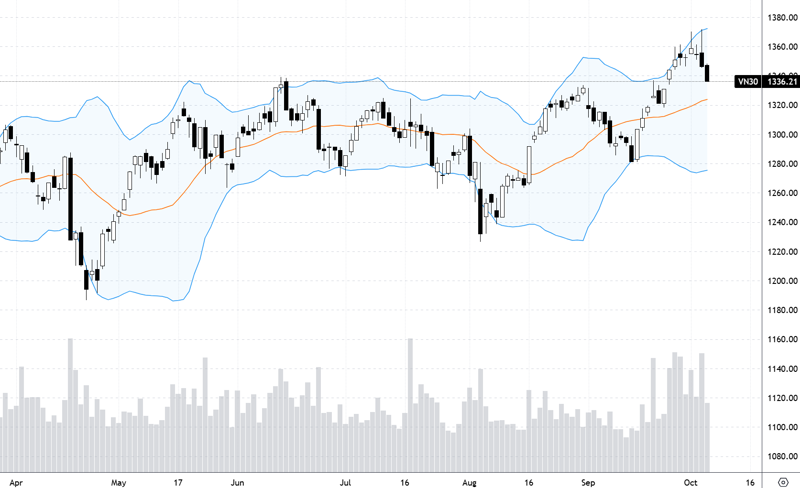

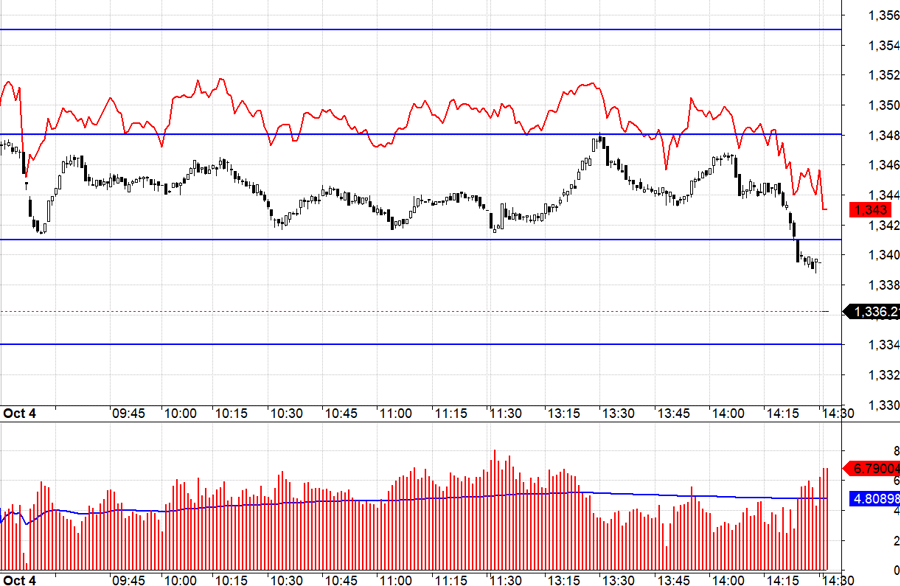

Thị trường phái sinh hôm nay lại sụt giảm mạnh thanh khoản vì cơ hội trading rất ít. VN30 tuy giảm cả ngày hơn 10 điểm nhưng hầu hết thời gian trong phiên chỉ số dao động hẹp trong biên độ 1341.xx tới 1348.xx mà basis lại duy trì chênh lệch quá rộng. Với tín hiệu yếu ớt của nhóm cổ phiếu dẫn dắt, cơ hội tăng ở VN30 là thấp mà F1 lại quá cao nên Long chắc chắn không được. Ngược lại Short tuy ít rủi ro hơn nếu chọn thời điểm VN30 tiến sát 1348.xx nhưng biên độ giảm của F1 cũng không nhiều. Thậm chí nhịp giảm rộng nhất của VN30 lúc cuối phiên thì F1 cũng không đem lại biên độ tốt cho Short.

Sau 2 phiên có lực bán lấn át, dòng tiền mua đang thoái lui và khả năng cao sẽ còn chờ đợi tiếp. Lúc này cơ hội thu hẹp biên độ giảm nằm trong tay người bán. Vì vậy nên chờ đợi diễn biến thu hẹp biên độ với thanh khoản thấp. Chủ nhật sẽ có báo cáo kinh tế quý 3 để ước đoán những gì xấu nhất của bão lũ. Kết quả kinh doanh quý 3 cũng có thể biết rồi, thị trường sẽ có lực đỡ xuất hiện. Chiến lược là canh mua cổ phiếu, Long/Short linh hoạt với phái sinh, chú ý basis.

VN30 chốt hôm nay tại 1336.21. Cản gần nhất phiên tới là 1341; 1348; 1356; 1364; 1368. Hỗ trợ 1334; 1327; 1318; 1308.

“Blog chứng khoán” mang tính chất cá nhân và không đại diện cho ý kiến của VnEconomy. Những quan điểm, đánh giá là của cá nhân nhà đầu tư và VnEconomy tôn trọng quan điểm cũng như văn phong của tác giả. VnEconomy và tác giả không chịu trách nhiệm về những vấn đề phát sinh liên quan đến các đánh giá và quan điểm đầu tư được đăng tải.