Chứng khoán Việt Nam đã qua vùng giá rẻ?

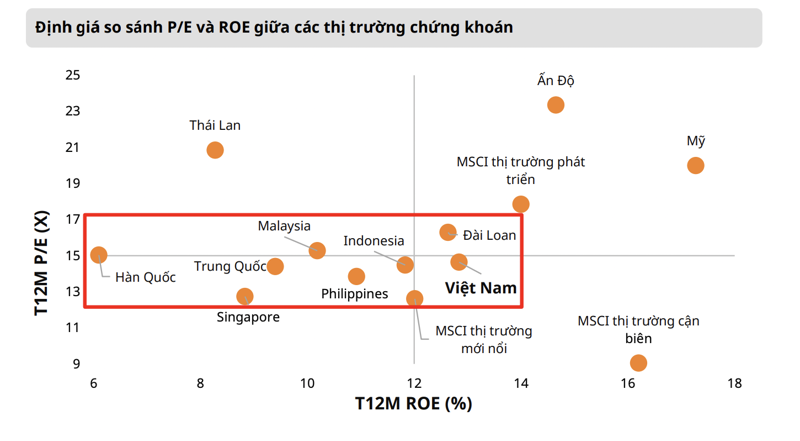

Sau một quá trình hồi phục, hiện tại P/E (tính trên EPS 4 quý gần nhất) của Việt Nam (VN-Index: 14,6x) đang ngang bằng với nhiều thị trường khác như Trung Quốc (SHCOMP: 14,4x), và cao hơn nhiều so với chỉ số tham chiếu MSCI các thị trường cận biên (9x), thị trường mới nổi (12,6x).

Thị trường chứng khoán Việt Nam tiếp tục xu hướng hồi phục tront tháng 5 vừa qua trong bối cảnh lãi suất hạ nhiệt, các chỉ số vĩ mô gần như đã tạo đáy. VN-Index tăng 2,5% trong tháng và tăng 6,8% so với cùng kỳ nhờ các ngành nhạy cảm với lãi suất như Chứng khoán tăng tốt trong bối cảnh Ngân hàng Nhà nước cắt giảm lãi suất điều hành 3 lần liên tiếp.

Bên cạnh đó, Xây dựng và Vật liệu xây dựng tăng theo kỳ vọng thúc đẩy giải ngân đầu tư công; Dầu khí cũng có sự bứt phá khi Quy hoạch điện 8 được phê duyệt (theo Quyết định số 500/QĐ-TTg ngày 15/5/2023) và kỳ vọng vào tiến độ chuỗi dự án khí, điện Lô B Ô Môn có tiến triển. Cổ phiếu Bất động sản cũng phục hồi nhờ những nỗ lực không ngừng của Chính phủ mang lại hy vọng về “hạ cánh mềm” cho trái phiếu doanh nghiệp và tháo gỡ nút thắt pháp lý cho các nhà phát triển bất động sản.

Về mặt định giá, định giá thị trường đang ở mức lưỡng lự. Sau một quá trình hồi phục, hiện tại P/E (tính trên EPS 4 quý gần nhất) của Việt Nam (VNIndex: 14,6x) đang ngang bằng với nhiều thị trường khác như Trung Quốc (SHCOMP: 14,4x), Indonesia (JCI: 14,5x), Hàn Quốc (KOSPI: 15x), Malaysia (FBMKLCI: 15,3x); và cao hơn nhiều so với chỉ số tham chiếu MSCI các thị trường cận biên (9x), thị trường mới nổi (12,6x).

Xét theo định giá lịch sử, tổng lợi nhuận sau thuế quý 1/2023 của các doanh nghiệp niêm yết giảm 18% so với cùng kỳ năm ngoái, thu hẹp đà giảm so với mức giảm của quý 4/2022 là 30%. Việc EPS quý 1/2023 giảm góp phần đưa P/E của VN-Index hiện tại lên ngưỡng trung bình 5 năm trừ 1 độ lệch chuẩn (SD).

Với triển vọng lợi nhuận tăng trưởng chung cả năm nay, tham chiếu thống kê mục tiêu lợi nhuận trước thuế được đặt ra tại Đại hội đồng cổ đông của 321/395 doanh nghiệp niêm yết trên sàn HOSE (~90% vốn hóa thị trường), lợi nhuận năm nay của các doanh nghiệp có thể chưa phục hồi mạnh do bối cảnh kinh tế chung vẫn còn nhiều thách thức.

Do đó, Mirae Asset kỳ vọng P/E của thị trường sẽ giằng co ở ngưỡng định giá này trước khi sự kỳ vọng cải thiện về yếu tố cơ bản của doanh nghiệp. Trong khi đó, hệ thống tài chính nói chung vẫn đang chịu áp lực khá lớn từ đáo hạn trái phiếu doanh nghiệp, chủ yếu từ ngành bất động sản và tập trung từ tháng 6 đến tháng 9 (khoảng 82 nghìn tỷ đồng).

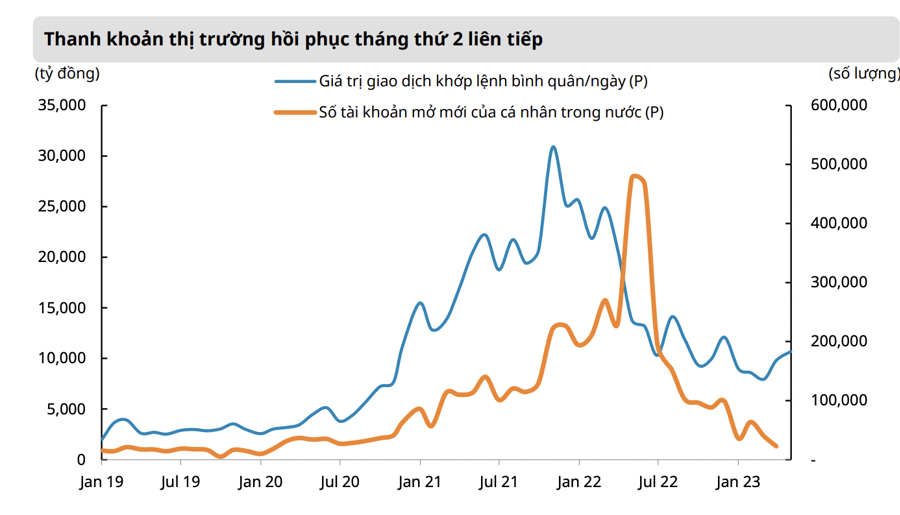

Trước đó, trong tháng 5 vừa qua, thanh khoản thị trường có tháng thứ hai cải thiện liên tiếp, với giá trị khớp lệnh bình quân trên sàn HOSE tăng 9% so với tháng trước lên trên 10 nghìn tỷ đồng/phiên (tháng 4: +23% MoM).

Trong tháng 5, cá nhân trong nước mua ròng tháng thứ 2 liên tiếp với giá trị gần 7,6 nghìn tỷ đồng. Điều này cũng cho thấy sự cải thiện về tâm lý của nhóm nhà đầu tư cá nhân trong nước (chiếm đến 82% tổng giá trị giao dịch trên thị trường 5 tháng đầu năm) trong bối cảnh phía Chính phủ và Ngân hàng Nhà nước ban hành nhiều giải pháp chính sách kể từ tháng 3/2023.

Khối ngoại (chiếm 10% tổng giá trị giao dịch) tiếp tục bán ròng tháng thứ 2 liên tiếp, với giá trị 3 nghìn tỷ đồng (gần 120 triệu USD).

Trong khi Mỹ vẫn tiếp tục tăng lãi suất tháng 3 và tháng 5 vừa qua, NHNN Việt Nam tiên phong cắt giảm lãi suất điều hành (nhờ áp lực lạm phát và tỷ giá đều hạ nhiệt) để khơi thông dòng vốn trong nước và giúp kinh tế tăng trưởng. Chênh lệch này góp phần lý giải cho xu hướng bán ròng gần đây của khối ngoại.

Nhìn lại thời điểm tháng 11 và 12/2022 và tháng 1/2023, khi P/E của VN-Index ở mức thấp nhất trong vòng 10 năm, khối ngoại đã mua ròng với tổng giá trị lên đến 32,6 nghìn tỷ đồng (hơn 1,2 tỷ USD). Nhà đầu tư nước ngoài có thể đang hiện hóa lợi nhuận khi VN-Index hiện tại đã tăng khoảng 20% với mức đáy tháng 11/2022.