Lợi nhuận bùng nổ, tiền đang đổ vào cổ phiếu ngân hàng

Nếu như xuyên suốt quý 1 và quý 2 là thời điểm của cổ phiếu nhóm bán lẻ, công nghệ thông tin làm mưa làm gió thị trường thì bước sang nửa cuối năm 2024, cổ phiếu ngân hàng được kỳ vọng bùng nổ dẫn thị trường vượt sóng lớn...

Các cổ phiếu ngành ngân hàng hầu như đã có một nhịp điều chỉnh khá mạnh sau khi tăng 15-20% trong những tháng đầu năm.

Sau nhịp chỉnh này, ở thời điểm hiện tại, cổ phiếu ngân hàng đang sở hữu nhiều lợi thế vượt trội so với mặt bằng chung trên thị trường về kết quả kinh doanh, định giá. Dòng tiền đang có xu hướng đổ dồn về nhóm này và dự báo sẽ đưa Vn-Index lập đỉnh mới do mức độ ảnh hưởng lên chỉ số lớn hơn rất nhiều so với Công nghệ Thông tin.

ĐÓN SÓNG LỢI NHUẬN BÙNG NỔ

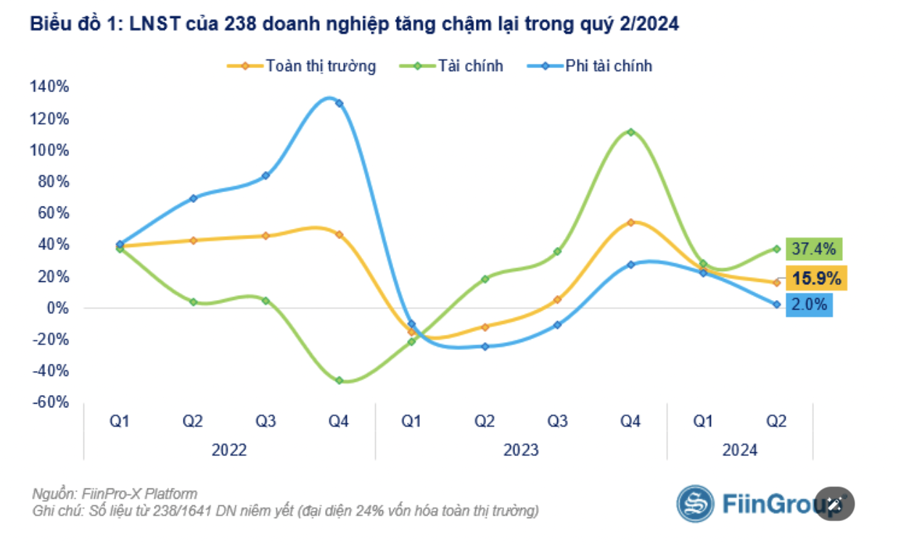

Tính đến ngày 21/7/2024, đã có 238 doanh nghiệp đại diện 24% tổng giá trị vốn hóa trên HOSE, HNX và UPCoM đã đưa ra ước tính kết quả kinh doanh hoặc công bố báo cáo tài chính cho quý 2/2024, theo thống kê từ FiinTrade.

Trong đó: Tổng lợi nhuận sau thuế Q2/2024 của 238 doanh nghiệp này tăng 15,9% so với cùng kỳ năm 2023. Tăng trưởng lợi nhuận quý 2 được đóng góp chủ yếu bởi nhóm Ngân hàng (MBB, LPB), Chứng khoán (SSI, VCI, HCM, SHS)...

Trong đó, một số nhà băng công bố lãi "cực khủng". Ngân hàng TMCP Lộc Phát Việt Nam (LPBank) là ngân hàng đầu tiên công bố kết quả kinh doanh Quý II/2024. Đáng chú ý, mức tăng trưởng lợi nhuận trong quý vừa qua của nhà băng này lên tới 3 con số.

Cụ thể, LPBank ghi nhận lợi nhuận trước thuế 6 tháng đầu năm đạt 5.919 tỷ đồng, tăng trưởng 142% so với cùng kỳ. Trước đó, lợi nhuận trước thuế Quý I của ngân hàng này đạt hơn 2.886 tỷ đồng. Với lợi nhuận Quý II ở mức trên 3.033 tỷ đồng, LPBank ghi nhận tăng trưởng lợi nhuận ở 2 Quý liên tiếp và tăng gấp gần 3,5 lần cùng kỳ năm trước.

Techcombank (TCB) ghi nhận lợi nhuận trước thuế ngân hàng mẹ quý 2/2024 đạt 8.122 tỷ đồng, tăng 59% so với cùng kỳ năm 2023. Trong khi đó, lợi nhuận trước thuế hợp nhất quý 2/2024 là 7.827 tỷ đồng, tăng 38,5% so với cùng kỳ. Đây cũng là mức lợi nhuận kỷ lục theo quý của Techcombank.

MBB cũng ước tính lợi nhuận tăng gần 16% so với cùng kỳ đạt 5.776 tỷ đồng.

Chứng khoán KBSV kỳ vọng kết quả kinh doanh trong nửa cuối năm sẽ được cải thiện tốt hơn nhờ tăng tốc tín dụng khi thị trường bất động sản tiếp đà hồi phục; mặt bằng lãi suất duy trì mức thấp để hỗ trợ nền kinh tế.

Cho cả năm 2024, theo kế hoạch kinh doanh từ 25 Ngân hàng niêm yết, tổng lợi nhuận trước thuế của nhóm được kỳ vọng tăng khoảng 35,5% so với cùng kỳ 2023, tương đương với mức tăng trưởng bùng nổ trong giai đoạn 2021 2022.

Thông thường, đa phần các ngân hàng sẽ đặt mục tiêu vừa tầm với khả năng hoàn thành cao các ngân hàng thường vượt mục tiêu của họ từ 3%–7% trong những năm trước, ngoại trừ năm 2023 là một trường hợp khá đặc biệt mặc dù đã lên kế hoạch khá thận trọng.

Theo Mirae Asset, các yếu tố hỗ trợ tăng trưởng lợi nhuận bao gồm chi phí hoạt động ổn định, do hầu hết các ngân hàng đã ước tính chi phí đầu tư công nghệ và tinh giản nhân lực để tối ưu hóa chi phí. Trong khi chi phí dự phòng dù khó giảm trong năm 2024, nhưng đa phần các ngân hàng đã thích nghi với "bình thường mới“, nên lợi nhuận sẽ không chịu quá nhiều áp lực.

Ngoài ra, Thông tư 02 được gia hạn cũng như nhiều ngân hàng tái tận dụng công cụ trái phiếu đặc biệt (VAMC) nếu nhận thấy việc trích lập dự phòng trong thời gian dài hơn khi để trong nội bảng là cần thiết. Về phía thu nhập, tăng trưởng tín dụng ổn định và dự kiến NIM vẫn còn dư địa phục hồi là động lực tốt cho kỳ vọng tăng trưởng thu nhập, trong khi các nguồn thu nhập ngoài lãi đóng vai trò là nhân tố tiềm năng thúc đẩy lợi nhuận đối với các ngân hàng.

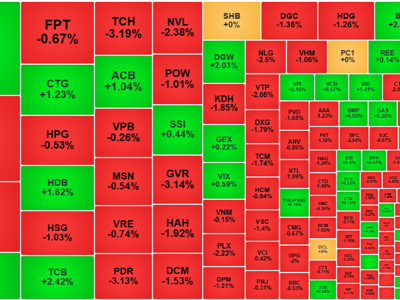

TIỀN ĐỔ VÀO SẦM SẬP

Trên thị trường, đón sóng kết quả kinh doanh, dòng tiền luân chuyển liên tục và hiện đang tập trung và tiếp tục gia tăng ở nhóm vốn hóa lớn VN30, chủ yếu đến từ nhóm cổ phiếu Ngân hàng, trong khi nhóm vốn hóa vừa VNMID và nhỏ VNSML giảm hấp dẫn dòng tiền.

Thống kê của VnEconomy cho thấy, tổng giá trị giao dịch của các cổ phiếu ngân hàng trong VN30 đã tăng đột biến 56% trong tuần qua, tương ứng tăng thêm 7.000 tỷ. Tổng giá trị giao dịch cán mốc xấp xỉ 20.000 tỷ. Bốn cổ phiếu đặc biệt đột biến dòng tiền là MBB (+242%), CTG (136%), ACB (120%) và BID (115%).

Về mặt định giá, ông Nguyễn Thế Minh, Giám đốc khối Nghiên cứu và Phân tích khách hàng cá nhân của Chứng khoán Yuanta phân tích, định giá P/B nhóm ngân hàng hiện đang xoay quanh 1,2x nên đây được xem là vùng giá rẻ thậm chí nhiều ngân hàng P/B về dưới 1. Dù có sự phân hóa nhưng nhóm ngân hàng cơ bản an toàn để mua, hi vọng sẽ sớm quay lại cân lực bán của bất động sản và dẫn dắt thị trường lên 1.300 điểm.

Ông Minh giữ nguyên quan điểm xu hướng hiện tại của thị trường không xấu, rủi ro nhất là Force Sell nhóm bất động sản. Đoạn này cũng chưa phải là đáng ngại, thị trường vẫn tăng nhưng trong quá trình đó có một vài rủi ro, nhà đầu tư có thể mua vào đoạn này được với một số nhóm triển vọng như ngân hàng và chứng khoán.

Còn theo Chứng khoán KBSV, các cổ phiếu ngành ngân hàng hầu như đã có 1 nhịp điều chỉnh sau khi tăng 15-20% trong những tháng đầu năm đưa P/B toàn ngành quay trở lại vùng 1.4x - phản ánh mức chiết khấu của thị trường cho nợ xấu tiềm ẩn, ROE suy giảm.

Với triển vọng cho nửa sau năm 2024, KBSV kỳ vọng lợi nhuận của ngành sẽ

được thúc đẩy bởi cầu tín dụng lĩnh vực bất động sản, sự hồi phục của các hoạt động sản xuất kinh doanh; qua đó hỗ trợ tái định giá P/B cho ngành ngân hàng về mức hợp lí hơn.

"Quý 2 và quý 3 sẽ là thời điểm thích hợp để mua vào những cổ phiếu tiềm năng cho mục tiêu đầu tư dài hạn. Các cổ phiếu được khuyến nghị bao gồm: VCB, ACB, STB, TCB, VPB", KBSV khuyến nghị.

Tương tự, Mirae Asset cho rằng, mặc dù triển vọng ngành ngân hàng vẫn còn nhiều ẩn số, nhưng vẫn có nhiều cơ hội đầu tư đối với nhóm ngành này. Những thay đổi mới trong Luật đất đai cho thấy rào cản tham gia thị trường bất động sản đối với các doanh nghiệp mới dần trở nên khó khăn hơn.

Do đó, các ngân hàng có quan hệ đối tác chặt chẽ với các nhà phát triển BĐS có lợi thế hơn trong tăng trưởng tín dụng đối với mảng khách hàng cá nhân (cho vay mua nhà) cả ngắn hạn và trung hạn như TCB, HDB, MBB và VPB.

Ngoài ra, khả năng tăng lãi suất dự kiến dẫn đến chi phí tín dụng cao hơn trong các quý tới, trong khi các ngân hàng vốn đã làm quen với chi phí tín dụng cao trong giai đoạn từ năm 2020, được kỳ vọng sẽ không có quá nhiều biến động như VPB và VIB. Hai ngân hàng này còn có thêm lợi thế từ nền lợi nhuận thấp và định giá tương đối hấp dẫn, cũng là một cơ hội đầu tư đáng xem xét.