Thị trường đang chiết khấu rủi ro lạm phát ở mức cao nhất, cơ hội đầu tư tốt khi cổ phiếu định giá rẻ

Thị trường chứng khoán luôn đi trước các diễn biến kinh tế và có thể đang phản ánh những lo lắng về lạm phát và rủi ro thắt chặt tiền tệ ở mức độ cao nhất. Khi những tín hiệu của rủi ro lạm phát giảm bớt, dòng tiền sẽ quay trở lại...

Trong báo cáo đánh giá thị trường chứng khoán toàn cầu và Việt Nam vừa cập nhật, SGI Capital cho rằng, thị trường chứng khoán toàn cầu tháng 5 đã có biến động rất mạnh khi S&P 500 giảm chạm ngưỡng -20% từ đỉnh trước khi phục hồi một phần vào cuối tháng, đưa định giá định giá P/E forward về mức trung bình 10 năm là 17.x.

Thị trường chứng khoán Trung Quốc và Châu Âu cũng ổn định vào cuối tháng 5, một phần nhờ thông tin gói kích thích kinh tế và thông tin dỡ bỏ phong tỏa tại nhiều thành phố lớn của Trung Quốc.

Trong tháng qua, thị trường chứng khoán Việt Nam vừa chịu áp lực giảm đồng pha với thế giới, vừa chịu ảnh hưởng từ thị trường trái phiếu doanh nghiệp trong nước và chính sách tiền tệ thận trọng hơn. Kết quả là VN-Index đã có nhịp giảm mạnh về 1,156 điểm, -24% từ đỉnh, sau đó là hai tuần hồi phục theo xu hướng tăng trở lại của thị trường toàn cầu cũng như sự cân bằng trở lại của thị trường tài chính trong nước.

Theo các khảo sát, sự quan tâm của nhà đầu tư hiện tập trung vào hai rủi ro chính là khả năng lạm phát tiếp tục tăng cao, khiến Fed và các Ngân hàng trung ương thắt chặt tiền tệ quá mức sẽ đẩy kinh tế Mỹ cũng như toàn cầu vào suy thoái.

Sự hồi phục của thị trường vừa qua bắt nguồn từ sự ổn định trở lại của thị trường trái phiếu khi lạm phát Mỹ được đánh giá đang tạo đỉnh từ mốc cao CPI 8.5% trong tháng 3. Giá năng lượng, lương thực và chi phí dịch vụ tiếp tục tăng vẫn đang gây sức ép lên kỳ vọng lạm phát.

Tuy vậy, một số thành phần quan trọng khác trong rổ tính CPI Mỹ như giá xe, giá thuê nhà, và một số hàng hóa cơ bản, đang nguội bớt, cùng chi phí logistics đang ổn định lại nhờ các tắc nghẽn chuỗi cung ứng dần được khắc phục. Các định chế quốc tế lớn đang dự báo lạm phát tại Mỹ sẽ giảm dần trong nửa cuối năm về quanh 5% và giảm về dưới 3% vào giữa 2022, chủ yếu do hiệu ứng so sánh nền giá cao và sự giảm tốc của nhu cầu.

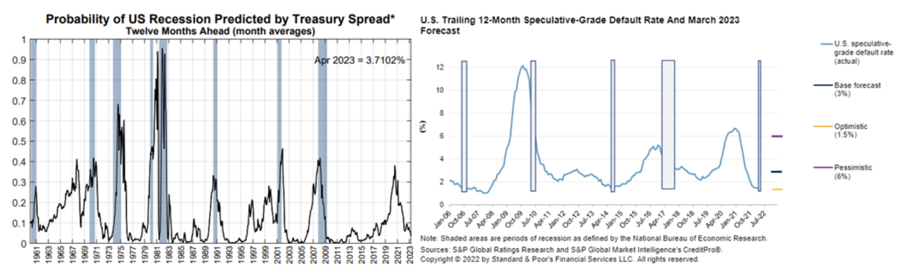

Về rủi ro suy thoái của kinh tế Mỹ và toàn cầu, những dữ liệu dựa trên yield spread của New York Fed và dự báo tỷ lệ phá sản ở nhóm doanh nghiệp yếu kém vẫn đang ở mức an toàn cho thấy khả năng xảy ra suy thoái kinh tế Mỹ trong 12 tháng tới là thấp. Điều Fed mong muốn và chúng ta sẽ chứng kiến trong những tháng tới là đà tăng trưởng kinh tế Mỹ sẽ chậm lại, cùng chiều với lạm phát.

Đối với thị trường chứng khoán, vào giữa tháng 5 vừa qua, VN-Index đã giảm -24% chỉ sau 6 tuần, đưa Việt Nam vào top 3 thị trường chứng khoán giảm mạnh nhất thế giới trong 2022 chỉ sau Hungary và Nga. Trên một nền tảng vĩ mô ổn định, triền vọng tăng trưởng cao của doanh nghiệp, với định giá rất hợp lý, đợt giảm kỷ lục này là hiệu ứng cộng hưởng từ nhiều lý do cả trong và ngoài nước. Nhưng áp lực lớn nhất là dòng tiền ngắn hạn rút mạnh khỏi thị trường do ảnh hưởng từ việc chấn chỉnh thị trường trái phiếu doanh nghiệp và hoạt động thao túng thị trường chứng khoán.

Cũng theo đánh giá của SGI Capital, thị trường chứng khoán Mỹ và toàn cầu đã đi vào vùng quá bán và gần đây nhiều khảo sát cho thấy tỷ lệ tiền mặt trong các quỹ đầu tư toàn cầu và mức độ phòng thủ đã tăng lên cao nhất từ 2009.

Do vậy, để các thị trường lớn giảm mạnh qua mức đáy cũ, cần phải có những diễn tiến tiêu cực mới ở mức độ cao hơn, khả dĩ đưa nền kinh tế toàn cầu vào suy thoái. Còn nếu lạm phát Mỹ đang tạo đỉnh và giảm dần, Fed có thể sẽ giảm tốc độ tăng lãi suất vào cuối 2022 và chấm dứt hoàn toàn vào giữa năm tới.

"Thị trường chứng khoán luôn đi trước các diễn biến kinh tế và có thể đang phản ánh những lo lắng về lạm phát và rủi ro thắt chặt tiền tệ ở mức độ cao nhất. Khi những tín hiệu của rủi ro lạm phát giảm bớt, dòng tiền sẽ quay trở lại", SGI Capital nhấn mạnh.

Nhìn vào thị trường trong nước, SGI Capital tiếp tục lạc quan với kết quả kinh doanh của nhiều doanh nghiệp cùng với đà phục hồi kinh tế, đặc biệt là các doanh nghiệp có nền so sánh thấp trong giai đoạn ảnh hưởng COVID nặng nề trong Q2 và Q3/2021. Tính tới những ảnh hưởng tiêu cực từ suy giảm tăng trưởng toàn cầu, áp lực tăng lãi suất, tỷ giá VND trong những tháng tới, khả năng các doanh nghiệp trong VN-Index sẽ duy trì được đà tăng trưởng lợi nhuận trên 20% cho năm 2022.

Định giá P/E của thị trường hiện tại là 13.8 và sẽ là 12.5 nếu tính forward tới cuối năm. Và đợt suy giảm này của thị trường đã mang tới một cơ hội đầu tư với mức định giá rẻ hơn 95% thời gian tính trong 5 năm trở lại đây.

Việt Nam cũng là thị trường hiếm hoi nhận được dòng tiền nước ngoài mua ròng mạnh mẽ trong hai tháng qua, ngược chiều với áp lực rút vốn khỏi nhiều thị trường khi Fed thắt chặt chính sách tiền tệ. Những nền tảng vĩ mô vững chắc và triển vọng tăng trưởng dài hạn của Việt Nam là khác biệt và những chính sách giúp thị trường minh bạch hơn chính là điều kiện cần cho thị trường vốn phát triển hiệu quả, hấp dẫn các dòng vốn lớn tiếp tục tìm đến.