Tiền vào mạnh hơn, cổ phiếu ngân hàng vẫn không đỡ nổi chỉ số

Thanh khoản khá cao trong phiên chiều giúp thị trường phục hồi, nhưng mức độ tổn thương với nhà đầu tư nắm giữ cổ phiếu vẫn khá lớn. VN-Index giảm 0,64% nhưng cả trăm mã giảm trên 2% ở sàn HoSE...

Thanh khoản khá cao trong phiên chiều giúp thị trường phục hồi, nhưng mức độ tổn thương với nhà đầu tư nắm giữ cổ phiếu vẫn khá lớn. VN-Index giảm 0,64% nhưng cả trăm mã giảm trên 2% ở sàn HoSE.

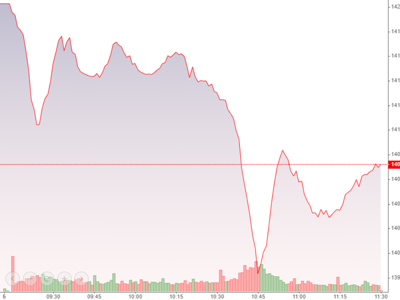

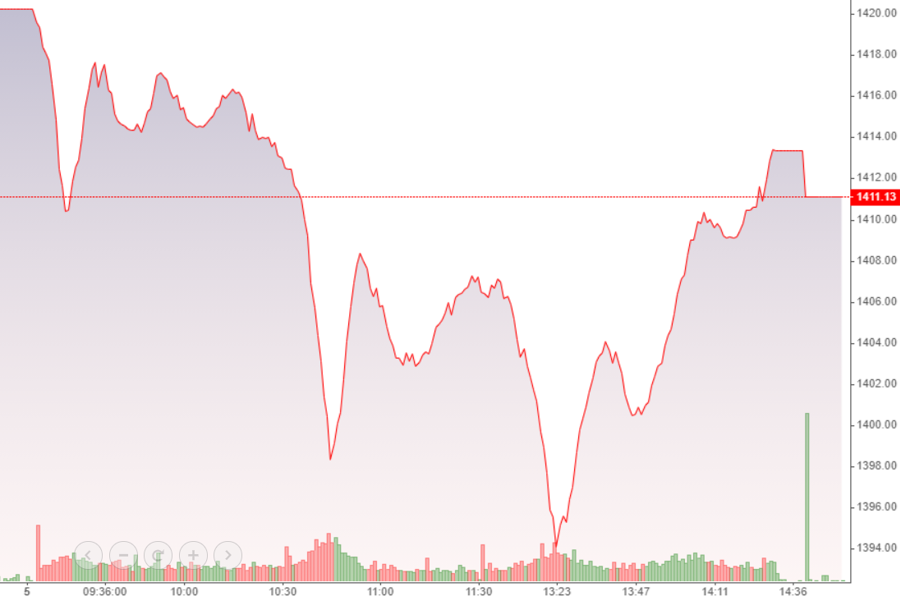

Hệ thống giao dịch mới tiếp tục tạo điều kiện cho thanh khoản cao, nhưng điều đó cũng có nghĩa là bên bán không sợ nghẽn nữa. Khoảng 25 phút đầu phiên chiều, lực bán tiếp tục dâng cao hơn ép VN-Index rơi thêm một nhịp thủng cả đáy phiên sáng. Chỉ số lao dốc xuống 1394.12, tương đương giảm 1,84% so với tham chiếu.

Các trụ bị đè cực mạnh ở thời điểm này. Tiêu biểu là VIC giảm tới 2,2%, VCB giảm 3,48%, VNM giảm 1,66%, BID giảm 2,5%. Chỉ số VN30-Index lúc chạm đáy đầu phiên chiều cũng giảm 1,38%.

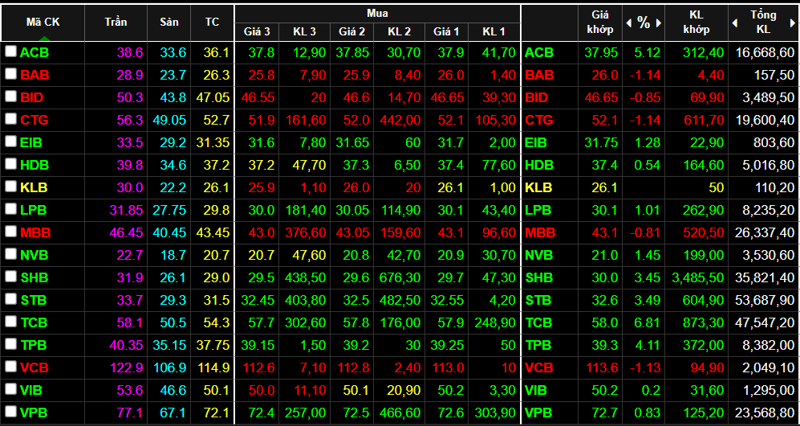

Tuy vậy thị trường cũng xuất hiện dòng tiền bắt đáy khá mạnh. Blue-chips được bắt đáy rõ nhất, trong đó các cổ phiếu ngân hàng đồng loạt quay đầu tăng. VCB vẫn đóng cửa giảm 1,13% nhưng thực tế đã có mức hồi rất ấn tượng, khoảng 2,43% so với đáy. MBB, CTG, BID cũng là các mã ngân hàng khác vẫn chốt dưới tham chiếu, nhưng mức giảm còn rất ít.

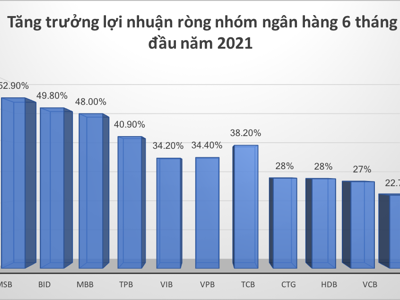

Số tăng giá trong nhóm cổ phiếu ngân hàng tập trung vào một vài mã có biệt. VPB chốt phiên tăng 0,83% nhưng đánh dấu sự kiện vượt đỉnh lịch sử. TCB có màn ngược dòng ngoạn mục, thậm chí còn tăng cao kỷ lục và cũng vượt đỉnh lịch sử. Cổ phiếu này trong phiên có lúc giảm 0,92% nhưng cũng có lúc chạm tới giá kịch trần. Đóng cửa TCB tăng 6,81%. TPB tăng 4,11%, STB tăng 3,49%, SHB tăng 3,45%, LPB tăng 1,01%, ACB tăng 5,12%... là các mã ngân hàng mạnh nhất.

Ngược với cổ phiếu ngân hàng, nhóm chứng khoán lại có một ngày đánh dấu sự thất bại bẽ bàng. Trừ số rất ít cổ phiếu còn tăng như VCI, ORS, PSI, TVS, VDS, hàng chục cổ phiếu chứng khoán trên cả 3 sàn đỏ rực. Nhóm blue-chips điều chỉnh rất mạnh như SSI giảm 2,42%, HCM giảm 2,57%, VND giảm 1,86%, MBS giảm 2,52%, CTS giảm 2,32%, BVS giảm 3,53%, BSI giảm 1,16%, SHS giảm 2,96%...

Độ rộng của sàn HoSE hôm nay rất xấu, phản ánh tâm lý chốt lời áp đảo hoàn toàn. Sàn này đóng cửa với 112 mã tăng/287 mã giảm. So với phiên sáng thì độ rộng có cải thiện một chút (82 mã tăng/297 mã giảm), nhưng với dòng tiền lớn vào mà khả năng phục hồi vẫn hạn chế thì chứng tỏ áp lực bán phải rất lớn.

Thanh khoản dĩ nhiên là điều cần được chờ đợi chiều nay. Với đà giảm quá mạnh ở cổ phiếu trong phiên sáng và gần 30 phút đầu phiên chiều, nếu dòng tiền muốn mua thì hoàn toàn dễ dàng và không sợ nghẽn lệnh. Chiều nay sàn HoSE ghi nhận thanh khoản rất lớn với 11.075 tỷ đồng khớp lệnh. Kỷ lục lịch sử từng thấy trong các phiên chiều ở sàn này là 12.300 tỷ đồng hôm 8/6 vừa qua. Giao dịch khá tốt cả sáng lẫn chiều đẩy tổng giá trị khớp trên HoSE hôm nay lên 25.938 tỷ đồng, tăng gần 14% so với phiên trước. Tuy vậy mức này vẫn còn kém khá xa kỷ lục 29.180 tỷ đồng hôm 4/6.

Không có gì bất ngờ, nhóm cổ phiếu ngân hàng, thép vẫn là các mã tạo thanh khoản chính. TCB lập kỷ lục về thanh khoản hôm nay với 47,55 triệu cổ tương đương 2.669,3 tỷ đồng. STB, VPB là hai mã ngân hàng khác sàn HoSE giao dịch đều trên 1.700 tỷ đồng và giá tăng. Số còn lại HPG khớp 1.908 tỷ, MBB khớp 1.130 tỷ, SSI khớp 1.057 tỷ, CTG khớp 1.023 tỷ, SHB khớp 1.050 tỷ. Có thể thấy nhóm ngân hàng hoàn toàn áp đảo trong số các mã khớp lệnh vượt 1.000 tỷ đồng.

Dòng tiền vào lớn là một trong những điều được trông đợi nhất khi hệ thống mới vận hành. Nhà đầu tư trước thời điểm này vẫn cho rằng hệ thống nghẽn là lý do khiến dòng tiền bị tắc lại và thị trường không tăng được. Hôm nay thị trường chứng kiến lực bán áp đảo và với thanh khoản rất cao, dòng tiền chắc chắn đã xuất hiện bắt đáy.

Hiện thị trường gặp bất lợi là một số cổ phiếu ngân hàng mạnh thì không hỗ trợ được nhiều cho các chỉ số. Trong khi đó các trụ ngân hàng lại giảm mạnh. Các mã lớn khác cũng không tốt như VNM, VIC, VHM, GAS. Do đó VN-Index đang diễn biến xấu đi. Với độ rộng quá hẹp, nhà đầu tư cũng không có nhiều lựa chọn.