Tỷ giá liên ngân hàng tăng mạnh

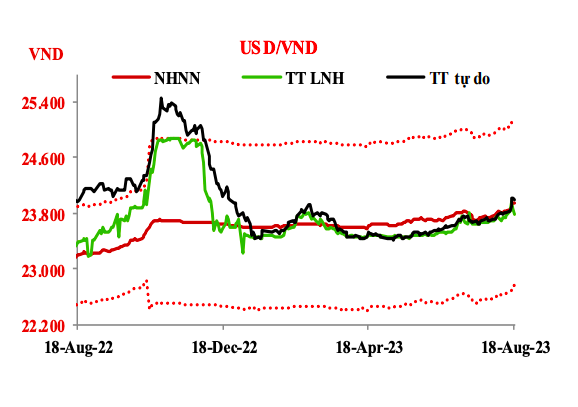

Tuần từ 21/8 đến 25/8, tỷ giá VND/USD liên ngân hàng tăng mạnh, lên tới 219 đồng mỗi USD so với phiên cuối tuần trước. Trong bối cảnh Mỹ và Châu Âu chưa từ bỏ chính sách thắt chặt tiền tệ, đã và sẽ tiếp tục ảnh hưởng tới hoạt động xuất khẩu và đầu tư của Việt Nam...

Trong tuần từ 21/8 - 25/8, tỷ giá trung tâm được Ngân hàng Nhà nước điều chỉnh tăng – giảm mạnh ở một số phiên.

GIÁ USD NEO CAO, LÃI SUẤT VND LIÊN NGÂN HÀNG 1 THÁNG GIẢM MẠNH

Tuy nhiên, chốt ngày 25/8, tỷ giá trung tâm được niêm yết ở mức 23.942 VND/USD, chỉ giảm nhẹ 4 đồng so với phiên cuối tuần trước đó. Ngân hàng Nhà nước tiếp tục niêm yết tỷ giá mua giao ngay ở mức 23.400 VND/USD. Tỷ giá bán giao ngay phiên cuối tuần được niêm yết ở mức 25.089 VND/USD, thấp hơn 50 đồng so với trần tỷ giá.

Chủ tịch Fed nhận định: sự hạ nhiệt dần của lạm phát lõi trong tháng 6 và tháng 7 là đáng hoan nghênh, song đó mới chỉ là khởi đầu cho quá trình xây dựng niềm tin rằng lạm phát đang hướng tới mục tiêu.

Chốt phiên 25/8, tỷ giá liên ngân hàng đóng cửa tại 24.025 VND/USD, tăng mạnh 219 đồng so với phiên cuối tuần trước đó.

Tỷ giá trên thị trường tự do vẫn giữ xu hướng tăng. Chốt phiên 25/8, tỷ giá tự do tăng 110 đồng ở chiều mua vào và 90 đồng ở chiều bán ra so với phiên cuối tuần trước đó, giao dịch tại 24.060 VND/USD và 24.100 VND/USD.

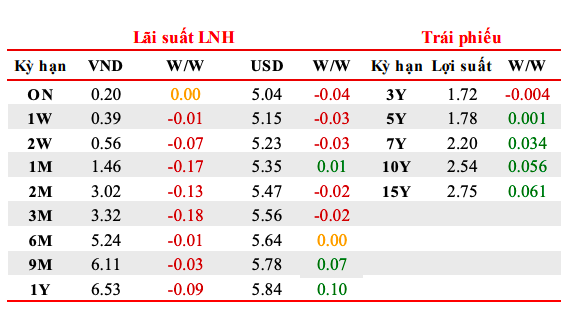

Theo nhóm nghiên cứu MSB, tuần từ 21/8 - 25/8, lãi suất VND liên ngân hàng tiếp tục biến động nhẹ ở hầu hết các kỳ hạn, ngoại trừ giảm khá mạnh ở kỳ hạn 1 tháng.

Chốt ngày 25/8, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 0,2% (không thay đổi); 1 tuần 0,39% (-0,01%); 2 tuần 0,56% (-0,07%); 1 tháng 1,46% (-0,17 %).

Lãi suất USD liên ngân hàng tăng – giảm nhẹ ở tất cả các kỳ hạn. Phiên cuối tuần 25/8, lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm 5,04% (-0,04%); 1 tuần 5,15% (-0,03 %); 2 tuần 5,23% (-0,03 %) và 1 tháng 5,35% (+0,01 %).

Trên thị trường mở tuần từ 21/8 - 25/8, ở kênh cầm cố, Ngân hàng Nhà nước chào thầu ở kỳ hạn 7 ngày với khối lượng là 15.000 tỷ VND, lãi suất ở mức 4%. Không có khối lượng trúng thầu. Như vậy, không có khối lượng lưu hành trên kênh cầm cố. Ngân hàng Nhà nước tiếp tục không chào thầu tín phiếu Ngân hàng Nhà nước.

NHIỀU KHẢ NĂNG FED TĂNG LÃI SUẤT 0,25% VÀO 1/11

Ngày 25/8, Chủ tịch Fed Jerome Powell có bài phát biểu về lạm phát và lãi suất, bên cạnh đó nước Mỹ cũng ghi nhận các thông tin kinh tế quan trọng. Ông Powell cho biết Fed sẵn sàng nâng lãi suất nều cần, đồng thời dự định duy trì chính sách tiền tệ thắt chặt cho tới khi tự tin lạm phát đang trên xu hướng giảm ổn định về mức mục tiêu 2%.

Vị Chủ tịch Fed nhận định sự hạ nhiệt dần của lạm phát lõi trong tháng 6 và tháng 7 là đáng hoan nghênh, song đó mới chỉ là khởi đầu cho quá trình xây dựng niềm tin rằng lạm phát đang hướng tới mục tiêu. Sau bài phát biểu của ông Powell, hầu hết thị trường tin rằng Fed có thể không tăng lãi suất cơ sở trong cuộc họp ngày 20/9, chờ đợi thêm dữ liệu của nền kinh tế trong quý 3. Công cụ dự báo của CME cho thấy có 80% khả năng Fed giữ lãi suất cơ sở đi ngang ở cuộc họp tới, và 20% khả năng tăng lãi suất cơ sở 25 điểm cơ bản. Kịch bản chiếm ưu thế chỉ ra Fed có thể nâng lãi suất cơ sở ở cuộc họp 1/11 và bắt đầu cắt giảm trở lại ở 31/01/2024.

Liên quan đến thông tin kinh tế, S&P Global khảo sát PMI lĩnh vực sản xuất và lĩnh vực dịch vụ tại Mỹ lần lượt ở mức 47 và 51 điểm trong tháng 8, cùng giảm so với 49 và 52,3 điểm của tháng 7; đồng thời, thấp hơn mức 48,9 và 52,1 điểm theo dự báo. Tiếp theo, doanh số bán nhà cũ tại nước này đạt 4,07 triệu căn trong tháng 7, thấp hơn so với mức 4,16 triệu căn của tháng 6 và đồng thời thấp hơn mức 4,15 triệu căn theo dự báo.

Ngược lại, doanh số bán nhà mới tại nước Mỹ đạt 714 nghìn căn trong tháng 7, cao hơn mức 684 nghìn căn của tháng trước đó và đồng thời vượt qua mức 705 nghìn căn theo kỳ vọng.

Chỉ số niềm tin tiêu dùng tại Mỹ do Đại học Michigan khảo sát chính thức ở mức 69,5 điểm trong tháng 8, điều chỉnh xuống thấp hơn so với mức 71,2 điểm theo kết quả sơ bộ. Cuối cùng, tại thị trường lao động, số đơn xin trợ cấp thất nghiệp lần đầu tại Mỹ tuần kết thúc ngày 19/08 ở mức 230 nghìn đơn, giảm từ mức 240 nghìn đơn của tuần trước đó và thấp hơn mức 239 nghìn đơn theo dự báo.

Khu vực Eurozone tuần qua cũng ghi nhận một số thông tin kinh tế đáng chú ý. Theo khảo sát của S&P Global, PMI lĩnh vực sản xuất tại Eurozone ở mức 43,7 điểm trong tháng 8, tăng nhẹ từ 42,7 điểm của tháng 7 và cũng cao hơn mức 42,8 điểm theo dự báo. Trái lại, PMI lĩnh vực dịch vụ của khu vực này ở mức 48,3 điểm trong tháng này, giảm từ 50,9 điểm của tháng trước và thấp hơn khá nhiều so với mức 50,6 điểm theo dự báo. Tiếp theo, chỉ số niềm tin tiêu dùng tại Eurozone giảm nhẹ xuống mức -16 điểm trong tháng 8, trái với dự báo đi ngang ở mức -15 điểm.

Tại Đức, PMI lĩnh vực sản xuất của nước này chỉ còn 47,3 điểm, giảm rất mạnh từ 52,3 điểm của tháng 7. PMI Lĩnh vực dịch vụ tại Đức ở mức 39,1 điểm trong tháng 8, tăng nhẹ từ mức 38,8 điểm của tháng trước. Cuối cùng, Ifo khảo sát cho biết niềm tin kinh doanh tại Đức ghi nhận mức 85,7 điểm trong tháng 8, giảm xuống từ 87,4 điểm của tháng 7, xuống sâu hơn mức 86,8 điểm theo dự báo.

Liên quan đến châu Âu, nhiều nước vẫn chưa từ bỏ chính sách thắt chặt tiền tệ. Tại đó, trong khi nhiều ngân hàng thương mại chần chừ nâng lãi suất tiền gửi để tối đa hóa lợi nhuận thì chính phủ tiến hành phát hành trái phiếu với lãi suất cao hơn. Động thái này nhằm tạo ra sự cạnh tranh, đẩy các ngân hàng thương mại vào tình thế buộc phải nâng lãi suất, qua đó, hướng tới mục tiêu thắt chặt tiền tệ và chống lạm phát hơn nữa.

Với bối cảnh như vậy, sẽ tiếp tục ảnh hưởng tới hoạt động đầu tư, thương mại của Việt Nam, đặc biệt là xuất nhập khẩu và mở rộng đầu tư của khối FDI.