Xu thế dòng tiền: Sức nóng của tỷ giá “phả” vào thị trường chứng khoán

Tuần qua giá bán USD của các ngân hàng đã vượt ngưỡng 25.000 VND/USD. Đây là diễn biến mới khác biệt và dường như hoạt động hút tiền về qua tín phiếu không đem lại hiệu quả nhanh như giai đoạn trước. Các chuyên gia khi được tham khảo ý kiến đều nhấn mạnh tỷ giá là điều nhà đầu tư cần quan sát kỹ ở giai đoạn này...

Tuần qua giá bán USD của các ngân hàng đã vượt ngưỡng 25.000 VND/USD. Đây là diễn biến mới khác biệt và dường như hoạt động hút tiền về qua tín phiếu không đem lại hiệu quả nhanh như giai đoạn trước. Các chuyên gia khi được tham khảo ý kiến đều nhấn mạnh tỷ giá là điều nhà đầu tư cần quan sát kỹ ở giai đoạn này.

Sức nóng của tỷ giá đã gia tăng đáng kể khi neo giữ vùng trên 25.000 VND/USD suốt cả tuần có nguyên nhân là yếu tố cầu ngoại tệ. Trong khi đó việc hút tiền từ phát hành tín phiếu không tác động tới thanh khoản của cung cầu ngoại tệ, nó chỉ tác động gián tiếp lên chi phí vốn trong hoạt động “găm giữ” USD của các ngân hàng. Đa số quan điểm của các chuyên gia là giống nhau khi cho rằng mọi giải pháp đều có thể được thực hiện.

Khả năng cao nhất trong ngắn hạn nếu tỷ giá tiếp tục nóng, các chuyên gia đồng thuận cho rằng Ngân hàng nhà nước sẽ can thiệp sâu hơn như thực hiện bán dự trữ ngoại hối theo hợp đồng có kỳ hạn (forwards) và kết hợp nâng lãi suất T-Bill đồng thời tăng cường độ phát hành tín phiếu…

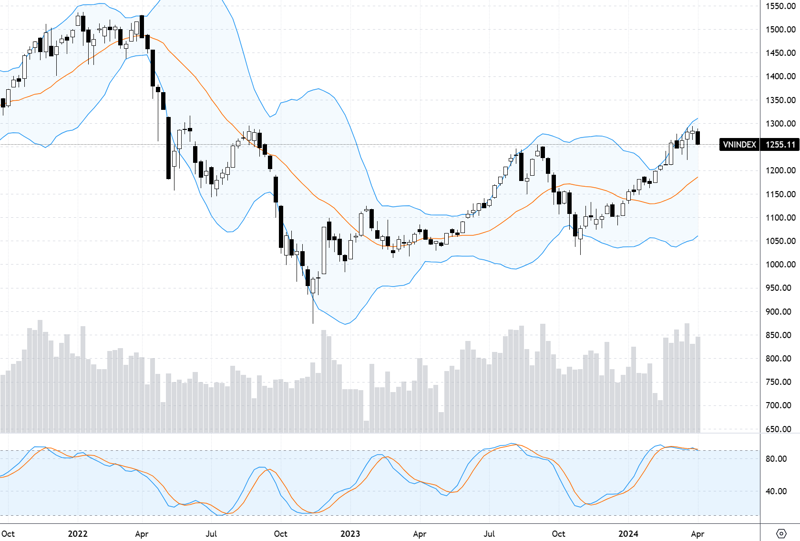

Đánh giá về thị trường chứng khoán, các chuyên gia cũng đồng thuận về kịch bản điều chỉnh trong ngắn hạn. Thị trường đã trải qua 5 tháng tăng trưởng nên điều chỉnh cũng là bình thường. Các mốc hỗ trợ kỹ thuật sâu nhất được nhắc đến là 1.235 điểm, 1.220 điểm và sâu nhất là 1.115 điểm.

Dù vậy các chuyên gia cũng cho rằng đây là nhịp điều chỉnh cân bằng để thị trường tăng tiếp trên cơ sở vĩ mô dài hạn vẫn tích cực. Các yếu tố như tỷ giá chỉ mang tính thời điểm vì lộ trình cắt giảm lãi suất của FED là rõ ràng. Trong ngắn hạn vẫn có các cơ hội giao dịch tốt và thời điểm có thể là cuối tháng 4.

Theo tôi đánh giá áp lực tỷ giá hiện tại đang ở mức cao. Sang tuần tới tôi cho rằng Ngân hàng nhà nước sẽ có những biện pháp can thiệp mạnh tay hơn: có thể sẽ áp dụng đồng thời tăng cường độ phát hành tín phiếu cũng như bán USD kỳ hạn.

Ông Nguyễn Việt Quang

Nguyễn Hoàng – VnEconomy

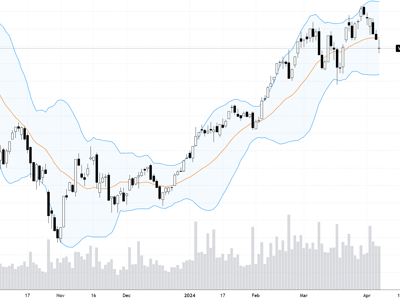

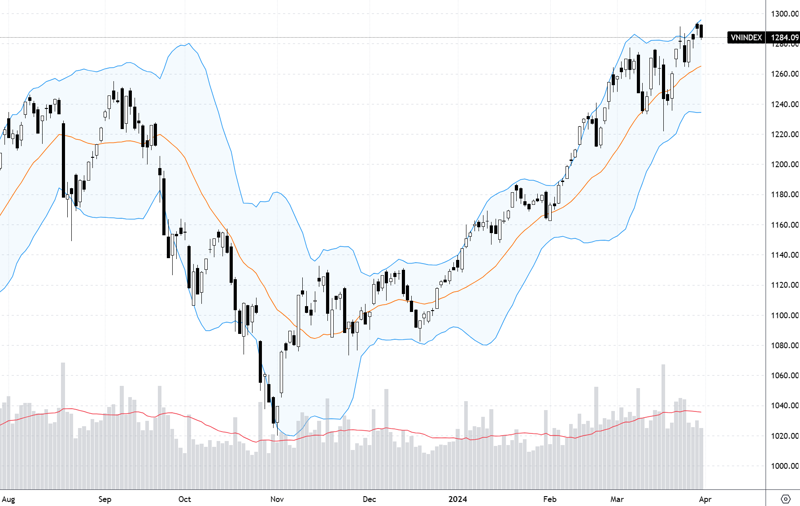

Thị trường suy yếu đáng kể trong tuần này với 4/5 phiên giảm điểm. Kể từ đỉnh cao nhất tuần trước thì VN-Index cũng đã có 6 phiên đi xuống, thậm chí còn thấp hơn cả đỉnh tháng 3. Liệu thị trường đã chính thức xác nhận kết thúc xu hướng tăng kéo dài 5 tháng qua?

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Nếu tính từ điểm cao nhất là quanh 1.294 thì chỉ số chỉ mới điều chỉnh khoảng 3%, trong khi đó trong hơn 5 tháng qua chỉ số đã tăng được hơn 25% (tính từ đáy 1.020 điểm), thì mức giảm như hiện tại là chưa quá mạnh. Đồng thời, về mặt kỹ thuật, những xu hướng tăng trung hạn kéo dài theo tháng thường sẽ nhận MA50 làm đường hỗ trợ chính cho xu hướng. Hiện tại đường này vẫn chưa bị vi phạm, do đó theo tôi, thị trường vẫn chưa xác nhận kết thúc xu hướng tăng trung hạn kéo dài hơn 5 tháng qua.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

VN-Index đã có một giai đoạn tăng mạnh và kéo dài 5 tháng nên việc có 1-2 tháng điều chỉnh là chuyện hết sức bình thường. Theo tôi thị trường chưa kết thúc xu hướng tăng của 5 tháng qua mà chỉ là một nhịp điều chỉnh để có thể hướng tới những đỉnh cao mới. Nhưng nhịp điều chỉnh này, nếu xảy ra thì cũng sẽ khá mạnh nên chúng ta cần có những kế hoạch quản trị rủi ro tốt.

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

VN-Index đã duy trì xu hướng tăng điểm liên tục trong vòng 2 quý vừa qua và dần trở nên suy yếu, các nhịp điều chỉnh đã xuất hiện rõ nét hơn khi chỉ số tiếp cận trở lại vùng cản trung hạn quanh 1.300 điểm (+-10). Mặc dù thị trường chưa thoát khỏi trạng thái rủi ro và quán tính giảm điểm nhiều khả năng vẫn tiếp diễn trong những phiên tới, xu hướng tăng kể từ vùng đáy 1.020 điểm tạm thời vẫn đang được bảo lưu khi chỉ số chưa xuyên thủng các ngưỡng hỗ trợ quan trọng. Theo tôi nguy cơ đảo chiều và kết thúc xu hướng có thể cần lưu ý hơn chỉ khi chỉ số phá vỡ vùng đỡ quanh 1.220 điểm (+-10) và xa hơn tại 1.155 điểm (+-20).

Xu thế dòng tiền: Số liệu vĩ mô “đẹp” có giúp VN-Index nối dài xu hướng?

Tỷ giá giảm nhẹ, lãi suất liên ngân hàng VND qua đêm tăng lên 4,42%

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc cao cấp Phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

VN-Index đóng cửa ở phiên cuối tuần tại 1255.11 điểm, giảm 13.14 điểm, phiên giảm điểm nhiều thứ 2 trong tuần. Thị trường tuần qua xu hướng giảm vẫn đang áp đảo. Nhóm VN30 giảm 9,87 điểm (-0,78%), đóng cửa tại 1.257,78 điểm. Nhiều nhóm ngành vẫn còn chìm trong sắc đỏ, đồng thời số lượng cổ phiếu giảm giá cũng chiếm phần lớn trên thị trường. Nhóm Dầu khí có diễn biến nổi bật trong phiên và hỗ trợ tích cực cho thị trường nhưng cũng chịu áp lực bán lớn và hạ nhiệt đáng kể vào cuối phiên. Nhóm hóa chất, nhóm Chứng khoán, nhóm Ngân hàng tiếp tục là những nhóm có tác động không tốt đến thị trường.

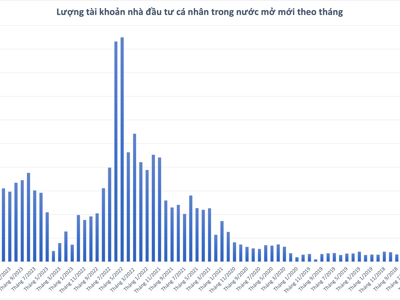

Về thanh khoản thị trường, những phiên giao dịch đầu tháng 4 với thanh khoản tích cực quanh 21-25 nghìn tỷ đồng, chủ yếu dẫn dắt bởi nhà đầu tư trong nước.

Với mức P/E 14.9 lần hiện tại, định giá tương đối sát với P/E mục tiêu khoảng 15x lần cho VN-Index. Tỷ giá hiện tại vẫn rất áp lực, đã gần sát ngưỡng với mức SBV can thiệp 25.200 VND. Tâm lý thị trường thường biến động mạnh trong nhưng lúc tỷ giá có biến chuyển lớn. Với các yếu tố trên, VN-Index được kỳ vọng sẽ biến động trong biên độ hẹp 1.220-1.290 điểm trong tháng 4.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

VN-Index cũng đã tăng điểm liên tục gần như 5 tháng và diễn biến điều chỉnh trong tháng 4 có thể là điều mà các nhà đầu tư cần thận trọng. Những biến động ngắn hạn của thị trường cũng sẽ khiến việc cơ cấu danh mục, chốt lãi, điều chỉnh tỷ trọng các cổ phiếu nắm giữ là cần thiết.

Nguyễn Hoàng – VnEconomy

USD ngân hàng bán ra đã vượt 25.000 đồng trong tuần này. Ngân hàng nhà nước lại giảm cường độ phát hành tín phiếu, thậm chí còn có ngân hàng phải repo để vay tiền. Lãi suất tiết kiệm ở một vài ngân hàng thậm chí nhích lên. Anh chị đánh giá áp lực tỷ giá như thế nào? Liệu Ngân hàng nhà nước có phải sử dụng biện pháp mạnh hơn như bán can thiệp?

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Áp lực lên tỷ giá đang tương đối căng thẳng trong thời điểm hiện tại bởi một số nguyên nhân chính như: chỉ số DXY đã tăng liên tục từ đầu năm lên quanh ngưỡng 104, nhu cầu nhập khẩu tăng tăng mạnh trong những tháng đầu năm và hoạt động carrytrade... Mặc dù vậy, tôi đánh giá áp lực lên tỷ giá chỉ mang tính chất ngắn hạn bởi những biến số khó dự đoán liên quan đến inflow/outflow. Nhìn xa hơn về bối cảnh trung và dài hạn thì thị trường vẫn đang tương đối lạc quan về sự ổn định của tỷ giá trong năm nay nhờ xu hướng hạ nhiệt lạm phát của Mỹ, cũng như lượng ngoại tệ đổ về Việt Nam từ hoạt động xuất siêu, FDI giải ngân và kiều hối kỳ vọng tăng trưởng tích cực.

Tuy vậy, trong trường hợp tỷ giá tiếp tục căng thẳng và chạm trần can thiệp, nhiều khả SBV sẽ thực hiện bán dự trữ ngoại hối theo hợp đồng có kỳ hạn (forwards) và kết hợp nâng lãi suất T-Bill.

Thị trường chứng khoán tháng 4 khả năng sẽ lại sội động với mùa báo cáo kết quả kinh doanh quý 1/2024, bên cạnh những thông tin về định hướng kinh doanh trong các sự kiện đại hội cổ đông thường niên của công ty niêm yết. Mặc dù vậy, sự tích cực này là không ngoài kỳ vọng và đã được phản ảnh phần nào vào giá cổ phiếu. Do vậy, diễn biến tỷ giá là yếu tố nhà đầu tư cần quan sát chặt chẽ hơn.

Bà Hồ Nguyễn Thuỷ Tiên

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Tôi cho rằng áp lực tỷ giá trong nước trong giai đoạn này là khá căng thẳng, đến từ cả hai phía trong nước và thế giới. Đặc biệt là những tác động trực tiếp từ dòng tiền hoạt động xuất nhập khẩu, đầu tư và kiều hối…Trong khi đó, việc hút tiền từ phát hành Tín phiếu của Ngân hàng nhà nước không tác động tới thanh khoản của cung cầu ngoại tệ, nó chỉ tác động gián tiếp lên chi phí vốn trong hoạt động “găm giữ” USD của nhóm các Ngân hàng thương mại. Do đó, nếu áp lực tỷ giá tăng mạnh hơn, tôi không loại trừ khả năng Ngân hàng nhà nước sẽ can thiệp sâu hơn, trước tiên có thể bán USD kỳ hạn kèm quyền chọn hủy như các giai đoạn trước. Cấp độ tiếp theo là bán ngoại tệ giao ngay và cuối cùng là điều chỉnh lãi suất.

Tuy nhiên, dựa trên quyết tâm hiện tại của Chính phủ vào việc hỗ trợ nền kinh tế, cùng với kế hoạch cắt giảm lãi suất của Fed – yếu tố sẽ khiến đồng USD thế giới hạ nhiệt trong thời gian tới, việc đảo ngược định hướng chính sách nới lỏng hiện tại theo tôi là khó xảy ra.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tôi cho rằng việc phát hành tín phiếu để hấp thụ nguồn dư thừa trên toàn hệ thống cũng là biện pháp tình huống. Áp lực tỷ giá là vấn đề đáng ngại nhưng không phải là nguyên nhân có thể khiến thị trường biến động mạnh. Việc điều chỉnh lãi suất các kỳ hạn thay đổi tùy theo một số ngân hàng không phải đại diện cho một xu hướng chung của toàn bộ hệ thống. Tôi nghĩ có lẽ chưa có nhiều tín hiệu rõ để Ngân hàng nhà nước sẽ hành động mạnh tay ít nhất từ nay đến quý 2.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

USD ngân hàng bán tuần vừa rồi đã vượt 25.000 đồng và liên tục duy trì ở trên mức này. Theo tôi đánh giá áp lực tỷ giá hiện tại đang ở mức cao. Sang tuần tới tôi cho rằng Ngân hàng nhà nước sẽ có những biện pháp can thiệp mạnh tay hơn: có thể sẽ áp dụng đồng thời tăng cường độ phát hành tín phiếu cũng như bán USD kỳ hạn.

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc cao cấp Phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Tỷ giá USD/VND đã tăng mạnh trong thời gian gần đây, vượt 25.000 đồng - mức cao nhất trong vòng 2 năm qua. Tỷ giá liên ngân hàng cũng đang tăng và áp sát trần tỷ giá.

Nguyên nhân có thể đến từ: Cục Dự trữ Liên bang Mỹ (Fed) duy trì lãi suất cao khiến đồng USD tăng giá so với các đồng tiền khác, Giá cả hàng hóa trên thế giới tăng cao, khiến nhu cầu nhập khẩu USD của Việt Nam tăng lên, dòng vốn ngoại chảy ròng khỏi thị trường chứng khoán Việt Nam. Việc việc tăng lãi suất chậm và việc giữ nguyên chương trình tài trợ trái phiếu chính phủ của Nhật Bản khiến cho dòng vốn ngoại vẫn sẽ tiếp tục neo trú vào đồng USD và các tài sản khác niêm yết bằng đồng USD ít nhất cho đến khi FED cắt lãi suất lần đầu tiên. Tỷ giá có thể tăng mạnh nếu như có sự lệch pha kể trên và khiến dòng vốn ngoại có thể rút ròng mạnh hơn trong một khoảng thời gian.

Ngân hàng nhà nước Việt Nam có thể sử dụng một số biện pháp can thiệp như: nâng lãi suất để thu hút dòng vốn ngoại, Bán ra ngoại tệ từ dự trữ ngoại hối quốc gia, Yêu cầu các ngân hàng thương mại hạn chế cho vay ngoại tệ. Khả năng Ngân hàng Nhà nước phải sử dụng biện pháp mạnh hơn như bán can thiệp trực tiếp nếu như tỷ giá tiếp tục biến động mạnh. Tuy nhiên, biện pháp này có thể gây ra một số rủi ro như giảm dự trữ ngoại hối quốc gia; gây áp lực lên lạm phát. Hiện nay, Ngân hàng nhà nước đang theo dõi sát sao diễn biến tỷ giá và sẵn sàng sử dụng các biện pháp cần thiết để ổn định thị trường.

Tôi cho rằng ở một nhịp điều chỉnh trong xu hướng tăng, so với mức đỉnh gần nhất có thể kéo dài từ 1-3 tuần tùy bối cảnh. Do vậy, VN-Index lần này có thể cho phản ứng hồi phục nhưng không đáng kể khi rơi về quanh mốc hỗ trợ gần 1.250 điểm (+-5) và tôi nghiêng về kịch bản lực cầu có thể gia tăng rõ nét trở lại khi chỉ số lui về 1.220 điểm (+-10).

Ông Nghiêm Sỹ Tiến

Nguyễn Hoàng – VnEconomy

Phiên giảm cuối tuần đã khiến VN-Index xuống dưới đường MA20, cầu bắt đáy xuất hiện nhưng đã không thể xoay chiều thành công. Anh chị đánh giá các tín hiệu kỹ thuật như nào, liệu mức điều chỉnh sẽ tới đâu?

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Hiện VN-Index đã phát ra một số tính hiệu rủi ro: 2 lần tạo phân kỳ giữa giá và RSI kèm theo chỉ số đã xuất hiện 6 phiên phân phối, hiện tại giá đóng cửa dưới MA20. Nhìn về đồ thị tuần VN-Index đang tạo cụm nến đảo chiều “Three Bar”. Nhiều yếu tố cho thấy xác suất có nhịp điều chỉnh khá là cao. Nếu VN-Index đóng cửa dưới 1.235 điểm thì các mốc hỗ trợ phía dưới là quanh 1.185 điểm; quanh 1.155 điểm. Khi điều chỉnh chúng ta sẽ theo dõi mức độ điều chỉnh cũng như phản ứng của giá tại vùng hỗ trợ để đánh giá mức độ đảo chiều của thị trường.

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Đầu tiên, phải thừa nhận tín hiệu kỹ thuật phiên cuối tuần qua không được tích cực khi thủng MA20 với khối lượng gia tăng, cho thấy áp lực bán mạnh. Tín hiện này cho khả năng chỉ số còn tiếp tục điều chỉnh trong ngắn hạn. Tuy nhiên, nếu nhìn lại bức tranh lớn thì thị trường đã tăng trong nhiều tháng mà chưa có nhịp điều chỉnh nào rõ ràng. Ở thời điểm hiện tại, diễn biến tăng nóng của lợi suất trái phiếu và tỷ giá tạo áp lực lên thị trường, thì một nhịp chững lại của chỉ số là hợp lý. Tôi đánh giá nhịp giảm này có thể sẽ không quá mạnh, mức giảm kỳ vọng khoảng 5-7%. Vùng hỗ trợ cần chú ý sẽ là 1.220-1.240 điểm.

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Theo tôi không chỉ phiên cuối tuần vừa qua mà các phiên điều chỉnh trước đó đều cho thấy các tín hiệu “bulltrap” sau những nỗ lực đẩy giá trở lại của lực cầu, phe bán liên tục áp đảo trở lại trước khi thị trường chuyển sang giai đoạn đóng cửa phiên. Điều này hàm ý rằng tâm lý thị trường vẫn đang nghiêng về trạng thái bi quan và bên cầm hàng sẵn sàng bán tháo ra khi những nhịp hồi phục trong phiên dần suy yếu.

Các tín hiệu kỹ thuật hầu hết cho thấy quán tính điều chỉnh vẫn đang lấn át như việc thanh khoản các phiên giảm ngày càng gia tăng, chỉ số xuyên thủng ngưỡng MA20 ngày, RSI tụt xuống dưỡi ngưỡng trung tính. Tôi cho rằng ở một nhịp điều chỉnh trong xu hướng tăng, so với mức đỉnh gần nhất có thể kéo dài từ 1-3 tuần tùy bối cảnh. Do vậy, VN-Index lần này có thể cho phản ứng hồi phục nhưng không đáng kể khi rơi về quanh mốc hỗ trợ gần 1.250 điểm (+-5) và tôi nghiêng về kịch bản lực cầu có thể gia tăng rõ nét trở lại khi chỉ số lui về 1.220 điểm (+-10).

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc cao cấp Phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Tuần qua thị trường tiếp tục suy yếu với nỗ lực hồi phục trong phiên không thành và đánh mất vùng MA(20). Thanh khoản khớp lệnh tăng với 1.034,8 triệu cổ phiếu được khớp lệnh trên sàn HoSE, thể hiện lực cung đang áp đảo. Tôi cho rằng tạm thời vùng 1.250 điểm có thể tạo động lực hỗ trợ cho thị trường và giúp thị trường có những đợt hồi phục. Tuy nhiên, cần lưu ý rủi ro thị trường đang có chiều hướng gia tăng. Do vậy, nhà đầu tư nên thận trọng và cần đánh giá lại trạng thái thị trường. Đồng thời cần quản trị danh mục theo hướng giảm thiểu rủi ro, nên cân nhắc những đợt hồi phục để chốt lời hoặc giảm tỷ trọng tại các cổ phiếu đang gặp khó khăn tại vùng cản để phòng ngừa rủi ro.

Áp lực tỷ giá là vấn đề đáng ngại nhưng không phải là nguyên nhân có thể khiến thị trường biến động mạnh. Việc điều chỉnh lãi suất các kỳ hạn thay đổi tùy theo một số ngân hàng không phải đại diện cho một xu hướng chung của toàn bộ hệ thống.

Ông Lê Đức Khánh

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tại các vùng hỗ trợ mạnh việc bật nảy kèm theo các phiên “pullback” có thể diễn ra nhưng rõ ràng pha điều chỉnh hiện tại sẽ cần thời gian tích lũy. Theo tôi ngưỡng hỗ trợ mạnh dưới mốc 1.250 – 1.255 điểm đó là vùng 1.235 – 1.240 điểm.

Nguyễn Hoàng – VnEconomy

Mùa báo cáo tài chính quý 1/2024 sắp đến và đại hội cổ đông vừa rồi nhiều doanh nghiệp cũng ước tính lợi nhuận tăng khả quan. Mạch thông tin này có thể hỗ trợ thị trường trong nhịp điều chỉnh? Anh chị dự kiến thời điểm nào có thể gia nhập trở lại?

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Tôi tin rằng đa số các doanh nghiệp đều sẽ có một mùa báo cáo tài chính khả quan dựa trên mức độ hồi phục của nền kinh tế so với cùng kỳ cũng như mức nền thấp của năm 2023. Một số doanh nghiệp đã công bố con số ước tính về kết quả kinh doanh quý 1/2024 cho thấy rất khả quan và tôi thấy rằng sự cải thiện lan tỏa đều ở hầu hết các ngành nghề.

Thực tế, tôi thấy rằng thị trường chứng khoán đã trải qua giai đoạn rất khả quan kể từ cuối năm 2023 đến hết quý 1/2024 khi các nhà đầu tư đang rất kỳ vọng vào sự hồi phục của nền kinh tế. VN-Index đã có nhịp tăng từ quanh mốc 1.020 điểm lên gần 1.300 điểm. Do đó, phần nào tôi cho rằng thị trường đã phản ánh các kỳ vọng về kết quả kinh doanh quý 1/2024. Thêm nữa, thị trường đang đứng trước nhiều rủi ro về việc bán ròng liên tục của khối ngoại, tỷ giá, lạm phát và an ninh mạng,… khiến cho tâm lý nhà đầu tư sẽ có phần thận trọng hơn.

Vì vậy, tôi cho rằng dòng tiền sẽ phân hóa vào các nhóm cổ phiếu có triển vọng tốt và nhóm cổ phiếu phòng thủ chứ không lan tỏa đều như giai đoạn trước. Tôi cho rằng khoảng cuối quý 2, khi các yếu tố rủi ro dần qua đi, đặc biệt là tiến trình cắt giảm lãi suất của Fed chắc chắn hơn, và sự hồi phục kinh tế rõ nét hơn, áp lực bán ròng của khối ngoại sẽ qua đi đi cùng với đó là tâm lý nhà đầu tư sẽ tốt hơn.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Các cơ hội giao dịch - chưa kể đến các cơ hội đầu tư - đang trở nên khó hơn cho dù vẫn có những cơ hội tốt dành cho các nhà đầu tư có kinh nghiệm và chỉ tập trung có các cổ phiếu triển vọng có khả năng đi ngược xu hướng. Tôi vẫn sẽ tập trung đầu tư và giao dịch một số cổ phiếu hấp dẫn ở tuần giao dịch tới. Các phiên điều chỉnh có thể là cơ hội tốt với một số cổ phiếu điều chỉnh về vùng giá chiết khấu.

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Thời điểm công bố báo cáo tài chính 1uý 1/2024 và thông tin từ Đại hội Cổ đông có thể sẽ là yếu tố hỗ trợ hồi phục cho thị trường, tất nhiên cơ hội tăng giá sẽ phân hóa tùy vào các nhóm ngành. Như tôi đã đề cập ở trên, một nhịp điều chỉnh thường sẽ diễn ra từ 1-3 tuần khi vẫn đang trong xu hướng tăng điểm, do đó quan điểm của tôi là thời điểm có thể bắt đầu mở mua trở lại là vào hai tuần cuối của tháng 4, trùng với thời điểm các công ty tổ chức đại hội cổ đông và công bố lợi nhuận quý 1/2024. Tuy nhiên, nên giải ngân ở tỷ trọng nhỏ để lấy vị thế và ưu tiên cổ phiếu của các nhóm ngành có kỳ vọng kết quả kinh doanh tương đối rõ ràng trong quý 1.

VN-Index đã có nhịp tăng từ quanh mốc 1.020 điểm lên gần 1.300 điểm. Do đó, phần nào tôi cho rằng thị trường đã phản ánh các kỳ vọng về kết quả kinh doanh quý 1/2024. Vì vậy, tôi cho rằng dòng tiền sẽ phân hóa vào các nhóm cổ phiếu có triển vọng tốt và nhóm cổ phiếu phòng thủ chứ không lan tỏa đều như giai đoạn trước.

Bà Nguyễn Thị Mỹ Liên

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Thường báo cáo tài chính ra nhiều nhất vào cuối tháng 4 nên giai đoạn đó theo tôi là thị trường sẽ ảnh hưởng bởi mùa báo cáo nhiều nhất. Còn kỳ báo cáo này ra khi cổ phiếu cũng như thị trường tăng suốt quý 1 nên có thể yếu tố cơ bản đã phản ánh vào giá, còn cổ phiếu nào có sự đột biến vượt kỳ vọng thì sẽ vẫn tăng tiếp còn không xác suất cao sẽ điều chỉnh để đi lên tiếp.

Nếu thị trường sideway vùng hiện tại mà không giảm mạnh thì tôi nghĩ thời điểm gia nhập thị trường là vào khoảng đầu tháng 5, còn nếu thị trường điều chỉnh thì thời gian điều chỉnh sẽ mất khoảng 1-2 tháng tùy vào tốc độ giảm của thị trường.

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc cao cấp Phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Với mức nền thấp của năm 2023, các thông tin về kế hoạch 2024 cũng như lợi nhuận Q1/2024 nhìn chung sẽ tích cực so với cùng kỳ. Về lợi nhuận của các doanh nghiệp trên sàn HSX trong quý 1/2024, chúng tôi ước tính mức tăng trưởng có thể đạt ~7%YoY, lợi nhuận sau thuế 12 tháng toàn thị trường có thể ghi nhận mức tăng 2% QoQ.

Thị trường chứng khoán tháng 4 khả năng sẽ lại sội động với mùa báo cáo kết quả kinh doanh quý 1/2024, bên cạnh những thông tin về định hướng kinh doanh trong các sự kiện đại hội cổ đông thường niên của công ty niêm yết. Mặc dù vậy, sự tích cực này là không ngoài kỳ vọng và đã được phản ảnh phần nào vào giá cổ phiếu. Do vậy, diễn biến tỷ giá là yếu tố nhà đầu tư cần quan sát chặt chẽ hơn. Đặc biệt khi mà chỉ số đang neo ở vùng đỉnh của năm 2023 sau chuỗi dài tăng điểm, thông tin tiêu cực có thể gây áp lực tâm lý lớn lên thị trường nhiều hơn. Nhà đầu tư có thể tập trung vào các doanh nghiệp có kết quả kinh doanh quý 1 tích cực, và nắm giữ cho mục tiêu trung dài hạn.