Ba yếu tố tác động đến thanh khoản liên ngân hàng trong tháng 6/2024

Giới phân tích nhận định tín dụng được đẩy mạnh trong tháng 6, áp lực tỷ giá còn thường trực là những yếu tố tác động khiến lãi suất liên ngân hàng duy trì ở ngưỡng cao...

Công ty Chứng khoán Vietcombank (VCBS) vừa cập nhật triển vọng thị trường trái phiếu, tiền tệ tháng 6/2024.

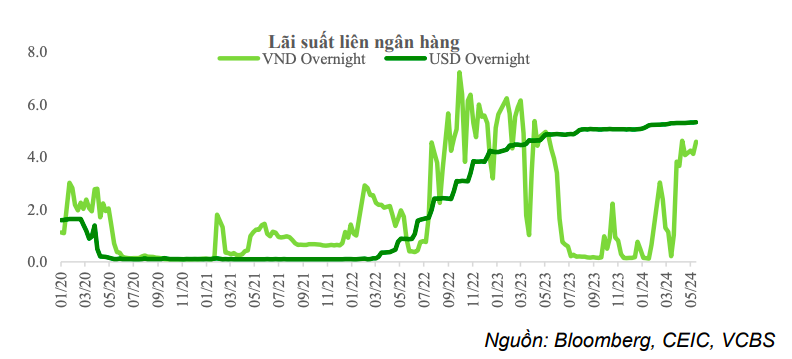

Theo đó, đến cuối tháng 5/20242024, tăng trưởng tín dụng vẫn tương đối chậm, chỉ đạt 2,45% so với cuối năm 2023 (theo Tổng cục Thống kê) nên thanh khoản hệ thống tương đối ổn định, đưa lãi suất liên ngân hàng kỳ hạn ngắn hạ nhiệt.

THANH KHOẢN LIÊN NGÂN HÀNG ĐƯỢC DỰ BÁO THẤP TRONG THÁNG 6/2024

Đến 31/5, lãi suất liên ngân hàng VND các kỳ hạn từ qua đêm đến 3 tháng lần lượt ở 2,725%, 3,475%, 4,2%, 4,7% và 5,15%/năm.

VCBS cho rằng thanh khoản liên ngân hàng tháng 6/2024 có thể ở mức thấp hơn so với tháng 5 vì ba lý do sau.

Thứ nhất, tăng trưởng tín dụng tới cuối tháng 6 được kỳ vọng có thể đạt khoảng 5%, theo định hướng của Chính phủ, nhằm hỗ trợ nền kinh tế.

Thứ hai, không loại trừ khả năng Ngân hàng Nhà nước sẽ tiếp tục bán USD giao ngay nhằm ổn định tỷ giá, theo đó, một lượng VND có thể được rút ra khỏi hệ thống.

Thứ ba, nhằm đảm bảo mục tiêu bình ổn thị trường, Ngân hàng Nhà nước đã bán vàng cho 4 ngân hàng thương mại Nhà nước để các ngân hàng này bán vàng trực tiếp cho người dân. Theo đó, điều này có thể khiến lãi suất liên ngân hàng tăng cao khi các ngân hàng thương mại cần thêm thanh khoản để chuẩn bị nguồn lực.

Tháng 5 không ghi nhận áp lực tỷ giá tăng nhanh và mạnh như trước đó, tuy nhiên VCBS đánh giá áp lực tỷ giá thường trực trước chênh lệch lãi suất giữa VND và USD vẫn ở mức cao. Theo đó, công cụ "Mua kỳ hạn" và "Tín phiếu" sẽ tiếp tục được linh hoạt sử dụng nhằm định hướng lãi suất liên ngân hàng, giảm áp lực tỷ giá, và đồng thời vẫn đảm bảo thanh khoản hệ thống ngân hàng.

Trong tháng 6, lãi suất liên ngân hàng được dự báo duy trì ở ngưỡng cao, đảm bảo chênh lệch lãi suất giữa VND và USD ở mức hợp lý, từ đó giảm bớt áp lực tỷ giá.

Sức mạnh đồng USD vẫn đang được củng cố do Cục Dự trữ Liên bang Mỹ (Fed) vẫn đưa ra thông điệp cứng rắn trong việc kiểm soát lạm phát. Kỳ vọng về việc Fed giảm lãi suất lần đầu vào tháng 9 đã vơi đi rất nhiều.

Trong khi đó, xu hướng tăng giá của các tài sản truyền thống và phi truyền thống khác vẫn đang là yếu tố gây áp lực lên tỷ giá trong giai đoạn này. Đồng thời, nhu cầu nhập khẩu hàng hóa trong giai đoạn này, phục vụ mục đích sản xuất trong nước có thể kéo theo nhu cầu ngoại tệ.

Mặc dù cán cân thương mại vẫn thặng dư khoảng 8,6 tỷ USD nhưng ngày 10/6 Tổng cục Hải quan cho biết trong tháng 5/2024, cả nước nhập siêu khoảng 456 triệu USD (thấp hơn so với số liệu công bố trước đó từ Tổng cục Thống kê là nhập siêu 1 tỷ USD).

LỢI SUẤT TRÁI PHIẾU SẼ NHÍCH TĂNG

Trong 5 tháng đầu năm, Kho bạc Nhà nước huy động thành công 127.031 tỷ VNĐ, tương ứng 31,76% kế hoạch 2024. Khối lượng huy động trái phiếu được kỳ vọng có thể gia tăng vào các quý tới khi hoạt động giải ngân đầu tư công được thúc đẩy.

Tính riêng tháng 5, Kho bạc Nhà nước huy động 22.056 tỷ VND trái phiếu. Cụ thể: huy động 10.000 tỷ đồng kỳ hạn 5 năm; 8.660 tỷ đồng kỳ hạn 10 năm; 2.755 tỷ đồng kỳ hạn 15 năm; 800 tỷ đồng kỳ hạn 20 năm và 1.841 tỷ đồng trái phiếu tại kỳ hạn 30 năm.

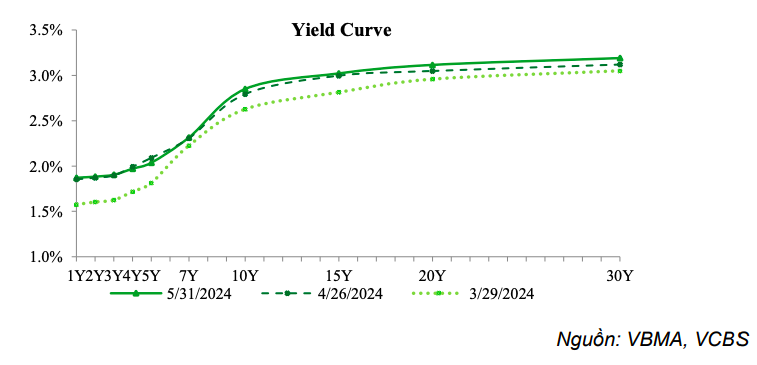

Lợi suất trúng thầu trái phiếu Chính phủ trên thị trường sơ cấp tăng nhẹ so với tháng trước. Theo đó, lợi suất kỳ hạn 5 năm đạt 1,8% - tăng 14 điểm cơ bản so với tháng trước (+14 bps MoM); 10 năm 2,6% (+11 bps MoM), 15 năm 2,83% (+10 bps MoM); 20 năm 2,86% (+6 bps MoM) và 30 năm đạt 3,1% (+10 bps MoM).

Trong tháng, 228.030,9 tỷ đồng (+34% MoM) được giao dịch trên thị trường thứ cấp. Khối lượng giao dịch outright và repo lần lượt đạt 142.213 tỷ đồng (+66% MoM) và 85.818 tỷ đồng (+1,5% MoM). Tuy nhiên, thanh khoản giao dịch trung bình phiên đạt khoảng 10.441,32 tỷ đồng (9,79% MoM).

Theo thống kê của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), kết thúc tháng 5, lợi suất kỳ hạn 1 năm là 1,871% (+1,7 bps MoM); 2 năm 1,883% (+1,2 bps MoM); 3 năm 1,904% (+0,8 bps MoM); 4 năm 1,971% (-2,2 bps MoM); 5 năm 2,037% (-5.4 bps MoM); 7 năm 2,314% (+0,8 bps MoM); 10 năm 2,849% (+5.6 bps MoM); 15 năm 3,021% (+2,5 bps MoM); 20 năm 3,115% (+6,7 bps MoM); và 30 năm 3,19% (+7,1 bps MoM).

Trong 5 tháng đầu năm, VND giảm giá khoảng 4,8% so với USD. Trong tháng 5, tỷ giá tuy không ghi nhận áp lực tăng nhanh và mạnh như trước đó nhưng tỷ giá giao dịch tại các ngân hàng thương mại liên tục duy trì sát ngưỡng trần của Ngân hàng Nhà nước.

Như vậy, trong tháng 5, đường cong lợi suất dịch chuyển lên trên và dốc hơn khi lợi suất kỳ hạn dài tăng nhiều hơn kỳ hạn ngắn.

VCBS duy trì nhận định lợi suất nhiều khả năng nhích tăng trong thời gian tới vì 2 lý do. Một là, thanh khoản liên ngân hàng vẫn sẽ ổn định nhưng dần thu hẹp so với tháng trước, khi tín dụng được đẩy mạnh. Lãi suất liên ngân hàng được định hướng ở ngưỡng cao. Hai là, trong khi đó, tâm lý các thành viên trên thị trường đang khá thận trọng quan sát động thái điều hành của các ngân hàng trung ương lớn trên thế giới và Ngân hàng Nhà nước. Điều này đặt trong bối cảnh áp lực tỷ giá thường trực khi sức mạnh USD đang ở ngưỡng cao và thậm chí có thể kéo dài tới hết quý 3/2024.