Đã đến thời của cổ phiếu phòng thủ?

Dòng tiền dự kiến sẽ luân chuyển sang các cổ phiếu tốt chưa bứt phá trong 6 tháng năm 2021. Điểm nhấn là các ngành có tính chất phòng thủ truyền thống như tiêu dùng, chăm sóc sức khỏe, tiện ích...

Trong báo cáo chiến lược đầu tư công bố mới đây, Công ty Chứng khoán Bản Việt (VCSC) vẫn duy trì quan điểm tích cực về thị trường cho 6 tháng cuối năm 2021 và năm 2022.

VN-INDEX LÊN ĐỈNH 1.450 VÀO CUỐI NĂM NAY

Cụ thể, VCSC nâng dự báo mục tiệu VN-Index đến cuối năm 2021/2022 lần lượt từ 1.350/1.500 điểm lên 1.450/1.600 điểm.

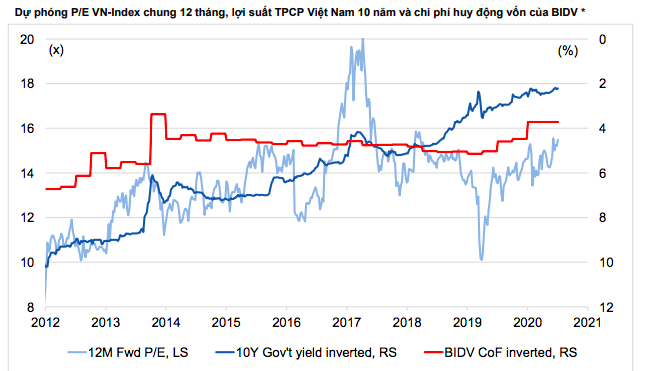

Tỷ lệ P/E tiếp tục tăng. Dự báo chỉ số VN-Index của tương ứng với tỷ lệ P/E dự phóng 12 tháng gần như phù hợp với mức trung bình kể từ năm 2013. Tuy nhiên, lợi suất trái phiếu Chính phủ 10 năm của Việt Nam hiện đang ở mức 2,2% so với mức trung bình 5,5% trong giai đoạn này và lãi suất tiền gửi ngân hàng cũng ở mức thấp nhất trong vài năm qua.

Các yếu tố chính sách mới tích cực gồm cải cách thị trường dẫn đến việc nâng hạng nhanh chóng lên trạng thái thị trường mới nổi. Trần sở hữu nước ngoài vẫn là một vấn đề quan trọng đối với Việt Nam trong đánh giá khả năng tiếp cận thị trường của MSCI. Các luật đầu tư mới gồm luật đầu tư, doanh nghiệp và chứng khoán có thể dẫn đến cải thiện khả năng tiếp cận của các nhà đầu tư nước ngoài.

Động lực mới trong quá trình cổ phần hóa và thoái vốn của doanh nghiệp nhà nước, có thể thu hút vốn mới và tăng/mở rộng vốn hóa thị trường và tính thanh khoản. Tăng tốc đầu tư cơ sở hạ tầng. Trong khi các kế hoạch của Chính phủ đã tương ứng với lượng ngân ngân sách đáng kể cho đầu tư công, luật PPP mới có thể giúp thu hút thêm vốn nước ngoài.

Theo VCSC, mức tăng của VN-Index 6 tháng đầu năm 2021 tập trung ở 3 nhóm ngành: tài chính, bất động sản và nguyên vật liệu chiếm hơn 90% mức tăng. Dù đà tăng của các nhóm cổ phiếu dẫn đầu trong 6 tháng năm 2021 không hẳn đã kết thúc, nhưng khả năng tăng trưởng cao hơn có thể bị hạn chế trong ngắn hạn.

Cụ thể với nhóm ngân hàng, VCSC vẫn tin tưởng rằng các ngân hàng có thể tiếp tục ghi nhận tăng trưởng tín dụng mạnh mẽ và xử lý cho các vấn đề liên quan đến dịch Covid-19. Tuy nhiên, định giá hiện đã khá phù hợp và dư địa để tái định giá còn khá ít.

Đối với nhóm thép, biên lợi nhuận của các công ty thép đạt đỉnh vào quý 2/2021. Trong khi kịch bản cơ sở là giá sản phẩm sẽ bình ổn quanh mức hiện tại, mức giảm giá bán nếu có thể ảnh hưởng đến biên lợi nhuận.

Với nhóm bất động sản, VCSC vẫn đánh giá tích cực nhưng mã cổ phiếu vốn hóa lớn NVL đã đóng góp gần 10% vào mức tăng trong 6 tháng đầu năm 2021 của VN-Index.

DÒNG TIỀN LUÂN CHUYỂN VÀO CỔ PHIẾU TỐT CHƯA BỨT PHÁ

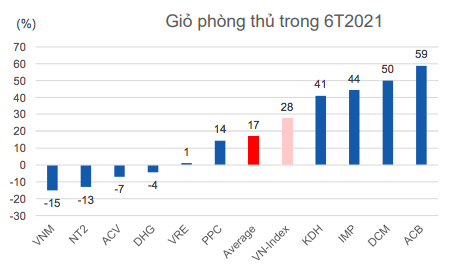

Trong báo cáo này, VCSC nhấn mạnh dòng tiền sẽ luân chuyển sang các cổ phiếu tốt chưa bứt phá trong 6 tháng năm 2021. Điểm nhấn là các ngành có tính chất phòng thủ truyền thống như tiêu dùng, chăm sóc sức khỏe, tiện ích có diễn biến kém hiệu quả hơn so với VN-Index trong 6 tháng năm 2021, cùng với các ngành Năng lượng và công nghiệp. Nhóm ngành Tiêu dùng không thiết yếu có diễn biến phù hợp với VN-Index.

“Triển vọng tương đối thận trọng hơn của chúng tôi đối với thị trường so với đầu năm 2021 bao gồm khả năng tăng phân bổ cho các cổ phiếu mang tính tương đối phòng thủ”, VCSC nhấn mạnh.

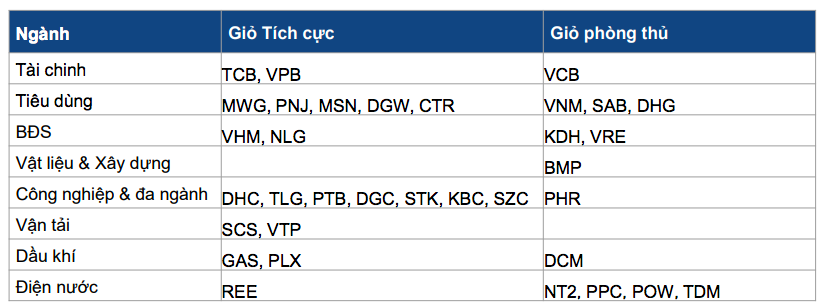

Trong khi các cổ phiếu ngành tiêu dùng trong nước đang chịu thêm một tác động từ làn sóng Covid thứ tư song đây chỉ là vấn đề tạm thời. Triển vọng tăng trưởng cơ cấu vẫn tích cực và P/E dự phóng chung đối với các cổ phiếu như VNM, SAB & VRE đã giảm dần. VCSC đã đưa những cổ phiếu này vào “giỏ cổ phiếu phòng thủ” cho 6 tháng cuối 2021, cùng với một số công ty tiện ích và các cổ phiếu khác có bảng cân đối kế toán lành mạnh và lợi suất cổ tức hấp dẫn.

Trước đó, 6 tháng đầu năm, “giỏ phòng thủ” của VCSC gồm các cổ phiếu tương đối phòng thủ ghi nhận mức tăng trung bình là 17%, thấp hơn mức tăng của VN-Index là 28%.

Trong đó, VCB tỷ lệ LLR dẫn đầu ngành ngân hàng (279% trong quý 1/2021) và du nợ vay chất lượng cao; VCB chỉ mới bắt đầu hành trình bancassurance và triển vọng tăng trưởng NOII mạnh mẽ sẽ là yếu tố hỗ trợ nếu chất lượng tín dụng giảm.

Với SAB, doanh nghiệp này có vị thế tốt để tận dụng mức tiêu thụ bia đang gia tăng của Việt Nam nhờ các thương hiệu phổ biến và hệ thống phân phối rộng khắp. Ngoài ra, công ty còn có còn có tiềm năng gia tăng biên lợi nhuận gộp từ việc cải thiện hiệu quả hoạt động cũng như cao cấp hóa danh mục sản phẩm của mình.

SAB được định giá khá rẻ với P/E năm 2021 là 22,7 lần, dựa theo dự báo của chúng tôi, so với P/E trung bình năm 2016 của các công ty cùng ngành là 27 lần. Yếu tố hỗ trợ còn là kế hoạch bán 36% cổ phần còn lại của Chính phủ tại SAB có thể thúc đẩy tâm lý nhà đầu tư nếu cổ phần này có thể được định giá ở mức cao chiến lược; ra mắt thành công các sản phẩm cao cấp và cao cấp mới.

VNM là doanh nghiệp dẫn đầu ngành sữa Việt Nam. VCSC kỳ vọng VNM sẽ bảo vệ được thị phần của mình trong tương lai nhờ vào giá trị thương hiệu mạnh, danh mục sản phẩm đa dạng, tích cực tung ra sản phẩm mới và mở rộng nguồn cung sữa tươi. VNM hiện có định giá hấp dẫn với P/E năm 2021 là 19,2 lần so với mức trung bình 5 năm của VNM là khoảng 22 lần và trung bình 5 năm của các công ty cùng ngành trong khu vực là khoảng 27 lần.

Sự trở lại của dịch Covid-19 trong 6 tháng đầu năm 2021, giá sữa bột tăng đột biến, đẩy mạnh hoạt động marketing và thuế suất thực tế cao hơn sẽ ảnh hưởng đến lợi nhuận của VNM trong năm 2021, dự báo lợi nhuận sau thuế sau lợi ích cổ đông thiểu số giảm 1%.

Sau năm 2021, tăng trưởng lợi nhuận trung bình một con số mỗi năm của VNM do dư địa tăng thị phần hạn chế do thị phần đã ở mức lớn của công ty (hơn 60%) và dự đia mở rộng biên lợi nhuận hạn chế. Yếu tố hỗ trợ là đóng góp tốt hơn dự kiến tới từ doanh thu từ nước ngoài; đột phá trong sản phẩm nước giải khát ngoài sữa.

Ngoài ra, ở giỏ cổ phiếu phòng thủ của VCSC còn bao gồm các cổ phiếu mà VCSC đánh giá cao như: DHG, KDH, VRE, BMP, PHR, DCM và cổ phiếu ngành điện gồm NT2, PPC, POW, TDM.

Bên cạnh giỏ cổ phiếu phòng thủ, VCSC cũng xây dựng một giỏ cổ phiếu tích cực gồm các cổ phiếu như TCB, VPB, MWG, PNJ, MSN, DGW, CTR, GAS, PLX…