Dòng tiền rời xa, cổ phiếu nhóm ngân hàng đang gặp nhiều thách thức?

Định giá cổ phiếu nhóm ngân hàng đang ở mặt bằng cao hơn so với các ngân hàng tương đương trong khu vực, thách thức cũng nhiều hơn cơ hội...

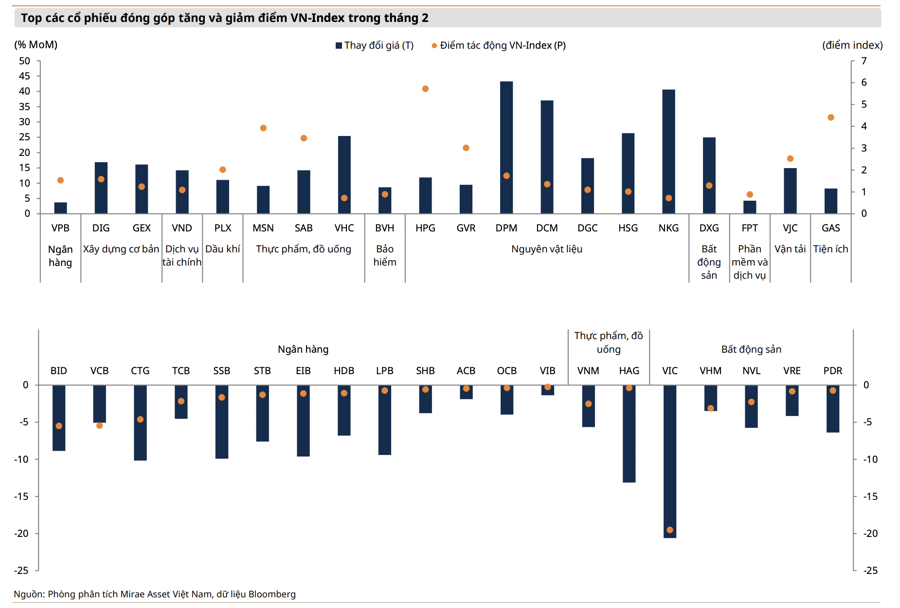

Cổ phiếu nhóm ngân hàng tiếp tục chịu áp lực điều chỉnh trong những phiên gần đây do lo ngại lạm phát ngày càng gia tăng khi diễn biến Nga - Ukraine căng thẳng. Trong tháng 2 vừa qua, nhóm ngân hàng giảm điểm mạnh, tạo áp lực kéo điểm chỉ số. Hầu hết các cổ phiếu Ngân hàng đều giảm điểm (BID: -9%; VCB: -5%; CTG: -10%; TCB: -4,5%; SSB: -10%; STB: -8%; EIB: -10%; HDB: -7%; LPB: -9%), ngoại trừ VPB (+4%).

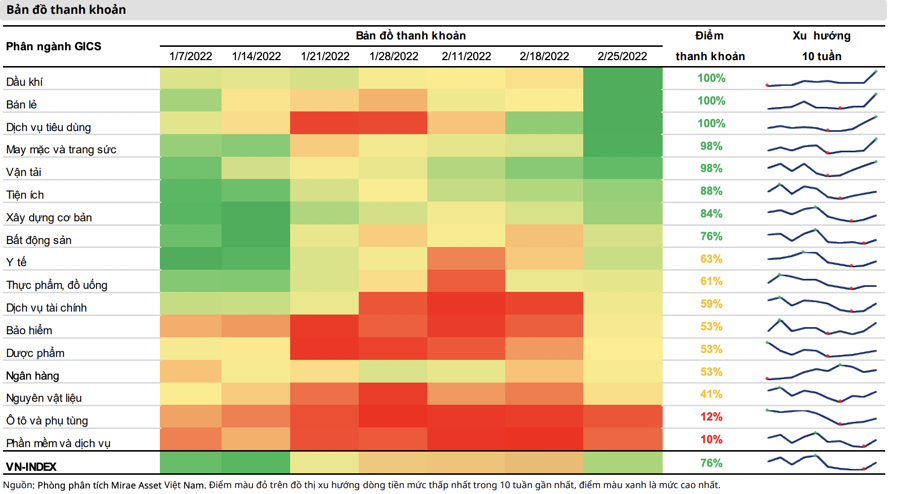

Dòng tiền cũng đang tập trung chủ yếu ở nhóm dầu khí, bán lẻ, vận tải đây đều là nhóm được đánh giá hưởng lợi trong cuộc chiến Nga - Ukraine. Trong khi đó, nhóm ngân hàng, xếp thứ tư ở vị trí thanh khoản thấp nhất, bên cạnh đó là nguyên vật liệu, ô tô, phần mềm dịch vụ.

Trong báo cáo cập nhật triển vọng cổ phiếu nhóm ngân hàng vừa công bố, Mirae Asset cho rằng nhóm này vẫn đang đối diện nhiều thách thức hơn cơ hội.

Cụ thể, theo đánh giá của MAS, nền kinh tế Việt Nam sau khi đạt tỷ lệ tiêm vaccine cao, sẽ sớm hồi phục mạnh với dự phóng GDP tăng trưởng 6-6.5%. Các động lực tăng trưởng chính bao gồm các hoạt động kinh tế cải thiện đặc biệt ngành dịch vụ, du lịch với việc giảm 2% thuế VAT; gói hồi phục kinh tế 350 nghìn tỷ đồng trong đó 113.6 nghìn tỷ đồng đầu tư phát triển hạ tầng và 40 nghìn tỷ đồng hỗ trợ lãi suất cho một số ngành lĩnh vực quan trọng trong đó có cho vay cải tạo chung cư cũ và xây nhà ở xã hội, nhà cho công nhân.

Các động lực tăng trưởng trên sẽ giúp gián tiếp thúc đẩy nhu cầu đầu tư, sử dụng vốn. Vì vậy, công ty chứng khoán này kỳ vọng tăng trưởng tín dụng 2022 sẽ vẫn duy trì tích cực với hơn 13% trong khi đó năm 2021 là 14%.

Tuy nhiên, nhóm này đang đối diện với nhiều thách thức hơn. Thứ nhất, lãi suất điều hành dự kiến tăng vào cuối 2022. Mặc dù lạm phát tại Việt Nam chỉ ghi nhận mức tăng nhẹ, áp lực lạm phát dự kiến gia tăng trong thời gian sắp tới dưới tác động: 1) việc tăng giá của các mặt hàng thiết yếu như thực phẩm, năng lượng, 2) thặng dư thương mại thấp, và 3) các gói hỗ trợ kinh tế sắp tới.

Thứ hai, NIM vẫn có thể duy trì ở mức tốt trong năm 2022. Ở chiều tích cực, sự kết thúc của các gói hỗ trợ lãi suất trong năm 2022 sẽ gia tăng lợi suất danh mục tín dụng của các ngân hàng. Bên cạnh đó, nền kinh tế phục hồi, nên ngân hàng có thể tăng lãi suất cho vay để bù đắp mức tăng của lãi suất huy động.

Mảng ngân hàng bán lẻ được kỳ vọng sẽ phát triển tốt hơn trong thời gian tới, trực tiếp thúc đẩy lợi suất danh mục tín dụng. Tỷ lệ CASA ngày càng tăng và các ngân hàng thương mại cổ phần đã tích cực huy động vốn giá rẻ từ trái phiếu quốc tế trong năm 2021.

Dù vậy, ở mặt khác, NIM của các ngân hàng vẫn đang chịu áp lực từ việc gia tăng nhu cầu huy động đáp ứng tăng trưởng tín dụng hậu Covid-19.

Thách thứ thứ ba là chất lượng tài sản của các ngân hàng sẽ có sự phân hóa lớn trong thời gian tới, trong đó nhóm ngân hàng TMCP với chất lượng tài sản tốt được kỳ vọng sẽ có sự bức phá mạnh so với mặt bằng chung.

Đối với các ngân hàng có tỷ trọng ngân hàng bán lẻ cao như VPB, VIB, TPB, tỷ lệ nợ xấu/trích lập dự phòng lớn dự kiến sẽ sớm được phản ánh trên báo cáo tài chính. Ngược lại, nợ xấu phát sinh từ cho vay doanh nghiệp và đầu tư trái phiếu sẽ mất nhiều thời gian hơn, phụ thuộc vào mức độ hồi phục của nền kinh tế và mức độ bị ảnh hưởng bởi dịch bệnh.

Thứ tư, rủi ro nợ xấu vẫn còn hiện hữu tuy nhiên mức độ tác động vào kết quả kinh doanh của ngành ngân hàng không còn quá tiêu cực. Trong 2021, Ngân hàng Nhà nước ban hành Thông Tư 14/2021/TT-NHNN cho phép cơ cấu một phần dư nợ của khách hàng mà không chuyển nhóm nợ.

Giá trị nợ xấu của các ngân hàng sẽ tăng nhẹ trong thời gian tới (do kết thúc thời gian không bị chuyển nhóm nợ), tuy nhiên tỷ lệ nợ xấu sẽ vẫn được duy trì ở mức kiểm soát do tăng trưởng tín dụng được dự kiến tăng trưởng tốt. Gần đây, một số ngân hàng đã đưa ra kết quả sơ bộ với tỷ lệ bao phủ nợ xấu cao đột biến, cho thấy quyết tâm gia tăng chất lượng tài sản.

Về mặt định giá, cổ phiếu nhóm ngân hàng đang được định giá cao trong khu vực nhờ tăng trưởng tốt và tỷ suất sinh lời cao. Các ngân hàng Việt Nam đang được giao dịch ở mức 2.3 lần giá trị sổ sách, cao hơn nhiều so với đa phần các ngân hàng trong khu vực.

Tuy nhiên, Mirae Asset cho rằng mức định giá hiện tại là hợp lý do tỷ suất sinh lời trên vốn chủ (ROE) của các ngân hàng Việt Nam cao hơn gấp đôi so với những ngân hàng tương đương trong khu vực. Ngoài ra, tăng trưởng lợi nhuận luôn được duy trì ở mức trên 20% cũng là một yếu tố giúp ngân hàng được hưởng mức định giá hiện tại.

Trước đó, tại toạ đàm chủ đề đầu tư năm 2022 do FiinGroup tổ chức, chuyên gia Đào Phúc Tường cũng cho rằng chỉ số P/B (so sánh giá với giá trị sổ sách) của ngành ngân hàng đang khoảng 2,4 lần, nằm trên hai lần độ lệch chuẩn trung bình 10 năm. Nếu giả định tốc độ tăng trưởng lợi nhuận khoảng 20-25%/năm và từ nay đến cuối năm 2022 giá cổ phiếu không tăng thì P/B mới giảm xuống còn 1,8-2 lần.

Hiểu đơn giản, mất khoảng một năm cổ phiếu ngân hàng không đem lại hiệu quả cho nhà đầu tư thì P/B mới quay lại mức trung bình nhiều năm. Điều này cho thấy, nền định giá của cổ phiếu ngân hàng đang ở mức rất cao so với quá khứ.