Dự báo xuất khẩu tôn mạ tăng mạnh, cổ phiếu nhóm này tăng 50% nữa trong năm nay?

VnDirect vừa có báo cáo lần đầu ngành tôn mạ trong đó kỳ vọng tiêu thụ tôn mạ của Việt Nam được dự phóng sẽ tăng trưởng với tốc độ tăng trưởng kép 6% trong 3 năm tới, tương đương với giai đoạn 8 năm vừa qua.

Tiêu thụ thép bình quân đầu người của Việt Nam hiện ước tính khoảng 240 kg, thấp hơn mức trung bình của châu Á 309 kg. Hiệp hội Thép Việt Nam (VSA) dự phóng nhu cầu thép Việt Nam có thể tăng trung bình từ 5%-7%/năm trong 5 năm tới, so với mức tăng trưởng 4,5% trong 6 năm qua, để đạt mức tiêu thụ thép bình quân đầu người 290 kg vào năm 2030 với dân số được kỳ vọng là 104 triệu người.

Điều này được thúc đẩy nhờ mức tăng trưởng GDP ổn định khoảng 6,5% mỗi năm, cũng như tốc độ đô thị hóa ngày càng tăng, dòng vốn FDI ổn định, chính phủ Việt Nam đặt mục tiêu giải ngân đầu tư công 123 tỷ USD trong 2021-2025 tăng 43,5% so với 2016-2020), thị trường xuất khẩu ngày càng phát triển.

Thị trường xuất khẩu thép chính của Việt Nam là Đông Nam Á, EU và Mỹ, Hồng Kông, Đài Loan, Nhật Bản, Hàn Quốc, trong khi đó thị trường nhập khẩu chính là Trung Quốc, Hàn Quốc, Nhật Bản.

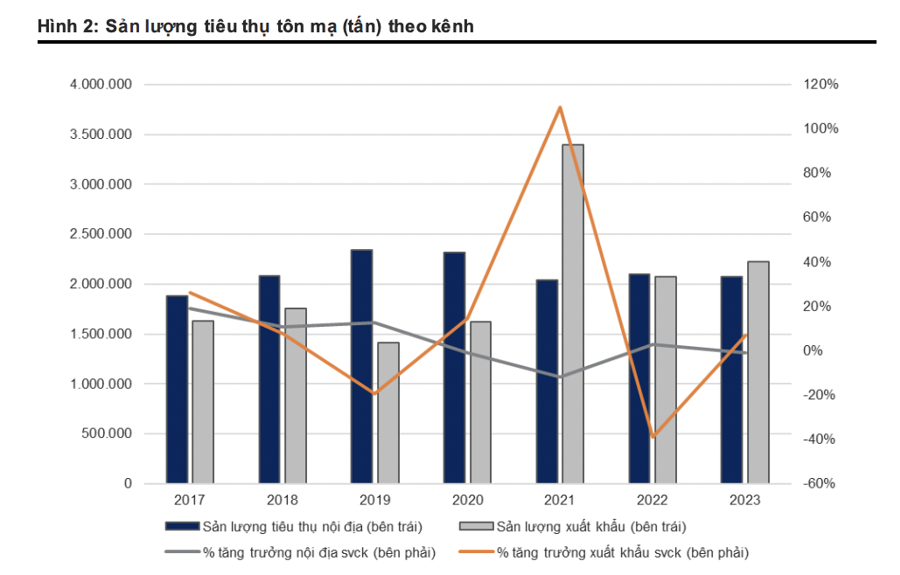

Đối với mảng tôn mạ, nhu cầu tăng trưởng ổn định từ 2016-2023, với sản lượng tiêu thụ tăng trưởng với tốc độ tăng trưởng kép là 6%. Trong đó, sản lượng tiêu thụ thép nội địa của Việt Nam tăng trưởng với tốc độ tăng trưởng kép là 4% trong khi xuất khẩu tăng với tốc độ tăng trưởng kép là 8%. Mảng tôn mạ trong giai đoạn 2024-2026 được kỳ vọng sẽ tăng trưởng kép ở mức ít nhất 6%, tương đương với tốc độ tăng trưởng của 8 năm trước đây.

Theo Fitch-ratings, nhu cầu thép sẽ tiếp tục tăng trưởng ở hầu hết các khu vực vào năm 2024 với mức tiêu thụ toàn cầu tăng 20-30 triệu tấn so với năm 2023. Nhu cầu tăng trưởng được hỗ trợ bởi thị trường Đông Nam Á sôi động, sự phục hồi mạnh mẽ ở Thổ Nhĩ Kỳ và tăng trưởng khiêm tốn ở châu Âu, Mỹ và Brazil trong khi nhu cầu của Trung Quốc sẽ giảm nhẹ.

VnDirect tin rằng thị trường bất động sản sẽ bắt đầu tăng trưởng đáng kể vào cuối năm 2024 do các yếu tố: Lãi suất vay thế chấp giảm: Lãi suất vay thế chấp thả nổi hiện khoảng 10-11% trong nửa cuối năm 2023, dự kiến giảm xuống mức 8-9% vào năm 2024, kích thích nhu cầu mua nhà và đầu tư bất động sản.

Đẩy mạnh đầu tư công: Mục tiêu đầu tư công của Chính phủ sẽ thúc đẩy tỷ lệ đô thị hóa của Việt Nam, dẫn đến nhu cầu nhà ở tăng cao trong những năm tới.

Quy hoạch cấp tỉnh/thành phố: Hầu hết các quy hoạch cấp tỉnh/thành phố đã được phê duyệt vào năm 2023, đây là nền tảng để triển khai các dự án thiết kế chi tiết (tỷ lệ 1/2000 và 1/500).

Luật đất đai sửa đổi được phê duyệt vào tháng 1, sẽ đẩy nhanh quá trình cấp phép pháp lý sau khi các Nghị định hướng dẫn được ban hành. Do đó, kỳ vọng nguồn cung nhà ở sẽ dần tăng, giúp tăng nhu cầu tiêu thụ thép cho HPG, HSG, NKG.

Giá HRC chênh lệch giữa các khu vực: Giá HRC giao ngay Bắc Mỹ duy trì ở mức cao trong ba tháng qua ở mức 1.100 USD/tấn, gấp đôi giá HRC Việt Nam do cuộc đình công của Liên đoàn Công nhân Xe hơi (UAW) trong khi giá vận chuyển tương đối ổn định. Chênh lệch giá giữa các khu vực tạo điều kiện thuận lợi cho việc xuất khẩu thép của Việt Nam sang Mỹ và cả EU.

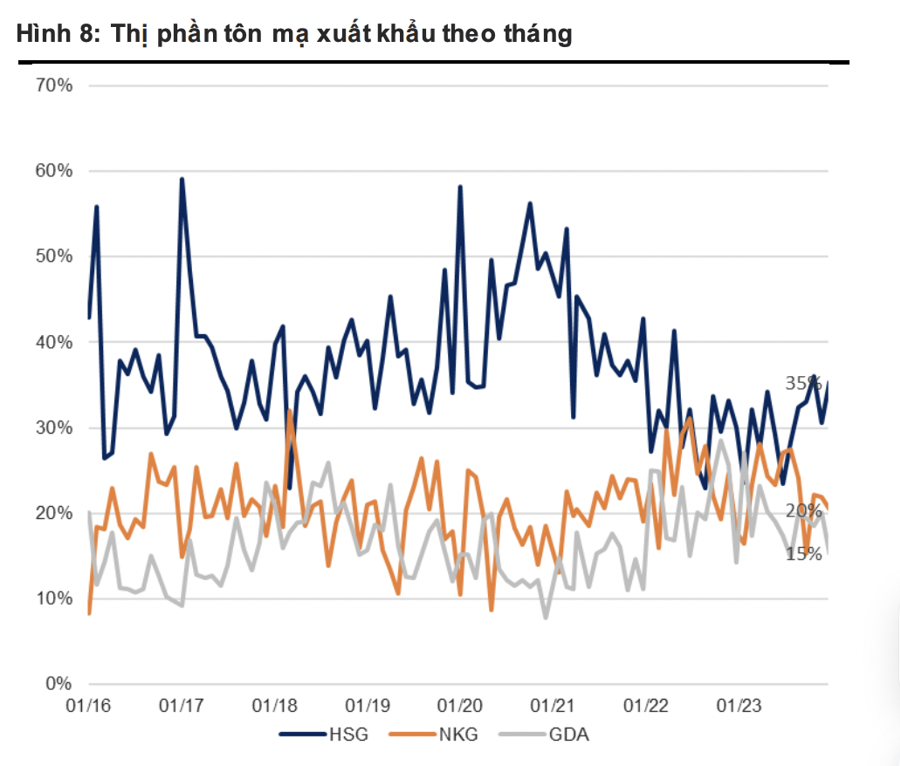

Hiện, HSG chiếm thị phần lớn nhất trong số các nhà sản xuất tôn mạ với thị phần nội địa là 25,5% trong khi GDA và NKG lần lượt chiếm với 16% và 10%. Về xuất khẩu, HSG chiếm ưu thế với 30,5% thị phần, tiếp theo là NKG với 23% và GDA với 19,4% vào cuối năm 2023.

HSG chiếm lĩnh thị phần tôn mạ tại miền Bắc với thị phần ổn định 30% và 27% tại miền Trung. Tuy nhiên, bối cảnh cạnh tranh khốc liệt hơn diễn ra ở miền Nam với GDA và HSG đều chiếm thị phần 23% vào cuối năm 2023.

Về cổ phiếu, VnDirect khuyến nghị khả quan và tiềm năng tăng giá 52% với giá mục tiêu 34.000 đồng cho HSG. Kỳ vọng lợi nhuận ròng HSG sẽ tăng gấp đôi trong năm 2024 lên 1.615 tỷ đồng và tăng 66% so với cùng kỳ năm 2025 sau khi giảm mạnh vào năm 2023. Với ROE là 15% và 21% trong năm 2024-25 và tỷ lệ đòn bẩy tốt, HSG nên được giao dịch ở mức P/B 1,5 lần thay vì P/B 1,1 lần như hiện tại.

Đồng thời khuyến nghị khả Quan với NKG tiềm năng tăng giá 46% tương ứng giá mục tiêu là 35.000 đồng/cổ phiếu. Lợi nhuận của NKG sẽ tăng đáng kể lên 853 tỷ đồng (35 triệu USD) trong năm 2024 từ mức cơ sở thấp năm 2023. Với ROE là 16% và 19% trong năm 2024-25 nhưng với tỷ lệ đòn bẩy tương đối cao, NKG nên được giao dịch ở mức P/B mục tiêu là 1,2x thay vì 1,1x năm 2024.