"Miếng bánh" 32.000 tỷ doanh thu vắc xin và cuộc cạnh tranh giữa Long Châu với VNVC

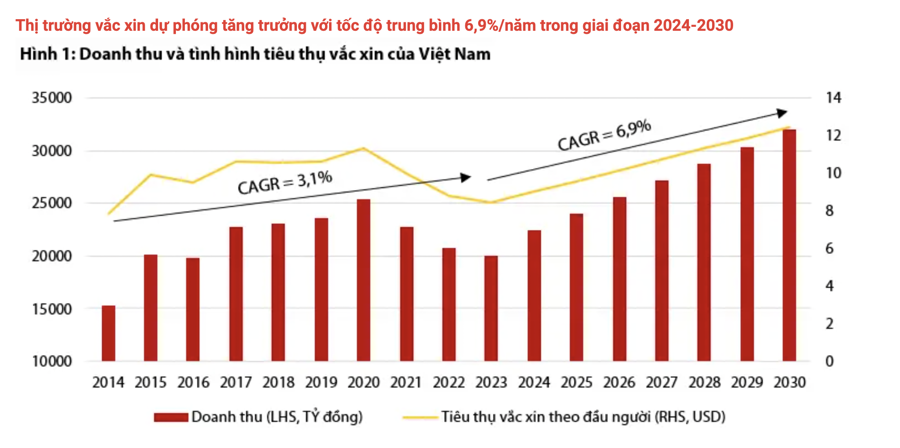

Trong giai đoạn 2024-2030, Chứng khoán Rồng Việt dự phóng thị trường vắc xin tiếp tục tăng trưởng với tốc độ trung bình 6,9%/năm, đạt 31.964 tỷ vào năm 2030. Hiện VNVC đang chiếm 46% thị phần nhưng Long Châu dần trở thành đối thủ đáng gờm...

Quy mô thị trường vắc xin Việt Nam đạt 20.010 tỷ vào năm 2023. Trong giai đoạn 2014-2023, doanh thu thị trường vắc xin tăng với tốc độ trung bình 3,1%/năm, được hỗ trợ bởi tăng trưởng thu nhập khả dụng và tăng trưởng dân số, theo ước tính của Chứng khoán Rồng Việt.

Trong đó, ba năm gần đây, doanh thu giảm do tác động của dịch Covid-19 (2021, 2022) khiến cho người dân hạn chế đi lại và tiêm chủng; và giảm do thiếu nguồn cung (năm 2023).

Năm 2023, thực hiện Luật ngân sách, các địa phương chủ động thủ tục mua sắm vắc xin từ ngân sách địa phương. Tuy nhiên, do mới triển khai, nhiều địa phương gặp khó khăn trong quá trình thực hiện. Cũng trong giai đoạn 2014-2020 loại trừ năm 2021-2023 do các yếu tố ảnh hưởng ngắn hạn như vừa nêu trên, tỷ lệ trẻ không được tiêm (bất cứ) mũi vắc xin nào giảm từ 45% năm 2014 xuống 20% năm 2023.

Ngược lại, chi tiêu cho vắc xin theo đầu người xu hướng tăng qua các năm, được hỗ trợ chủ yếu bởi sự gia tăng thu nhập của người dân. Mức chi tiêu này tăng từ khoảng 8 USD/người vào năm 2014 lên hơn 11 USD/người vào năm 2020.

Trong giai đoạn 2024-2030, VDSC dự phóng thị trường vắc xin tiếp tục tăng trưởng với tốc độ trung bình 6,9%/năm, đạt 31.964 tỷ vào năm 2030. Chi tiêu cho vắc xin theo đầu người tiếp tục xu hướng tăng trước đó, lên mức gần 12,5 USD/người vào năm 2030, tiệm cận mức trần trong quá khứ của các quốc gia trong khu vực như Trung Quốc hay Nhật Bản.

Mức tiêu thục vắc xin theo đầu người trong thời gian tới sẽ được thúc đẩy chủ yếu bởi thu nhập khả dụng tiếp tục tăng trưởng và người dân tiếp tục duy trì mức độ quan tâm tới sức khỏe và phòng bệnh.

Thị trường tiêm chủng Việt Nam chứng kiến sự tham gia mạnh mẽ của các đơn vị tư nhân trong vòng 5-7 năm qua. Các đơn vị tư nhân này khắc phục được những hạn chế của các cơ sở y tế công lập có chức năng tiêm chủng (trạm y tế phường/xã, bệnh viện, trung tâm tiêm chủng công…) như tình trạng quá tải, xếp hàng mất nhiều thời gian, dịch vụ kém và thỉnh thoảng thiếu vaccine (do cơ chế mua sắm, đấu thầu vắc xin với nhiều thủ tục hành chính).

Ngoài ra, các đơn vị tư nhân còn đáp ứng được nhu cầu tiêm bổ sung phòng ngừa các loại bệnh khác ngoài danh sách được chi trả trong chương trình TCMR và các loại vaccine phòng bệnh dành cho người lớn (như HPV, cúm mùa…)

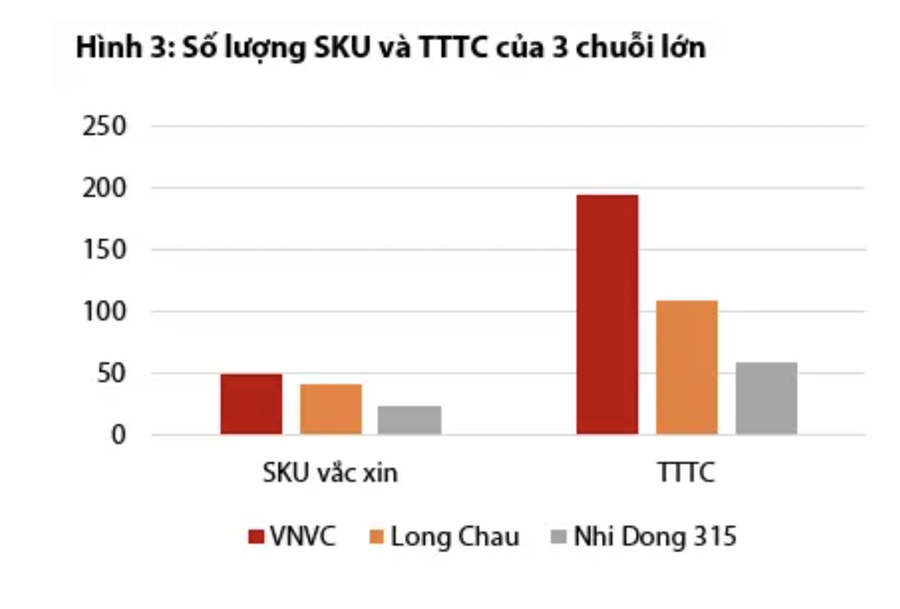

Hiện, trên thị trường, có ba chuỗi tư nhân lớn cung cấp dịch vụ tiêm chủng, bao gồm: VNVC, Long Châu, và Nhi Đồng 315.

Tính đến thời điểm ngày 17/9/2024, VNVC là chuỗi tiêm chủng có nhiều cơ sở nhất tại Việt Nam với 194 trung tâm tiêm chủng tại 55/63 tỉnh thành trải dài khắp ba miền. Các trung tâm tiêm chủng của VNVC thường đặt tại các trung tâm thương mại, chung cư, nơi có diện tích sàn lớn và đông đúc cư dân hoặc người lui tới. Doanh thu VNVC năm 2023 đạt 9.177 tỷ, chiếm khoảng 46% thị phần tiêm chủng Việt Nam, theo ước tính của VDSC.

Chuỗi tiêm chủng Long Châu thuộc Công ty CP Dược phẩm FPT Long Châu (công ty con của FPT Retail – mã CP: FRT) hiện là chuỗi tiêm chủng có tốc độ mở nhanh nhất hiện nay. Long Châu bắt đầu mở trung tâm tiêm chủng đầu tiên vào tháng 7/2023 với 2 trung tâm tiêm chủng đầu tiên. Đến ngày 17/9/2024, Long Châu đã có 110 trung tâm. Trung bình, Long Châu mở khoảng 8 trung tâm mới mỗi tháng; trong khi VNVC mất 87 tháng để đạt đến con số 194, tương đương tốc độ mở mới khoảng 2 trung tâm tiêm chủng mỗi tháng.

Long Châu khai thác lợi thế của hơn 1.700 cửa hàng bán lẻ dược phẩm hiện hữu cùng tên ở các khía cạnh: độ nhận diện thương hiệu phổ biến, tệp khách hàng hơn 16 triệu khách (số liệu cuối 2023), cũng như chia sẻ cơ sở vật chất có sẵn.

Khoảng 80% trung tâm tiêm chủng Long Châu theo mô hình shop-in-shop trung tâm tiêm chủng đặt bên trong chuỗi bán lẻ dược phẩm, và 12% theo mô hình side-by-side trung tâm tiêm chủng đặt kế bên chuỗi bán lẻ dược phẩm. Chỉ có khoảng 8% TTTC được đặt tại các vị trí độc lập.

Cách này giúp Long Châu tăng độ nhận diện thương hiệu cũng như tiết kiệm chi phí vận hành. Long Châu cũng nhận được sự hợp tác hỗ trợ trực tiếp từ các nhà cung cấp vắc xin trong và ngoài nước. Long Châu còn có lợi thế áp dụng công nghệ trong hoạt động bán lẻ với nền tảng từ công ty liên quan là Công ty CP FPT – một trong những doanh nghiệp công nghệ hàng đầu của Việt Nam.

Ngoài ra, Long Châu thực hiện chiến lược giá cạnh tranh để gia tăng tệp khách hàng. Theo khảo sát, giá vắc xin tại Long Châu hiện thấp hơn 2%-7% so với VNVC và Nhi Đồng 315.

Long Châu đặt mục tiêu mở rộng lên 150 trung tâm tiêm chủng vào giai đoạn 2025-2026. Hiện tại, FRT cho biết doanh thu thực thu của một trung tâm tiêm chủng vào khoảng 2,5 tỷ/tháng và doanh thu thực tiêm khoảng 1,5 tỷ/tháng. VDSC ước tính doanh thu của chuỗi tiêm chủng này năm 2024 vào khoảng 1.400 tỷ, tương ứng với thị phần khoảng 6%.

FPT Retail có kế hoạch huy động vốn, cụ thể chào bán tối đa 10% vốn cổ phần của Long Châu thông qua hình thức phát hành riêng lẻ nhằm mở rộng hoạt động, đầu tư cơ sở mới, phát triển thêm các mảng kinh doanh tiềm năng như phòng khám, kho dược phẩm, đẩy mạnh chuỗi TTTC. Mặt khác, FPT Retail cũng được hưởng mức lãi suất vay ưu đãi, chỉ vào khoảng 4%-5% cho các khoản vay ngắn hạn (công ty không có vay dài hạn), cũng là một lợi thế cho kế hoạch nhanh chóng mở rộng hệ thống cơ sở tiêm chủng.

"VNVC có những lợi thế nhất định, sẽ tiếp tục duy trì được những lợi thế của mình và giữ vững vị trí số 1 trong các chuỗi tiêm chủng trong khi Long Châu đang dần trở thành đối thủ đáng gờm của VNVC", VDSC nhấn mạnh.