Nợ xấu ngân hàng: Sau mổ xẻ, đến xắn tay

Bên cạnh việc xét kỹ các nguyên nhân, tìm giải pháp thì công chúng chờ đợi sự xắn tay vào cuộc xử lý nợ xấu ngân hàng

Buổi chất vấn Thống đốc Ngân hàng Nhà nước Nguyễn Văn Bình tại phiên họp Ủy ban Thường vụ Quốc hội chiều 21/8/2012 đã cho nhiều thông tin. Lần đầu tiên sau nhiều năm qua, nợ xấu - vấn đề thường được cho là nhạy cảm - được thông tin rộng rãi, mổ xẻ chi tiết như vậy.

Có hai tình huống: một là, những vỏ bọc tại một số tổ chức tín dụng đã đến lúc không thể che nổi thực trạng nợ xấu được nữa; hai là, công khai minh bạch hơn nữa với công chúng, để nhận diện rõ khó khăn và tìm sự đồng thuận trong xử lý.

Ở tình huống thứ nhất, tại buổi chất vấn, Thống đốc Nguyễn Văn Bình cũng đã dẫn ví dụ cụ thể. Báo cáo của 9 ngân hàng thương mại trong diện phải tái cơ cấu cho thấy tỷ lệ nợ xấu vẫn trong tầm kiểm soát, không quá 2,5%. Nhưng khi cơ quan thanh tra vào cuộc, có trường hợp lên tới 30%, hay tới 60%, thậm chí đã mất hết cả vốn tự có.

Câu hỏi đặt ra là: nợ xấu không phải bỗng chốc nổ ra, nó tích tụ cả quá trình để lên tới 30% hay 60%, vậy tại sao đến đầu năm nay mới vào cuộc thanh tra, mới lật tẩy những báo cáo “đẹp” không quá 2,5% đó?

Thống đốc Nguyễn Văn Bình thừa nhận: “Hoạt động thanh tra giám sát của Ngân hàng Nhà nước trong nhiều thời gian qua, thậm chí có những lúc tê liệt, hiệu quả và tính hiệu lực của hoạt động thanh tra, giám sát hầu như bị bỏ ngỏ thì nó cũng gây ra những hệ lụy đến những ngày hôm nay”.

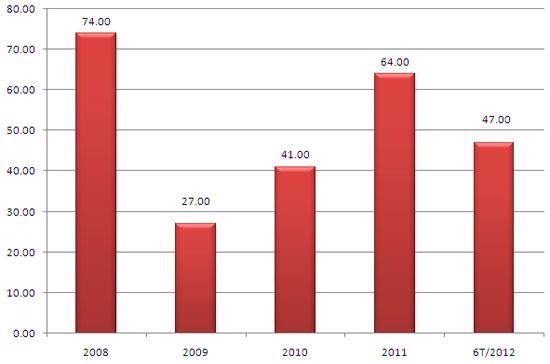

Rộng hơn, khi nợ xấu lên đến 8,6% thì đã là mức đáng báo động chung cho cả hệ thống. Đặc biệt, tốc độ gia tăng nợ xấu thể hiện rất nhanh từ năm 2008 trở lại đây và có thể chưa dừng lại: năm 2008 tăng 74%, 2009 tăng khoảng 27%, 2010 tăng 41%, 2011 tăng 64%, 6 tháng đầu năm 2012 tăng 47%.

Lúc này cần xem Ngân hàng Nhà nước đã và đang làm gì, có đúng hướng hay không để hạn chế xu hướng trên và xử lý những phát sinh đáng báo động đó? Tiếc rằng câu trả lời còn khá mỏng tại buổi chất vấn, chủ yếu nặng về tìm hiểu và phản biện nguyên nhân, xét trách nhiệm… Dĩ nhiên điều đó là cần thiết, nhưng cần kíp hơn là đang và cần làm gì để chặn và xử lý rủi ro.

Ngay tại buổi chất vấn, Phó chủ tịch Quốc hội Nguyễn Thị Kim Ngân đã phải lưu ý tập trung nội dung mà nhiều đại biểu Quốc hội và cử tri quan tâm là giải pháp nào để xử lý nợ xấu.

Chủ tịch Quốc hội Nguyễn Sinh Hùng cũng sốt ruột khi cần một con số cụ thể, như là một chỉ tiêu khi hỏi: “Tính tới nửa năm sau là 30/6/2013, nợ xấu có giảm không và giảm xuống bao nhiêu?”.

Thống đốc Nguyễn Văn Bình trả lời chung rằng “sẽ xoay chuyển được tình hình và tình hình nợ xấu sẽ được cải thiện trong thời gian sắp tới, tiến tới chỗ là ngay trong nhiệm kỳ này chúng ta có thể đưa được nợ xấu về mức an toàn theo đúng chuẩn mực quốc tế”.

Thống đốc Bình không trả lời trực tiếp, có lẽ bởi triển vọng xử lý nợ xấu không thuộc riêng ý chí chủ quan của Ngân hàng Nhà nước. Ví dụ như ở nguyên nhân kinh tế khó khăn, sức khỏe doanh nghiệp sa sút, hàng tồn kho cao góp phần đẩy nợ xấu tăng cao, thì triển vọng xử lý nợ xấu một phần cũng gắn với khả năng nền kinh tế hồi phục được đến đâu.

Còn với hệ thống, thông tin trả lời chất vấn đề cập đến một số việc mà Ngân hàng Nhà nước đã, đang và dự tính sẽ làm.

Trước hết, cuối năm 2011 và đầu 2012, cơ quan này đã khoanh vùng 9 ngân hàng thương mại yếu kém để xử lý. Các trường hợp hợp nhất, sáp nhập vừa qua, các phương án tái cơ cấu đang chuẩn bị triển khai được khẳng định mới chỉ là bước đi đầu tiên chứ không phải hợp nhất, sáp nhập xong là xong. Ít nhất nợ xấu và tác động dây chuyền ở nhóm này đã được giám sát chặt.

Thứ hai, sau khi liên tiếp giảm lãi suất và chủ trương rút lãi suất cho các khoản vay cũ, cùng với việc thực hiện cơ cấu lại nợ, áp lực trả nợ đối với doanh nghiệp nói chung đã đỡ được phần nào, dù tỷ trọng lãi suất trên 15%/năm vẫn còn đáng kể (hiện còn khoảng 24%).

Thứ ba, bản thân các tổ chức tín dụng cũng đang tự vận động cứu mình. Phản ứng chung là tăng trích lập dự phòng, tập trung thu hồi nợ. Họ hạn chế cho vay, tín dụng tăng trưởng thấp là hạn chế, nhưng một mặt khác của nó là giảm thiểu các rủi ro phát sinh. Theo lý giải của Thống đốc tại phiên chất vấn, tăng trưởng tín dụng quá cao và kéo dài nhiều năm trước cũng là một nhân tố góp phần tạo nợ xấu cao hiện nay.

Thứ tư, một lần nữa vấn đề lập công ty mua bán nợ quốc gia được đại biểu Quốc hội đưa ra chất vấn, Thống đốc Nguyễn Văn Bình cũng đề cập đến như một giải pháp đang ở dạng nghiên cứu. Giả sử nó được phát triển thành một giải pháp thực sự, thì nước xa cũng khó cứu lửa gần lúc này.

Rộng hơn nữa, cứ cho là sắp tới Chính phủ và Ngân hàng Nhà nước bóc được "khối u" 202.099 tỷ đồng nợ xấu hiện nay, nhưng liệu có hạn chế được một "khối u" khác hình thành trong tương lai? Theo đó, cắt được các nguyên do gây ra nợ xấu cũng là việc cần làm lúc này.

Với các nguyên nhân trong lòng hệ thống ngân hàng, trong phần trả lời chất vấn, Thống đốc Ngân hàng Nhà nước cho biết ngay trong tháng 8 này đến cuối năm 2012 sẽ ban hành các văn bản được cho là xương sống đối với hoạt động của các tổ chức tín dụng.

“Chúng tôi định hướng các văn bản đó sẽ có hiệu lực thi hành vào đầu năm 2013 để các tổ chức tín dụng và nền kinh tế có thời gian định hướng hoạt động của mình trong thời gian sắp tới. Chúng tôi sẽ cương quyết ban hành trong tháng 8 và tháng 9 này, đặc biệt các văn bản có liên quan đến các thể lệ chế độ tín dụng”, Thống đốc nói.

Những văn bản đó sẽ tập trung vào các tiêu chuẩn an toàn trong hoạt động của các tổ chức tín dụng, vào phân loại và xử lý nợ… theo hướng tăng cường tính phòng ngừa rủi ro và nâng cao yêu cầu chất lượng hoạt động. Khung pháp lý dự kiến điều chỉnh như vậy không trực tiếp xử lý vấn đề nợ xấu hiện nay, nhưng sẽ là những chốt chặn kỹ thuật dự kiến tốt hơn cho tương lai.

Còn lúc này, sau khi đã đặt ra công khai và mổ xẻ vấn đề nợ xấu, mối lo là liệu có còn những trường hợp báo cáo không quá 2,5% nhưng thực tế hơn 30%, 60% nữa hay không? Hay việc thanh tra, giám sát đã thực sự lôi ra được bộ mặt đầy đủ của nợ xấu để tính xử lý?

Có hai tình huống: một là, những vỏ bọc tại một số tổ chức tín dụng đã đến lúc không thể che nổi thực trạng nợ xấu được nữa; hai là, công khai minh bạch hơn nữa với công chúng, để nhận diện rõ khó khăn và tìm sự đồng thuận trong xử lý.

Ở tình huống thứ nhất, tại buổi chất vấn, Thống đốc Nguyễn Văn Bình cũng đã dẫn ví dụ cụ thể. Báo cáo của 9 ngân hàng thương mại trong diện phải tái cơ cấu cho thấy tỷ lệ nợ xấu vẫn trong tầm kiểm soát, không quá 2,5%. Nhưng khi cơ quan thanh tra vào cuộc, có trường hợp lên tới 30%, hay tới 60%, thậm chí đã mất hết cả vốn tự có.

Câu hỏi đặt ra là: nợ xấu không phải bỗng chốc nổ ra, nó tích tụ cả quá trình để lên tới 30% hay 60%, vậy tại sao đến đầu năm nay mới vào cuộc thanh tra, mới lật tẩy những báo cáo “đẹp” không quá 2,5% đó?

Thống đốc Nguyễn Văn Bình thừa nhận: “Hoạt động thanh tra giám sát của Ngân hàng Nhà nước trong nhiều thời gian qua, thậm chí có những lúc tê liệt, hiệu quả và tính hiệu lực của hoạt động thanh tra, giám sát hầu như bị bỏ ngỏ thì nó cũng gây ra những hệ lụy đến những ngày hôm nay”.

Rộng hơn, khi nợ xấu lên đến 8,6% thì đã là mức đáng báo động chung cho cả hệ thống. Đặc biệt, tốc độ gia tăng nợ xấu thể hiện rất nhanh từ năm 2008 trở lại đây và có thể chưa dừng lại: năm 2008 tăng 74%, 2009 tăng khoảng 27%, 2010 tăng 41%, 2011 tăng 64%, 6 tháng đầu năm 2012 tăng 47%.

Lúc này cần xem Ngân hàng Nhà nước đã và đang làm gì, có đúng hướng hay không để hạn chế xu hướng trên và xử lý những phát sinh đáng báo động đó? Tiếc rằng câu trả lời còn khá mỏng tại buổi chất vấn, chủ yếu nặng về tìm hiểu và phản biện nguyên nhân, xét trách nhiệm… Dĩ nhiên điều đó là cần thiết, nhưng cần kíp hơn là đang và cần làm gì để chặn và xử lý rủi ro.

Ngay tại buổi chất vấn, Phó chủ tịch Quốc hội Nguyễn Thị Kim Ngân đã phải lưu ý tập trung nội dung mà nhiều đại biểu Quốc hội và cử tri quan tâm là giải pháp nào để xử lý nợ xấu.

Chủ tịch Quốc hội Nguyễn Sinh Hùng cũng sốt ruột khi cần một con số cụ thể, như là một chỉ tiêu khi hỏi: “Tính tới nửa năm sau là 30/6/2013, nợ xấu có giảm không và giảm xuống bao nhiêu?”.

Thống đốc Nguyễn Văn Bình trả lời chung rằng “sẽ xoay chuyển được tình hình và tình hình nợ xấu sẽ được cải thiện trong thời gian sắp tới, tiến tới chỗ là ngay trong nhiệm kỳ này chúng ta có thể đưa được nợ xấu về mức an toàn theo đúng chuẩn mực quốc tế”.

Thống đốc Bình không trả lời trực tiếp, có lẽ bởi triển vọng xử lý nợ xấu không thuộc riêng ý chí chủ quan của Ngân hàng Nhà nước. Ví dụ như ở nguyên nhân kinh tế khó khăn, sức khỏe doanh nghiệp sa sút, hàng tồn kho cao góp phần đẩy nợ xấu tăng cao, thì triển vọng xử lý nợ xấu một phần cũng gắn với khả năng nền kinh tế hồi phục được đến đâu.

Còn với hệ thống, thông tin trả lời chất vấn đề cập đến một số việc mà Ngân hàng Nhà nước đã, đang và dự tính sẽ làm.

Trước hết, cuối năm 2011 và đầu 2012, cơ quan này đã khoanh vùng 9 ngân hàng thương mại yếu kém để xử lý. Các trường hợp hợp nhất, sáp nhập vừa qua, các phương án tái cơ cấu đang chuẩn bị triển khai được khẳng định mới chỉ là bước đi đầu tiên chứ không phải hợp nhất, sáp nhập xong là xong. Ít nhất nợ xấu và tác động dây chuyền ở nhóm này đã được giám sát chặt.

Thứ hai, sau khi liên tiếp giảm lãi suất và chủ trương rút lãi suất cho các khoản vay cũ, cùng với việc thực hiện cơ cấu lại nợ, áp lực trả nợ đối với doanh nghiệp nói chung đã đỡ được phần nào, dù tỷ trọng lãi suất trên 15%/năm vẫn còn đáng kể (hiện còn khoảng 24%).

Thứ ba, bản thân các tổ chức tín dụng cũng đang tự vận động cứu mình. Phản ứng chung là tăng trích lập dự phòng, tập trung thu hồi nợ. Họ hạn chế cho vay, tín dụng tăng trưởng thấp là hạn chế, nhưng một mặt khác của nó là giảm thiểu các rủi ro phát sinh. Theo lý giải của Thống đốc tại phiên chất vấn, tăng trưởng tín dụng quá cao và kéo dài nhiều năm trước cũng là một nhân tố góp phần tạo nợ xấu cao hiện nay.

Thứ tư, một lần nữa vấn đề lập công ty mua bán nợ quốc gia được đại biểu Quốc hội đưa ra chất vấn, Thống đốc Nguyễn Văn Bình cũng đề cập đến như một giải pháp đang ở dạng nghiên cứu. Giả sử nó được phát triển thành một giải pháp thực sự, thì nước xa cũng khó cứu lửa gần lúc này.

Rộng hơn nữa, cứ cho là sắp tới Chính phủ và Ngân hàng Nhà nước bóc được "khối u" 202.099 tỷ đồng nợ xấu hiện nay, nhưng liệu có hạn chế được một "khối u" khác hình thành trong tương lai? Theo đó, cắt được các nguyên do gây ra nợ xấu cũng là việc cần làm lúc này.

Với các nguyên nhân trong lòng hệ thống ngân hàng, trong phần trả lời chất vấn, Thống đốc Ngân hàng Nhà nước cho biết ngay trong tháng 8 này đến cuối năm 2012 sẽ ban hành các văn bản được cho là xương sống đối với hoạt động của các tổ chức tín dụng.

“Chúng tôi định hướng các văn bản đó sẽ có hiệu lực thi hành vào đầu năm 2013 để các tổ chức tín dụng và nền kinh tế có thời gian định hướng hoạt động của mình trong thời gian sắp tới. Chúng tôi sẽ cương quyết ban hành trong tháng 8 và tháng 9 này, đặc biệt các văn bản có liên quan đến các thể lệ chế độ tín dụng”, Thống đốc nói.

Những văn bản đó sẽ tập trung vào các tiêu chuẩn an toàn trong hoạt động của các tổ chức tín dụng, vào phân loại và xử lý nợ… theo hướng tăng cường tính phòng ngừa rủi ro và nâng cao yêu cầu chất lượng hoạt động. Khung pháp lý dự kiến điều chỉnh như vậy không trực tiếp xử lý vấn đề nợ xấu hiện nay, nhưng sẽ là những chốt chặn kỹ thuật dự kiến tốt hơn cho tương lai.

Còn lúc này, sau khi đã đặt ra công khai và mổ xẻ vấn đề nợ xấu, mối lo là liệu có còn những trường hợp báo cáo không quá 2,5% nhưng thực tế hơn 30%, 60% nữa hay không? Hay việc thanh tra, giám sát đã thực sự lôi ra được bộ mặt đầy đủ của nợ xấu để tính xử lý?