Siba Group muốn huy động 115 tỷ từ cổ đông để thanh toán công nợ

Ngày 3/10 tới đây, Siba Group sẽ chốt danh sách cổ đông để thực hiện trả cổ tức bằng cổ phiếu, nhận thêm cổ phiếu từ nguồn vốn chủ sở hữu và thực hiện quyền mua cổ phiếu cho cổ đông hiện hữu.

Công ty Cổ phần Tập đoàn Cơ khí Công nghệ cao Siba (mã SBG-HOSE) thông báo phát hành cổ phiếu.

Theo đó, ngày 3/10 tới đây, Siba Group sẽ chốt danh sách cổ đông để thực hiện trả cổ tức bằng cổ phiếu, nhận thêm cổ phiếu từ nguồn vốn chủ sở hữu và thực hiện quyền mua cổ phiếu cho cổ đông hiện hữu.

Đối với phương án trả cổ tức bằng cổ phiếu: công ty dự kiến phát hành thêm 5,5 triệu cổ phiếu với tỷ lệ 22% (100 cổ phiếu sẽ nhận thêm 22 cổ phiếu mới).

Đối với phương án thưởng cổ phiếu từ nguồn vốn chủ sở hữu: Công ty sẽ phát hành thêm 8 triệu cổ phiếu với tỷ lệ 32% (100 cổ phiếu sẽ nhận thêm 32 cổ phiếu mới).

Đối với phương án chào bán cổ phiếu ra công chúng: công ty sẽ chào bán thêm 11,5 triệu cổ phiếu với tỷ lệ 46% (100 cổ phiếu sẽ được mua 46 cổ phiếu mới) với giá 10.000 đồng/cổ phiếu. Trong đó, thời gian đăng ký đặt mua và nộp tiền từ ngày 14/10 đến ngày 4/11/2024.

Số tiền dự kiến huy động được là 115 tỷ đồng được dùng để thanh toán công nợ mua hàng hoá đến hạn.

Như vậy, nếu hoàn thành ba đợt phát hành, vốn điều lệ của Siba Group sẽ tăng từ 250 tỷ đồng lên 500 tỷ đồng.

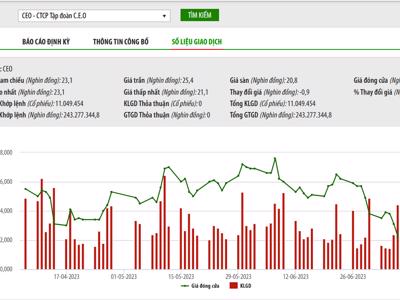

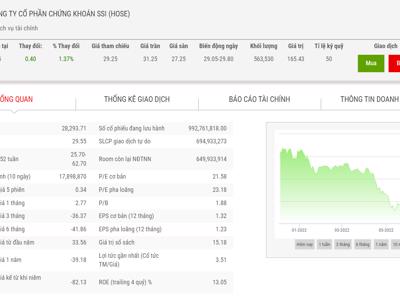

Được biết, ngày 1/12/2023, 25 triệu cổ phiếu SBG đã niêm yết trên sàn HOSE với giá tham chiếu 15.000 đồng/cổ phiếu và chốt phiên ngày 5/23, giá cổ phiếu này đạt mốc cao nhất là 19.250 đồng/cp và hiện đóng cửa phiên giao dịch ngày 19/9, cổ phiếu SBG đứng ở mức 15.000 đồng/cổ phiếu, giảm 150 đồng so với phiên trước đó.

Kết thúc 6 tháng đầu năm 2024, SBG báo lãi hơn 11 tỷ, giảm hơn 7 tỷ so với cùng kỳ (18,33 tỷ đồng), tương ứng giảm 39,62%. Nguyên nhân là do lợi nhuận gộp giảm 13,44%; chi phí lãi vay, chi phí bán hàng và chi phí quản lý doanh nghiệp tăng 1,14%. Qua đó, nâng lãi lũy kế từ 88,56 tỷ lên gần 100 tỷ.