SSI Research: VN-Index sẽ biến động mạnh trong thời gian tới

Rủi ro điều chỉnh ngắn hạn vẫn hiện hữu do cung chốt lời và nút thắt thanh khoản trên thị trường trái phiếu doanh nghiệp vẫn chưa hoàn toàn giải quyết triệt để. Điều này có thể khiến thị trường chứng khoán sẽ có những biến động mạnh hơn trong giai đoạn tới.

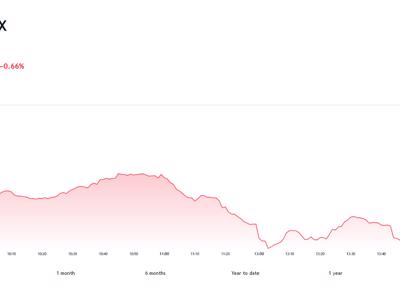

SSI Research vừa có báo cáo chiến lược thị trường chứng khoán tháng 8 với điểm nhấn về mặt kỹ thuật, trên biểu đồ trung hạn, sau khi tiếp giáp vùng 1.220-1.230, chỉ số VN-Index chưa có dấu hiệu suy yếu sau quá trình tăng trưởng bắt đầu từ tháng 6/2023. Thanh khoản lớn đi kèm động lực tăng trưởng vừa qua cho thấy dòng tiền liên tục chảy mạnh vào thị trường chứng khoán.

Ở các chỉ báo kỹ thuật, chỉ báo RSI và ADX vận động trong vùng tín hiệu mạnh. Cho đánh giá sức mạnh xu hướng hiện tại duy trì với cường độ tích cực, đồng thời thể hiện nhịp tăng trưởng của chỉ số VN-Index khả năng sẽ tiến tới mục tiêu trung hạn 1.295-1.305 trong tháng 8/2023, khi dòng tiền đang ủng hộ cho sự đi lên của nhóm cổ phiếu vốn hóa lớn.

Mặc dù vậy, trong xu hướng tăng luôn kèm theo áp lực rung lắc mạnh khi thị trường chứng khoán càng đi lên vùng cao. Trường hợp chỉ số VN-Index không giữ vững điểm số trong vùng 1.160-1.180 khi diễn ra điều chỉnh, nhà đầu tư cần thu gọn danh mục về trạng thái cân bằng với khẩu vị rủi ro.

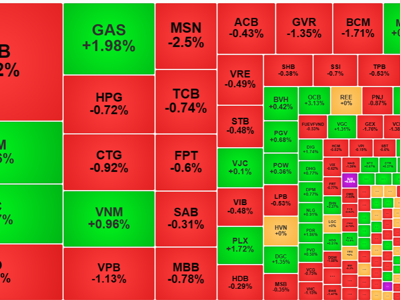

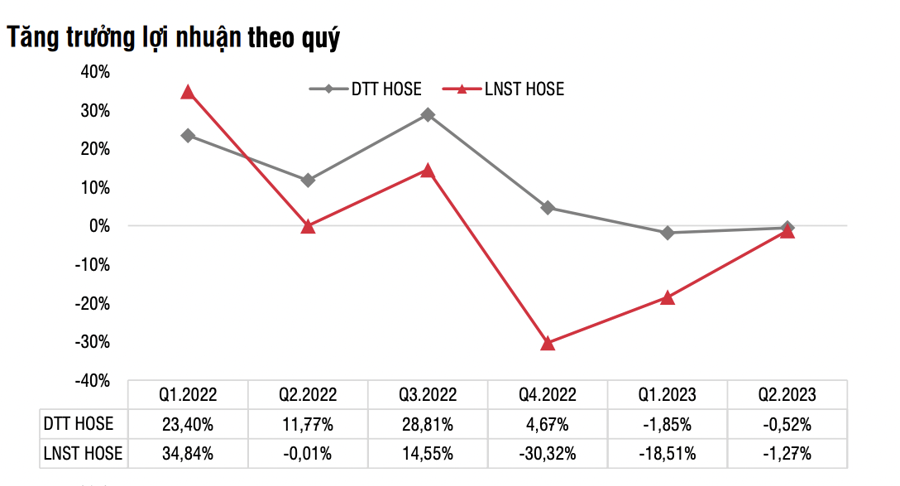

Trên quy mô toàn thị trường, tính đến ngày 07/8 số lượng công ty đã công bố kết quả kinh doanh Q2/2023 chiếm 98% vốn hóa thị trường. Trong đó, tổng doanh thu thuần và lợi nhuận sau thuế của các doanh nghiệp niêm yết tiếp tục giảm -3,9% và -12,8% so với Q2.2022. Nếu loại trừ lợi nhuận đột biến ở nhóm Vingroup, mức tăng trưởng doanh thu thuần và lợi nhuận sau thuế trên HOSE giảm lần lượt -9% và -10,7%, tuy vậy tốc độ giảm của lợi nhuận sau thuế này cũng đã thu hẹp đáng kể so với mức giảm ở Q1/2023.

Điểm tích cực là mặt bằng lợi nhuận đã có dấu hiệu tạo đáy với lợi nhuận sau thuế phục hồi đáng kể so với mức đáy của Q4/2022 và tăng nhẹ 2,7% so với Q1.2023. Điểm sáng về lợi nhuận bắt đầu được ghi nhận ở một số ngành: Ngành Dịch vụ tài chính phục hồi mạnh mẽ với mức tăng +388% so với cùng kỳ và +85% so với Q1/2023, hầu hết các doanh nghiệp trong ngành đã có lãi trở lại nhờ thị trường chứng khoán phục hồi khi VN-Index tăng 5,2% trong Q2/2023 và giá trị giao dịch trung bình của thị trường tăng 39% so với quý trước. Biên lợi nhuận ròng của ngành cũng tăng mạnh từ 6,3% trong Q2/2022 lên 31,7% trong Q2/2023.

Ngành Xây dựng và Vật liệu tuy vẫn giảm -28,3% so với cùng kỳ nhưng phục hồi tích cực +159% so với quý trước với tăng trưởng lợi nhuận của nhiều doanh nghiệp trong ngành.

Nhóm Du lịch và giải trí thu hẹp đáng kể mức lỗ của cùng kỳ năm ngoái (-68%) với nhiều doanh nghiệp đã có lãi trở lại. Tuy vậy, lợi nuận ngành vẫn chưa thực sự bứt phá do chính sách nới lỏng thị thực chỉ có thể tác động mạnh đến thị trường từ năm 2024.

Ngành Ngân hàng vẫn duy trì mặt bằng lợi nhuận tốt và chỉ giảm nhẹ -1,3% so với cùng kỳ. Sự giảm tốc của tăng trưởng tín dụng, NIM co hẹp và nợ xấu vẫn trong xu hướng tăng đã hạn chế tăng trưởng chung của nhóm Ngân hàng trong quý vừa qua. Điểm tích cực là thu nhập từ hoạt động dịch vụ hồi phục so với quý trước và CASA đã tạo đáy trong Q1/2023 đối với hầu hết các ngân hàng.

Kết quả kinh doanh Q2/2023 chưa thật sự tăng tốc trong bối cảnh kinh tế vĩ mô còn nhiều thách thức, tuy nhiên tốc độ giảm đã thu hẹp đáng kể và đà giảm đã chậm lại trong 3 quý liên tục với khả năng tạo đáy, cho thấy các chính sách hỗ trợ của Chính phủ đang dần phản ánh vào nỗ lực hồi phục của các doanh nghiệp.

SSI cho rằng sự phục hồi tăng trưởng lợi nhuận trong 2 quý cuối năm đi kèm với các chính sách hỗ trợ của Chính phủ là nền tảng vững chắc cho thị trường chứng khoán duy trì xu hướng tăng ổn định trong trung và dài hạn.

Tuy nhiên, rủi ro điều chỉnh ngắn hạn vẫn hiện hữu do cung chốt lời và nút thắt thanh khoản trên thị trường trái phiếu doanh nghiệp vẫn chưa hoàn toàn giải quyết triệt để, biến động của tỷ giá cũng như khả năng suy thoái ở các nền kinh tế vẫn còn trước mắt. Điều này có thể khiến thị trường chứng khoán sẽ có những biến động mạnh hơn trong giai đoạn tới.

Nhìn chung, thị trường sẽ cần thêm thời gian để lợi nhuận doanh nghiệp có thể bắt kịp với định giá. Nhà đầu tư nên tiếp tục hướng sự tập trung và phân bổ tỷ trọng lớn vào các ngành/cổ phiếu đã tăng chậm hơn mặt bằng chung trong nửa đầu năm và có động lực dẫn dắt tăng trưởng lợi nhuận tích cực trong nửa cuối năm. Tận dụng biến động ngắn hạn để tích lũy các cổ phiếu trong danh sách theo dõi là chiến lược có thể phát huy hiệu quả trong bối cảnh hiện tại.