Tăng trưởng lợi nhuận trước thuế dự báo 5 – 7,5% trong quý 1/2024, cổ phiếu ngân hàng còn “nóng”?

SSI Research vừa có báo cáo cập nhật triển vọng ngành ngân hàng với điểm nhấn yếu tố cơ bản dự kiến dần cải thiện từ nửa cuối năm 2024...

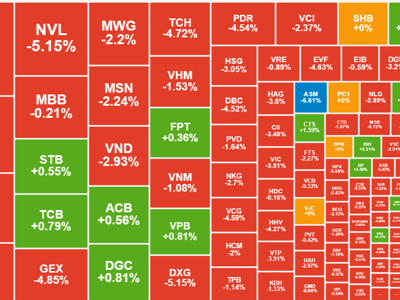

Dòng tiền từ nhà đầu tư cá nhân đổ vào thị trường chứng khoán mạnh hơn dự kiến nhờ lãi suất thấp hơn và câu chuyện nâng hạng thị trường chứng khoán Việt Nam lên thị trường mới nổi. Thị trường chứng khoán Việt Nam có diễn biến tích cực trong Q1/2024 khi tăng 13,64% so với đầu năm.

Thanh khoản thị trường trong tháng 3 cũng cải thiện 28,1% so với tháng trước đạt 26,7 nghìn tỷ đồng trên sàn HOSE đây là một sự thay đổi đáng kể so với mức thanh khoản quanh 14-16 nghìn tỷ đồng/ngày cuối năm 2023. Dòng tiền từ nhà đầu tư cá nhân đã quay trở lại thị trường chứng khoán nhờ môi trường lãi suất thấp.

Bên cạnh đó kỳ vọng về khả năng được nâng hạng lên thị trường mới nổi bởi FTSE trong năm 2025 cũng đã tạo ra tâm lý tích cực trên thị trường chứng khoán.

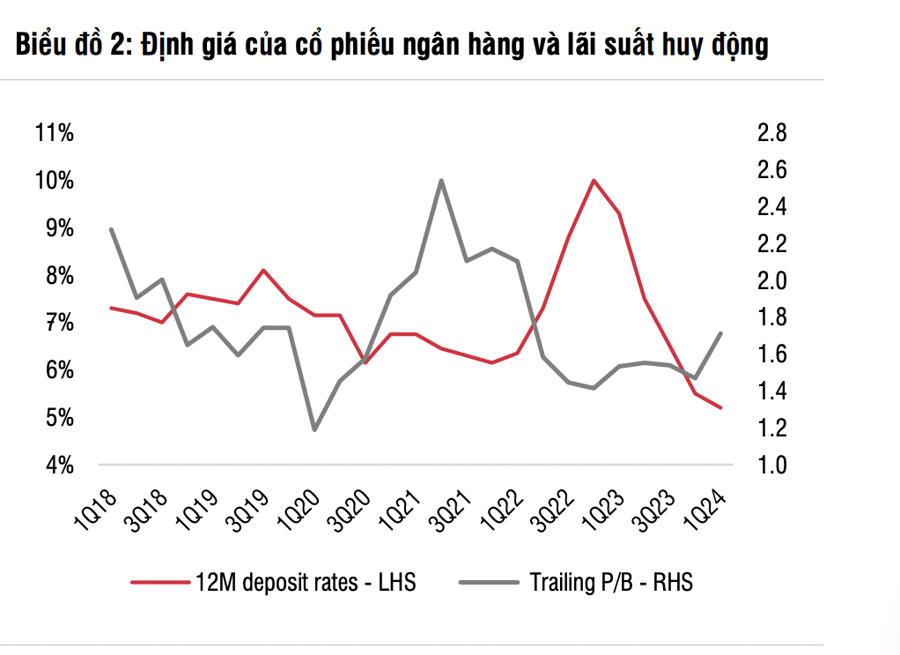

Với dòng tiền mạnh mẽ, nhóm cổ phiếu ngân hàng cũng đã được định giá lại, với P/B trailing trung bình ngành tăng từ 1,46x trong năm 2023 lên 1,71x. SSI cho rằng lãi suất huy động đã chạm đáy. Áp lực từ tỷ giá hối đoái và sự phục hồi của nhu cầu tín dụng trong nửa cuối năm 2024 sẽ đẩy lãi suất huy động tăng 50 điểm cơ bản so với mức hiện tại.

Mặc dù vậy lãi suất huy động dự báo vẫn ở mức tương đối thấp (5,5% trong kỳ hạn 12 tháng so với mức đáy 5,7% do Covid) và điều này sẽ tiếp tục hỗ trợ thanh khoản của thị trường chứng khoán.

Thị trường bất động sản và bối cảnh vĩ mô bắt đầu có tín hiệu tích cực hơn kỳ vọng. Giao dịch trên thị trường bất động sản thứ cấp sôi động hơn tại phân khúc nhà phố (4-6 tỷ đồng) và căn hộ chung cư (dưới 5 tỷ đồng) trong bối cảnh các ngân hàng đang có các gói lãi suất cho vay mua nhà hấp dẫn (4,8% đến 8%) trong 1-2 năm đầu tiên của hợp đồng vay (thời hạn vay trung bình là 20 năm).

Giá chung cư tại Hà Nội tăng khoảng 10-20% so với cùng kỳ trong Q1/2024. Mặc dù chưa nhận thấy động lực này lan tỏa sang thị trường sơ cấp nhưng đây vẫn là một dấu hiệu tích cực khi giá trị tài sản đảm bảo cho khoản vay có thể không giảm như chúng tôi kỳ vọng trước đó; và thanh khoản thị trường cải thiện có thể sẽ hỗ trợ ngân hàng thanh lý tài sản thế chấp nếu cần thiết.

Ngoài ra, chỉ số sản xuất công nghiệp cũng đang cho thấy một số dấu hiệu đáng khích lệ. Kỳ vọng chỉ số tiêu dùng cũng sẽ có cải thiện vào cuối năm nay. Nếu đà hồi phục này duy trì tốt, các yếu tố cơ bản của ngành ngân hàng sẽ dần được cải thiện từ nửa cuối năm 2024 khi tỷ lệ hình thành nợ xấu có thể chững lại, NIM cải thiện và thu từ nợ xấu đã xóa tốt hơn dự kiến.

Mặc dù đã có những tín hiệu phục hồi ban đầu nhưng vẫn có thời gian để được phản ánh lên yếu tố cơ bản của ngân hàng. Trong Q1/2024, SSI Research cho rằng lợi nhuận của ngành ngân hàng nhìn chung sẽ vẫn yếu do tăng trưởng tín dụng chỉ tăng tốc vào cuối tháng 3 và hoạt động dịch vụ vẫn còn gặp nhiều khó khăn. Nợ quá hạn có thể tăng lên, trong khi NIM vẫn chịu áp lực và tăng trưởng tín dụng vẫn yếu.

Tăng trưởng lợi nhuận trước thuế của các ngân hàng dự kiến sẽ ở mức từ 5 – 7,5% trong Q1/2024. Trong nhóm này, VPB, HDB, TCB và OCB có thể đạt mức tăng trưởng lợi nhuận trước thuế cao so với cùng kỳ.

Mùa Đại hội đồng cổ đông, ACB và MBB có kế hoạch thận trọng nhất, trong khi các ngân hàng có tỷ trọng cho vay ngành bất động sản và thị trường trái phiếu doanh nghiệp cao như VPB, TCB, MSB, TPB và OCB đang lên kế hoạch khá tham vọng trong năm 2024.

Một số ngân hàng tư nhân như ACB, MBB, TCB, VPB, VIB cũng quay lại chia cổ tức bằng tiền mặt cho năm nay.

Về chủ đề tăng vốn, BID và VCB tiếp tục thực hiện kế hoạch phát hành riêng lẻ lần lượt 9% và 6,5% vốn điều lệ trước thực hiện. MBB vừa hoàn tất đợt phát hành cổ phiếu cho SCIC và Viettel (1,4% vốn điều lệ trước thực hiện) và dự kiến sẽ hoàn tất đợt phát hành khác (1,2% vốn điều lệ trước thực hiện) trong năm nay. Các ngân hàng khác dự kiến phát hành cổ phiếu ở mức khiêm tốn thông qua phương thức phát hành ESOP.

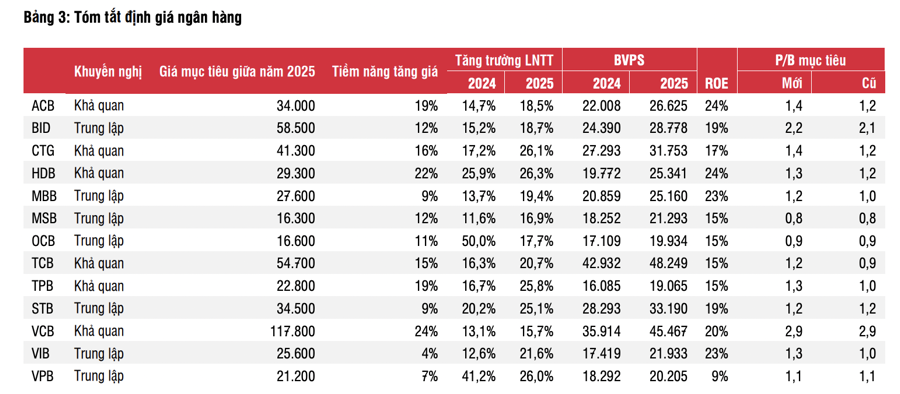

SSI cho rằng vẫn cần thêm thời gian để sự phục hồi nói trên được phản ánh lên yếu tố cơ bản của ngân hàng. Xu hướng lợi nhuận trong Q1/2024 dự kiến sẽ phù hợp với kỳ vọng với tăng lợi nhuận trước thuế chỉ ở mức một con số. Do đó, SSI duy trì ước tính lợi nhuận hiện tại cho năm 2024.

Tuy nhiên, SSI tiến hành điều chỉnh lại định giá do: chuyển cơ sở định giá sang giữa năm 2025; môi trường lãi suất thấp vẫn được duy trì mặc dù lãi suất huy động có thể tăng trong nửa cuối năm 2024; và giá bất động sản không giảm như dự báo trước đó. Do yếu tố này, các ngân hàng có tỷ trọng cho vay lĩnh vực bất động sản ở mức cao sẽ có mức thay đổi định giá lớn hơn.