Trông đợi gì ở nhóm ngân hàng sau khi lợi nhuận gây thất vọng trong quý 1 vừa qua?

Tốc độ hồi phục nhóm ngân hàng vẫn còn chậm và SSI Research kỳ vọng sự hồi phục về các yếu tố cơ bản sẽ rõ rệt hơn trong nửa cuối năm 2024.

SSI Research vừa có báo cáo cập nhật triển vọng nhóm ngân hàng với điểm nhấn tốc độ hồi phục của nhóm này vẫn còn chậm và các yếu tố cơ bản sẽ rõ rệt hơn từ cuối năm 2024.

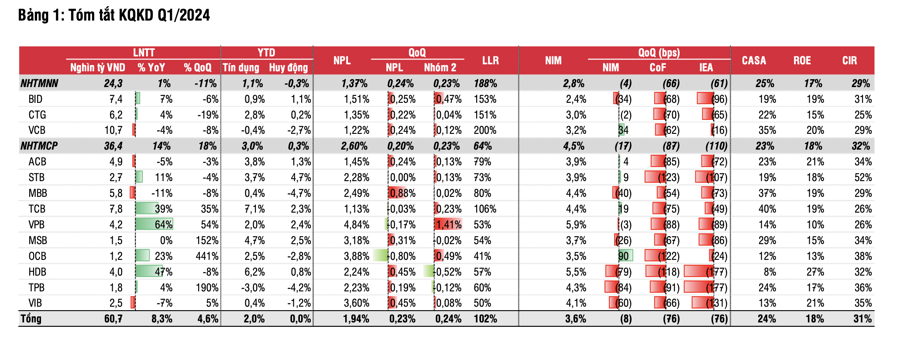

Lợi nhuận trước thuế trong danh sách các ngân hàng theo dõi tăng trưởng nhẹ khoảng 8,3% so với cùng kỳ hoặc 4,6% so với quý trước do NIM tiếp tục gặp áp lực giảm 8 điểm cơ bản so với quý trước trong bối cảnh tín dụng tăng trưởng yếu tăng 2% so với đầu năm, hoặc 15% so với cùng kỳ.

Trong khi đó chất lượng tài sản suy giảm sau khi cải thiện trong Q4/2023 do yếu tố mùa vụ. Cụ thể, tỷ lệ nợ nhóm 2 và nợ xấu trên tổng dư nợ lần lượt là 2,23% tăng 24 điểm cơ bản so với quý trước và 1,94% tăng 23 điểm cơ bản so với quý trước, gần với mức đỉnh tại Q3/2023 là 1,98%.

Sự tăng trưởng tốt của thu nhập từ kinh doanh ngoại hối phần nào đó bù đắp cho sự sụt giảm mạnh từ hoạt động bancassurance và thu từ xử lý nợ xấu. Ngoài ra, việc kiểm soát tốt chi phí hoạt động trong Q1/2024 với mức CIR là 30,7% so với mức 31% trong Q1/2023 và 36% trong Q4/2023 là một yếu tố khác hỗ trợ cho kết quả kinh doanh của các ngân hàng.

Về tăng trưởng tín dụng, tín dụng vẫn tăng trưởng rất yếu so với đầu năm, chỉ có TCB và HDB đạt mức tăng trưởng mạnh lần lượt là 7,1% và 6,2% so với đầu năm.

Khách hàng doanh nghiệp vẫn là động tăng trưởng chính, chủ yếu là các khoản vay ngắn hạn. Mặc dù, xuất hiện một số dấu hiệu tích cực về các khoản giải ngân mới cho vay mua nhà, nhưng dư nợ cuối kỳ chưa cải thiện do hoạt động trả nợ đối với các khoản vay cũ.

Xét về ngành nghề kinh tế, hoạt động thương mại & dịch vụ, phát triển bất động sản và môi giới chứng khoán là động lực chính cho VPB; sản xuất & bất động sản tại MBB; bất động sản & công nghệ tại TCB; xây dựng đối với HDB; vay vốn lưu động tại ACB. Ngoài ra, dư nợ tín dụng tài chính tiêu dùng cũng có chuyển biến tích cực tại HDSaison & MCredit trong khi giữ nguyên so với cuối 2023 ở FeCredit.

Về chất lượng tài sản, sau khi cải thiện trong Q4/2023 do yếu tố mùa vụ, nợ nhóm 2 và nợ xấu đã tăng lại ở hầu hết các ngân hàng trong Q1/2024 ngoại trừ OCB. Tỷ lệ hình thành nợ xấu quay đầu tăng mạnh lên 2,01% so với mức 1,12% trong Q4/2023 hay 1,9% trong quý 2 và quý 3/2023. Mức chênh lệnh giữa nợ xấu trước và sau CIC tăng lên khá nhiều trong kỳ, đặc biệt là ở một số ngân hàng như MBB, VPB, MSB và HDB. Tuy nhiên, chi phí tín dụng vẫn chưa tăng tương ứng với tỷ lệ hình thành nợ xấu trong quý 1/2024 ngoại trừ CTG. Vì thế, SSI Research cho rằng gánh nặng dự phòng vẫn còn có thể tiếp diễn trong các quý tới.

Về xu hướng NIM, mặc dù lãi suất tiền gửi bình quân cải thiện đáng kể xuống còn 3,81% giảm 210 điểm cơ bản so với mức đỉnh tại Q2/2023 hay giảm 85 điểm cơ bản so với quý trước, NIM vẫn gặp một số áp lực nhất định 3,47% tương đương mức giảm 8 điểm cơ bản so với quý trước do tín dụng yếu và cạnh tranh giữa các ngân hàng diễn ra mạnh mẽ hơn.

VCB, TCB, và OCB là số ít ngân hàng có NIM phục hồi. Đối với OCB, sự hồi phục chủ yếu là do mức nền thấp từ Q4/2023. Đối với TCB, cần phải quan sát thêm do NIM tăng đi kèm với lãi dự thu tăng mạnh 20% so với quý trước.

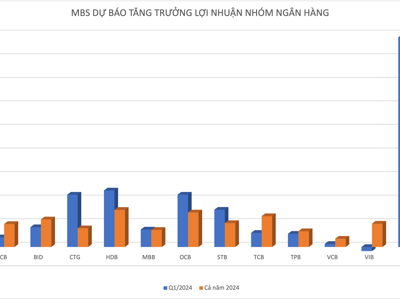

Nhìn chung, tốc độ hồi phục vẫn còn chậm và SSI Research kỳ vọng sự hồi phục về các yếu tố cơ bản sẽ rõ rệt hơn trong nửa cuối năm 2024. Tuy nhiên, SSI sẽ xem xét lại một số ước tính để phù hợp hơn với tình hình hiện tại của thị trường nói chung và ngành ngân hàng nói riêng.

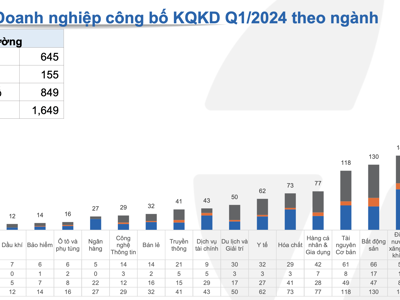

Lợi nhuận nhóm ngân hàng cập nhật của FiinGroup đến ngày 5/5 ghi nhận mức tăng khiêm tốn ở ngành Ngân hàng tăng 9,6% trong bối cảnh tín dụng tăng thấp và chi phí dự phòng rủi ro tín dụng tăng. Mức tăng trưởng này kém xa mức tăng trưởng dự kiến cho cả năm 2024 (+19%) cũng như kỳ vọng của giới phân tích cho quý 1 12-15%.