Giới phân tích đánh giá thế nào về áp lực tỷ giá quý 4/2024?

Trong 2 tuần đầu tháng 10, tỷ giá USD/VND tăng khoảng 1,41% sau chuỗi giảm kéo dài từ tháng 7 đến tháng 9/2024. Tuy nhiên, giới phân tích đánh giá những “cú giật” đó chỉ mang tính cục bộ, xu hướng chính của tỷ giá trong quý 4/2024 là ổn định…

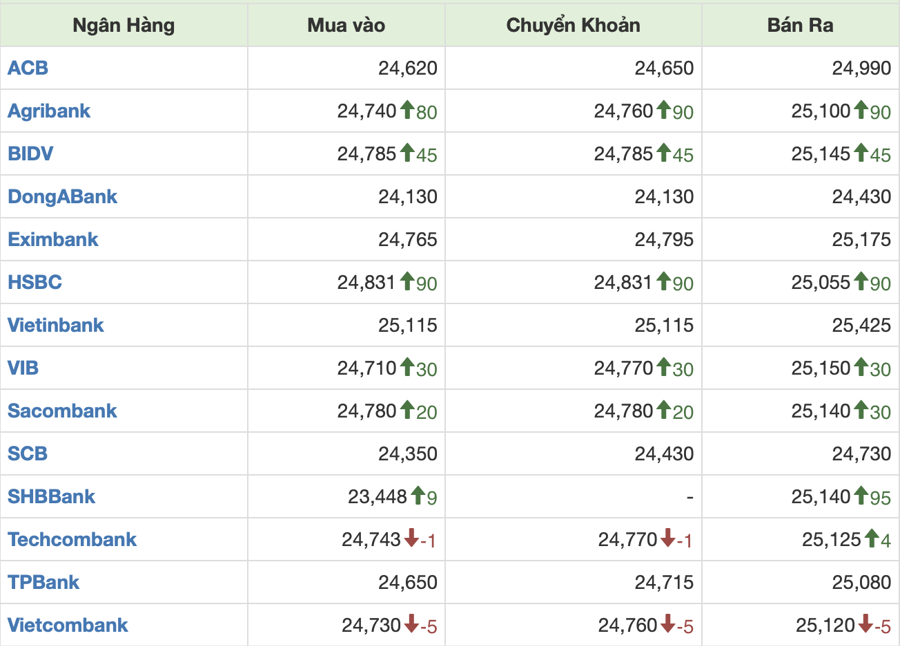

Ngày 16/10, Ngân hàng Nhà nước niêm yết tỷ giá trung tâm ở mức 24.187 VND/USD, tăng 10 đồng so với phiên 15/10 và là phiên thứ 2 liên tiếp tỷ giá trung tâm được điều chình tăng mạnh. Tỷ giá trần ngày 16/10 là 25.396 VND/USD, tỷ giá sàn là 22.977 VND/USD.

Lúc 9h30 ngày 16/10, tỷ giá USD/VND tại Vietcombank giảm nhẹ 5 đồng sau khi tăng mạnh 90 đồng vào phiên 15/10. Tuy nhiên, hầu hết các ngân hàng thương mại tiếp tục tăng mạnh tỷ giá USD/VND.

Nhiều ngân hàng thương mại tăng mạnh giá bán USD như SHB tăng 9 đồng ở chiều mua vào nhưng tăng tới 95 đồng chiều bán ra. Agribank, HSBC tăng mạnh 90 đồng ở cả 2 chiều mua - bán.

Trước đó, tỷ giá liên ngân hàng chốt phiên 15/10 với mức 24.935 VND/USD, tăng mạnh 83 đồng so với phiên 14/10. Tỷ giá trên thị trường tự do không thay đổi ở cả hai chiều mua vào và bán ra, giao dịch tại 25.250 VND/USD và 25.350 VND/USD.

Ngày 15/10, lãi suất chào bình quân liên ngân hàng VND tiếp tục giảm từ 0,06 - 0,17 điểm phần trăm (đpt) ở tất cả các kỳ hạn từ 1 tháng trở xuống so với phiên 14/10. Cụ thể: qua đêm 2,95%; 1 tuần 3,18%; 2 tuần 3,43 và 1 tháng 3,77%. Lãi suất chào bình quân liên ngân hàng USD đi ngang ở hầu hết các kỳ hạn ngoại trừ tăng 0,01 đpt ở kỳ hạn 1 tuần, giao dịch tại: qua đêm 4,84%; 1tuần 4,89%; 2 tuần 4,93%, 1 tháng 4,95%. Lợi suất Trái phiếu chính phủ trên thị trường thứ cấp biến động nhẹ trái chiều; chốt phiên với: 3 năm 1,88%; 5 năm 1,9%; 7 năm 2,15%; 10 năm 2,66%; 15 năm 2,86%.

Trên kênh cầm cố, Ngân hàng Nhà nước chào thầu 3.000 tỷ đồng, kỳ hạn 7 ngày trên kênh cầm cố, lãi suất ở mức 4%/năm. Không có khối lượng trúng thầu. Ngân hàng Nhà nước không chào thầu tín phiếu Ngân hàng Nhà nước. Như vậy, không còn khối lượng lưu hành trên kênh cầm cố, không có tín phiếu lưu hành trên thị trường.

Theo các chuyên gia, diễn biến tỷ giá đầu tháng 10/2024 bị tác động từ việc sức mạnh đồng USD được củng cố. Kết thúc phiên 15/10, chỉ số USD Index ở mức 103,18 điểm - cao nhất kể từ ngày 8/8. Dữ liệu doanh số bán lẻ tháng 9 của Mỹ và tăng trưởng GDP quý 3 của Trung Quốc sẽ được thị trường đặc biệt chú ý vào cuối tuần này.

Nhóm phân tích Khối thị trường tài chính của Ngân hàng ACB đánh giá việc vượt qua vùng kháng cự 24.850 - 24.900/USD mở ra khả năng tỷ giá có thể thử thách trở lại mức tâm lý 25.000 VND/USD trong tháng 10/2024.

Tuy nhiên đánh giá cả quý 4/2024, nhiều ý kiến cho rằng tỷ giá sẽ ổn định. Điểm lại diễn biến tỷ giá và chính sách tiền tệ, ông Trần Ngọc Báu, Tổng giám đốc Công ty Dữ liệu WiGroup nhận xét việc Cục Dự trữ Liên bang Mỹ (Fed) đảo chiều chính sách tiền tệ giúp áp lực tỷ giá giảm rõ rệt.

"Việc vượt qua vùng kháng cự 24.850 - 24.900 mở ra khả năng tỷ giá có thể thử thách trở lại mức tâm lý 25.000 VND/USD trong tháng 10".

(Khối Thị trường tài chính Ngân hàng ACB)

“Vừa rồi có một số cú giật, nhưng về cơ bản không phải điều quá đáng lo ngại. Từ nay đến cuối năm vẫn là xu hướng đi ngang và giảm”, ông Báu nói về diễn biến tỷ giá trong những ngày đầu tháng 10 vừa qua.

Công ty Chứng khoán MB (MBS) cho rằng áp lực tỷ giá sẽ hạ nhiệt và dao động trong khoảng 24.700 – 24.900 VND/USD trong quý 4, được hỗ trợ bởi những yếu tố như (1) Fed và các ngân hàng trung ương lớn tiếp tục duy trì chính sách tiền tệ nới lỏng và (2) nguồn cung ngoại tệ vào Việt Nam tiếp tục dồi dào từ thặng dư thương mại, dòng vốn FDI và kiều hối, đồng thời thâm hụt thương mại dịch vụ ngày càng thu hẹp.

Theo Tổng cục Thống kê, thặng dư thương mại 9 tháng 2024 tích cực, đạt xấp xỉ 20, 8 tỷ USD, dòng vốn FDI đạt 17,3 tỷ USD, tang 9% so với cùng kỳ và du lịch phục hồi mạnh mẽ, tăng 43% so với cùng kỳ 2023.

“Sự ổn định của môi trường vĩ mô nhiều khả năng sẽ được duy trì và cải thiện hơn nữa sẽ là cơ sở để ổn định tỷ giá trong năm 2024”, MBS nhận định.

Đồng thuận với dự báo của MBS, Công ty Chứng khoán Vietcombank(VCBS) dự báo với nguồn cung ngoại tệ tích cực, không loại trừ khả năng Ngân hàng Nhà nước có thể mua USD nhằm bổ sung ngoại tệ cho dự trữ ngoại hối.