Ngân hàng Nhà nước liên tiếp hút tiền qua tín phiếu: Không tác động tới mặt bằng lãi suất huy động và cho vay

Ngày 21 và 22/9, Ngân hàng Nhà nước ra thông báo về việc phát hành lần lượt 9.995 tỷ đồng và 10.000 tỷ đồng tín phiếu kỳ hạn 28 ngày, Ngân hàng Nhà nước đã hút ròng gần 20.000 tỷ đồng qua trên thị trường mở qua việc phát hành tín phiếu sau hơn 6 tháng tạm dừng nghiệp vụ này...

Tác động của động thái phát hành tín phiếu Ngân hàng Nhà nước với nền kinh tế và hệ thống Ngân hàng Thương mại

Ngày 21 và 22/9, Ngân hàng Nhà nước ra thông báo về việc phát hành lần lượt 9.995 tỷ đồng và 10.000 tỷ đồng tín phiếu kỳ hạn 28 ngày, Ngân hàng Nhà nước đã hút ròng gần 20.000 tỷ đồng qua trên thị trường mở qua việc phát hành tín phiếu sau hơn 6 tháng tạm dừng nghiệp vụ này.

Trước hết với mức hút ròng trung bình khoảng 10.000 tỷ đồng/phiên qua 2 phiên gần nhất, theo tôi, là nhỏ và hợp lý, đặc biệt là khi so sánh với mức giao dịch trung bình trên 220 nghìn tỷ đồng một phiên trên thị trường liên ngân hàng trong tháng 8 và tuần đầu tháng 9.

Bên cạnh đó, lãi suất trúng thầu giảm đáng kể từ 0,69%/năm xuống 0,5%năm trong khi trong khi số lượng thành viên trúng thầu tăng từ 2 lên 5 cho thấy sức mua tốt từ phía các ngân hàng thương mại.

Như vậy, có thể thấy việc phát hành tín phiếu của Ngân hàng Nhà nước gần đây không gây ra những cú sốc hay thay đổi quá nhanh đối với thanh khoản VND trong hệ thống ngân hàng, từ đó sẽ không ảnh hưởng đến mục tiêu giảm mặt bằng lãi suất cho vay, cung cấp đầy đủ tín dụng cho nền kinh tế và hỗ trợ tăng trưởng.

Động thái kể trên, theo tôi, thể hiện sự định hướng và can thiệp thị trường một cách mềm mại và linh hoạt của Ngân hàng Nhà nước nhằm hướng tới bài toán đa mục tiêu cho nền kinh tế với các trọng tâm: (1) cân bằng và trung hòa vấn đề thanh khoản tiền đồng quá dư thừa trên hệ thống ngân hàng thương mại; (2) giải tỏa áp lực từ hướng tới mục tiêu đảm bảo ổn định kinh tế vĩ mô, đặc biệt liên quan đến tỷ giá và lạm phát và (3) từ đó tạo cơ sở để có dư địa tiếp tục hỗ trợ tăng trưởng kinh tế thông qua duy trì một mặt bằng lãi suất huy động và cho vay ở mức thấp hợp lý trong thời gian tới.

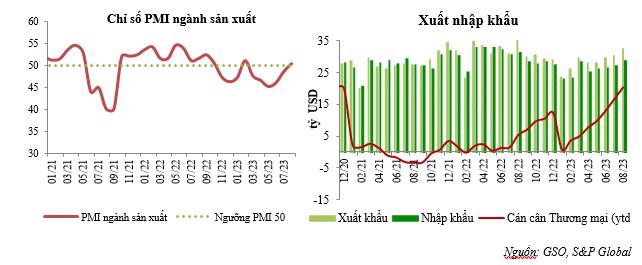

Trước hết, thanh khoản của các ngân hàng thương mại đang dư thừa khi tăng trưởng tín dụng thấp do nhu cầu sản xuất kinh doanh giảm sút và sức khỏe tài chính của khách hàng yếu đi. Nhiều chỉ số chính liên quan đến tăng trưởng kinh tế như GDP, sản xuất công nghiệp, xuất nhập khẩu, PMI, … đều cho thấy mức tăng trưởng thấp hơn hoặc thậm chí giảm so với cùng kỳ.

Kết quả là, trong ba tháng trở lại đây, mặc dù mặt bằng lãi suất đã có mức giảm đáng kể nhưng tăng trưởng tín dụng vẫn chưa có nhiều dấu hiệu cải thiện. Báo cáo cụ thể của Ngân hàng Nhà nước cho biết, đến ngày 15/9/2023, tín dụng toàn nền kinh tế đạt gần 12,6 triệu tỷ đồng, tăng 5,56%.

Trong khi trước đó, theo Ngân hàng Nhà nước, đến ngày 29/8/2023, tín dụng nền kinh tế đạt khoảng 12,56 triệu tỷ đồng, tăng 5,33% so với cuối năm 2022 (cùng kỳ năm 2022 tăng 9,87%).

Như vậy, trong bối cảnh sức hấp thụ vốn của nền kinh tế còn yếu, việc để một lượng tiền VND lớn dư thừa trong hệ thống ngân hàng thương mại là không cần thiết đồng thời còn khiến lãi suất liên ngân hàng giảm mạnh về mức rất thấp (khoảng 0,25%/năm với kỳ hạn qua đêm), từ đó giảm sức hấp dẫn của việc nắm giữ VND, gây áp lực lên tỷ giá.

Xét trên góc độ tỷ giá, áp lực giảm giá của VND trong những ngày gần đây càng tăng lên đáng kể, đặc biệt là sau cuộc họp chính sách tiền tệ trong tháng 9, Cục dữ trữ liên bang Mỹ (Fed) gửi đi thông điệp về việc có thể có thêm một đợt tăng lãi suất nữa trong năm nay và vẫn còn quá sớm để nghĩ về kịch bản giảm lãi suất.

Đồng thời, Fed hàm ý sẽ có ít lần điều chỉnh giảm lãi suất hơn trong năm 2024 khi các số liệu kinh tế ở mức tích cực hơn so với các đánh giá vào tháng 6. Phản ứng sau thông tin này, chỉ số sức mạnh DXY đồng USD đã ghi nhận mức tăng lên trên 105 điểm, tương ứng mức tăng 5% trong chỉ một tháng. Đây là nguyên nhân chính khiến tỷ giá ghi nhận mức giảm giá tương đối so với USD trong vài tuần trở lại đây.

Cụ thể, từ mức giảm giá chỉ khoảng 1% vào giữa tháng 8, đến thời điểm hiện tại VND đã ghi nhận mức giảm trên 3,3% so với USD, theo tỷ giá được công bố tại các ngân hàng thương mại, tỷ giá bán tại sở giao dịch Ngân hàng Nhà nước cũng lên trên 25.200 VND/USD. Như vậy, trước diễn biến nóng lên khá nhanh của tỷ giá, bước đi định hướng và can thiệp thị trường từ phía nhà điều hành là cần thiết và kịp thời vào lúc này.

Bên canh đó, áp lực lạm phát trong những tháng cuối năm đang có dấu hiệu tăng trở lại, đặc biệt liên quan đến giá lương thực và xăng dầu do những diễn biến không thuận lợi của các mặt hàng này trên thị trường thế giới thời gian qua.

Với đặc thù Việt Nam là nước ghi nhận mức nhập khẩu lớn với hàng hóa, nguyên vật liệu đầu vào, đặc biệt là xăng dầu, thì việc giữ mức giảm giá VND không quá lớn cũng sẽ hỗ trợ việc giảm bớt áp lực lạm phát. Ngoài ra, việc giảm bớt thanh khoản tiền VND nhằm nâng dần mặt bằng lãi suất liên ngân hàng cũng có thể coi như bước đi đầu tiên chuẩn bị để đối phó với áp lực lạm phát, nếu có, trong thời gian tới.

Như vậy, Ngân hàng Nhà nước có các điều chỉnh mang tính định hướng về thanh khoản và mức độ dư thừa VND trên thị trường liên ngân hàng là cần thiết và đúng thời điểm. Tôi cho rằng, trong thời gian tới, Ngân hàng Nhà nước sẽ tiếp tục hoạt động hút ròng VND trên thị trường mở thông qua nghiệp vụ phát hành tín phiếu.

Mặt bằng lãi suất liên ngân hàng, theo đó, được kỳ vọng sẽ nhích tăng dần từ đó từ đó tăng sức hấp dẫn của việc nắm giữ VND, giảm bớt áp lực giảm giá của đồng nội tệ và tạo sự linh hoạt cũng như chuẩn bị trước trong trường hợp áp lực lạm phát có thể quay trở lại trong thời gian tới. Việc đảm bảo ổn định kinh tế vĩ mô, đặc biệt là lạm phát và tỷ giá, cũng sẽ tiếp tục duy trì sức hút dòng vốn đầu tư nước ngoài vào Việt Nam, tạo động lực tăng trưởng kinh tế.

Ảnh hưởng với thị trường chứng khoán

Trước hết cần lưu ý là lượng tiền gần 20.000 tỷ bị rút ra khỏi lưu thông là trên thị trường liên ngân hàng. Trong bối cảnh thanh khoản hệ thống liên ngân hàng đang rất dồi dào như hiện tại - thể hiện qua việc lãi suất qua đêm liên ngân hàng ở các kỳ hạn ngắn từ 1 tháng trở xuống đều trong khoảng dưới 1,2% - thì động thái hút bớt tiền từ Ngân hàng Nhà nước như trên trước mắt có lẽ thuần túy chỉ gây ảnh hưởng đến mặt bằng lãi suất trên thị trường liên ngân hàng (thị trường 2).

Trong khi đó trên thị trường 1 (huy động và cho vay), do sức hấp thụ cũng như nhu cầu vốn tín dụng của nền kinh tế vẫn là khá yếu, kết hợp với định hướng thúc đẩy tăng trưởng kinh tế trên cơ sở duy trì ổn định các cân đối vĩ mô lớn của Chính phủ trong những tháng cuối năm nay, nên nhiều khả năng mặt bằng lãi suất tiền gửi tiết kiệm từ dân cư và lãi suất cho vay sẽ tiếp tục giữ ở mức thấp và ít khả năng sẽ biến động mạnh trong phần còn lại của năm nay. Đây sẽ tiếp tục là yếu tố hỗ trợ cho mức định giá của thị trường chứng khoán trong thời gian tới.

Mặc dù vậy, thị trường chứng khoán là thị trường của kỳ vọng và do đó thường nhạy cảm với các tin tức kinh tế vĩ mô cũng như thường ghi nhận biến động mạnh trong ngắn hạn trên cơ sở dao động tâm lý của nhà đầu tư. Theo đó, thị trường đã trải qua những diễn biến không tích cực hai phiên gần đây. Sau đó, về trung và dài hạn, giá cổ phiếu vẫn có xu hướng vận động xung quanh giá trị nội tại của doanh nghiệp.

Nói cách khác, triển vọng kinh doanh của doanh nghiệp và mức lãi suất chiết khấu mới là hai yếu tố chính quyết định mức định giá của các công ty niêm yết. Như đã phân tích, tôi cho rằng, trong bối cảnh hiện tại, mức độ hút tiền của Ngân hàng Nhà nước là không lớn và cũng không làm thay đổi cả hai yếu tố trên. Thậm chí, việc động thái này góp phần giúp Ngân hàng Nhà nước đạt được mục tiêu ổn định tỷ giá cũng có nghĩa là giúp đà tăng trưởng cũng như sức hấp dẫn của thị trường chứng khoán Việt Nam trở nên bền vững hơn.

Do đó, tôi cho rằng trong tuần tới sau khi tâm lý nhà đầu tư dần ổn định trở lại, thị trường sẽ tìm được điểm cân bằng mới, mức độ biến động trên thị trường sẽ giảm dần và sự phân hóa giữa các cổ phiếu cũng sẽ rõ nét hơn trên cơ sở tình hình tài chính cũng như triển vọng kinh doanh dài hạn của từng doanh nghiệp, đặc biệt khi mùa công bố kết quả kinh doanh Quý 3 cũng đã cận kề.