SSI Research: Nguy cơ nợ xấu tăng, chất lượng tài sản giảm, nên giảm tỷ trọng cổ phiếu ngân hàng

SSI Research duy trì quan điểm rằng các ngân hàng sẽ phải đối mặt với vấn đề chất lượng tài sản trong thời gian tới, nợ xấu và trích lập dự phòng sẽ là những áp lực tương đối lớn.

SSI Research vừa cập nhật báo cáo triển vọng ngành ngân hàng. Trong báo cáo này, SSI Research nhận định thị trường trái phiếu doanh nghiệp, vốn là nguồn tài trợ quan trọng cho các chủ đầu tư bất động sản trong giai đoạn 2018-2021, đang gặp nhiều khó khăn. Đây dự kiến sẽ là trở ngại lớn nhất trong hai năm tới đối với cả thị trường bất động sản và lĩnh vực ngân hàng.

NỢ QUÁ HẠN TẠI NGÂN HÀNG TĂNG DO BẤT ĐỘNG SẢN KHÓ BÁN

Trong thời gian gần đây, đã bắt đầu chứng kiến các công ty gặp khó khăn trong việc huy động vốn và tái cơ cấu nợ cho hoạt động kinh doanh của mình, điều này có thể sẽ làm gia tăng rủi ro liên quan đến khả năng trả nợ của những công ty này. Một số doanh nghiệp đã yêu cầu hoãn thanh toán gốc và thanh toán lãi.

Tổng số trái phiếu sau khi loại trừ nhóm trái phiếu do ngân hàng phát hành hiện đang lưu hành là khoảng 945 nghìn tỷ đồng, trong đó 27% sẽ đáo hạn vào năm 2023 và 2024, và 12% sẽ đáo hạn vào năm 2025. Gần một phần ba số trái phiếu này nằm trên bảng cân đối kế toán của ngân hàng. Tuy nhiên, con số này vẫn không bao gồm những trái phiếu đã được phân phối cho các nhà đầu tư cá nhân nhưng có bảo lãnh thanh toán, cũng như những trái phiếu hiện không có trên bảng cân đối kế toán của ngân hàng.

Tuy nhiên, ngân hàng vẫn sẽ chịu rủi ro tín dụng liên quan đối với những trái phiếu theo hợp đồng repo.

Nhiều chủ đầu tư bất động sản đang phải đối mặt với nhiều khó khăn với lượng hàng tồn kho tăng lên, doanh số bán hàng giảm và chịu áp lực đáng kể về dòng tiền ngắn hạn khi một số trái phiếu sắp đến ngày đáo hạn, đặc biệt là trong giai đoạn từ tháng 12 năm 2022 đến tháng 3 năm 2023. Lãi suất cho vay mua nhà đã tăng lên (phổ biến ở mức 13~15% p.a.) cũng đã gây ra sự do dự của những người mua nhà tiềm năng mặc dù một số chủ đầu tư bất động sản đã giảm giá 30~40% cho những người mua nhà có sẵn tiền mặt (với tỷ lệ thanh toán trước là 90%).

Chẳng hạn tại TP.HCM, số lượng căn hộ được giao dịch trong quý 3/2022 chỉ đạt 900 căn, giảm 89% so với quý 2/2022. Tỷ lệ hấp thụ đạt 15~35% đối với các dự án mới, mức thấp nhất kể từ năm 2019. Tình hình khả quan hơn tại thị trường Hà Nội, nơi có tỷ lệ hấp thụ đạt 50% nhưng lượng hàng tồn kho căn hộ trên 4 tỷ đồng vẫn chưa có dấu hiệu giảm.

Về bên mua, từ dữ liệu giao dịch trong hai năm qua, quan sát thấy một phần các giao dịch mua nhà là với mục đích đầu cơ hơn là mục đích sở hữu để ở. Hầu hết các nhà đầu tư này đều vay vốn ngân hàng vì lịch trả nợ hấp dẫn.

Nhiều ưu đãi được đưa ra bao gồm hỗ trợ lãi suất, miễn lãi và gốc trong 1~2 năm đầu, bảo đảm thu nhập đầu tư đối với một số sản phẩm, LTV khoản vay 80~90%, thời hạn vay lên tới 35 năm,…

Đối với những khoản vay có tỷ lệ nợ trên thu nhập (DTI) là 70% khi giải ngân, khi hết thời gian ân hạn và lãi suất cho vay quay trở lại mức thông thường, tỷ lệ này sẽ tăng lên 81% và 96% nếu lãi suất cho vay tăng tương ứng 2% và 4%. Trong trường hợp đó, khả năng người sở hữu bất động sản sẽ bán lại bất động sản đó để trả nợ vay là tương đối cao.

Do đó, dự báo làn sóng giảm giá bất động sản sẽ có thể còn tiếp tục đến cuối năm, với mức giảm có thể từ 10~20% hoặc thậm chí cao hơn. Đối với những người mua đầu cơ chưa thể bán lại bất động sản để tất toán khoản vay, tỷ lệ nợ quá hạn đối với các khoản vay mua nhà có thể tăng trong thời gian tới.

Tổng dư nợ toàn bộ các khoản cho vay mua nhà tại các ngân hàng phân tích ở mức khoảng 1,3 triệu tỷ đồng.

NÊN GIẢM TỶ TRỌNG CỔ PHIẾU NGÂN HÀNG

SSI Research duy trì quan điểm rằng các ngân hàng sẽ phải đối mặt với vấn đề chất lượng tài sản trong thời gian tới. Trừ khi có các quy định đặc biệt về phân loại nợ/trích lập dự phòng cho các khoản vay/trái phiếu đáo hạn vào năm 2023 được thực hiện, nợ xấu và trích lập dự phòng sẽ là những áp lực tương đối lớn.

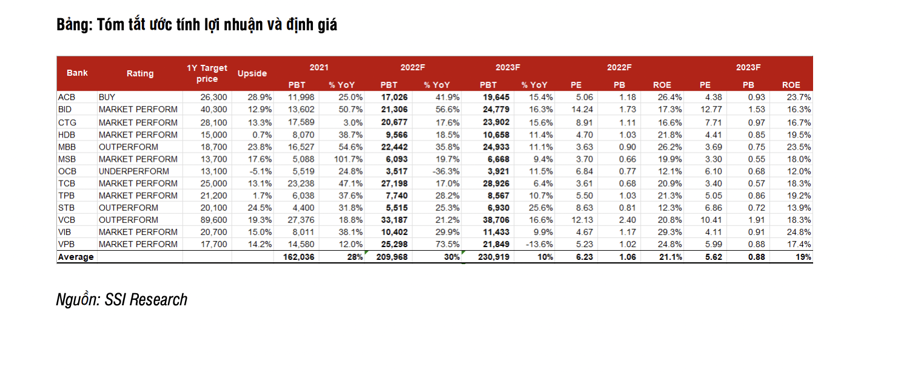

Rủi ro liên quan đến bất động sản, trái phiếu doanh nghiệp và xu hướng lãi suất tăng cùng với sự tăng trưởng chậm lại của nền kinh tế chưa được phản ảnh hoàn toàn vào định giá cổ phiếu ngân hàng. Do đó, các chuyên gia phân tích của SSI hạ khuyến nghị đối với ngành ngân hàng từ trung lập xuống giảm tỷ trọng.

Dự báo lợi nhuận cho năm 2023 đã được điều chỉnh thành 231 nghìn tỷ đồng (tăng 10% so với cùng kỳ, giảm từ mức tăng 17% so với cùng kỳ trong báo cáo trước đây của chúng tôi). Các ngân hàng có tăng trưởng lợi nhuận mạnh nhất bao gồm ba Ngân hàng TMCP nhà nước, STB và ACB.

SSI Research điều chỉnh giảm ước tính tăng trưởng tín dụng xuống 13,3% (từ 14,3%) đối với các ngân hàng phân tích. Áp lực lạm phát vẫn hiện hữu, ít nhất là trong nửa đầu năm 2023. Do đó, Ngân hàng Nhà nước có thể tiếp tục thắt chặt tiền tệ trong thời gian tới. Tín dụng cấp cho lĩnh vực bất động sản có thể vẫn sẽ chịu sự giám sát chặt chẽ. Hoạt động cho vay mua nhà cũng sẽ giảm tốc do nguồn cung nhà ở mới hạn chế và lãi suất cho vay mua nhà không còn ở mức hấp dẫn.

Trong khi đó, xuất khẩu được dự đoán sẽ giảm tốc từ quý 4 năm 2022. Những ngân hàng có tốc độ tăng trưởng tín dụng cao hơn so với các ngân hàng khác bao gồm: VCB, MBB, HDB và VPB

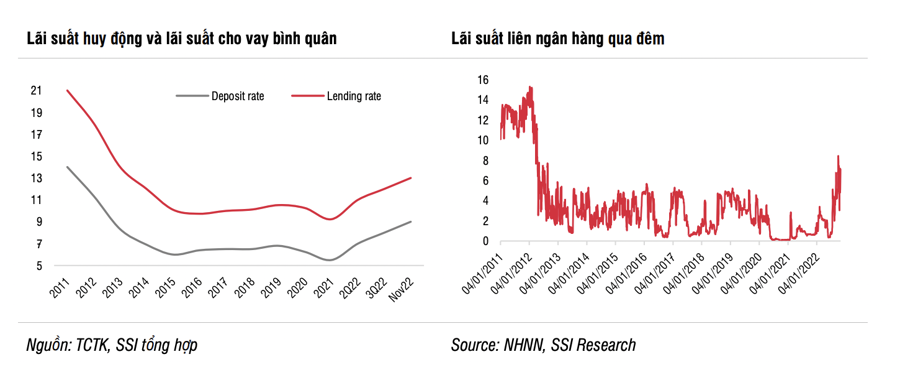

Dự báo NIM giảm 21 điểm cơ bản đối với các NHTMCP và 10 điểm cơ bản đối với các NHTMNN (so với mức giảm lần lượt 18 điểm cơ bản và 5 điểm cơ bản trong ước tính trước đó), dựa trên những yếu tố sau Áp lực đối với tỷ giá USD/VND vẫn còn, mặc dù NHNN đã thực hiện 2 lần tăng lãi suất điều hành với biên độ lớn trong thời gian qua. Không loại trừ khả năng NHNN sẽ phải có thêm một đợt tăng lãi suất nữa nhằm duy trì môi trường tỷ giá ổn định.

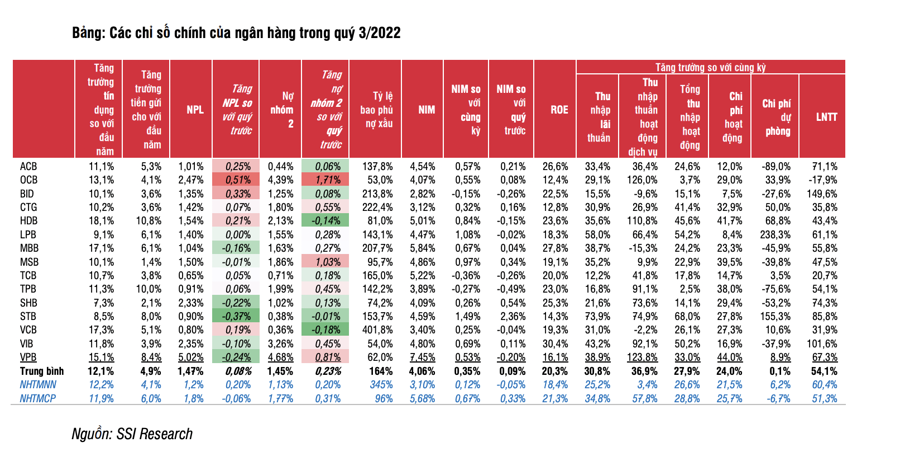

Với quan điểm đó, mặt bằng lãi suất huy động sẽ tăng lên, và lãi suất cho vay sẽ điều chỉnh theo trong khoảng 3~6 tháng sau đó. Tỷ lệ hình thành nợ xấu cao hơn ở mức 1,39% so với 1,00% vào năm 2022 và 1,10% vào năm 2021. Đây là mức cao nhất kể từ năm 2015. SSI không cho rằng tỷ lệ xóa nợ và tỷ lệ hình thành nợ xấu sẽ ở mức tương tự như giai đoạn 2011-2012.

Thay vào đó, giả định rằng các ngân hàng và các chủ đầu tư bất động sản lớn sẽ đưa ra lịch trả nợ mới. Ước tính tỷ lệ bao phủ nợ xấu sẽ giảm từ 156% vào năm 2022 xuống còn 126% vào cuối 2023 và tỷ lệ nợ xấu sẽ tăng lên 1,76% (so với 1,46% năm 2022 và 1,26% năm 2021).

Tăng trưởng huy động nhanh hơn (13,8%) sẽ cho phép các tỷ lệ thanh khoản trở nên lành mạnh hơn. Trong khi đó, mức trần quy định của tỷ lệ vốn ngắn hạn cho vay trung dài hạn nhiều khả năng sẽ giảm xuống 30% kể từ ngày 1/10/2023.