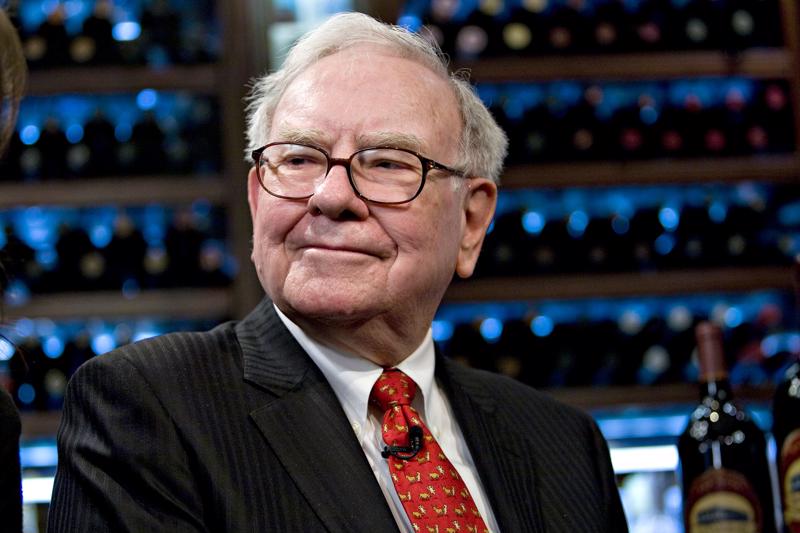

Bài học tích luỹ tài sản từ Warren Buffett

“Kỹ năng của ông ấy là đầu tư, nhưng bí quyết của ông ấy lại nằm ở thời gian. Đó là cách thức vận hành của lãi kép”...

Cuộc đời của nhà đầu tư lừng danh, tỷ phú người Mỹ Warren Buffett được coi là một kho tàng kinh nghiệm quý báu cho giới đầu tư. Tuy nhiên, một trong những yếu tố lớn nhất dẫn tới thành công của Buffett lại không có liên quan gì tới việc chọn đúng công ty để mua.

“Kỹ năng của ông ấy là đầu tư, nhưng bí quyết của ông ấy lại nằm ở thời gian. Đó là cách thức vận hành của lãi kép”, tác giả Morgan Housel của cuốn sách kinh doanh bán chạy “The Psychology of Money” (tạm dịch: “Tâm lý đồng tiền”) viết.

Điều này được minh chứng bằng việc 99% giá trị tài sản ròng của Buffett được tích luỹ sau khi ông 65 tuổi - ông Housel nhấn mạnh trong một cuộc trả lời phỏng vấn kênh CNBC vào năm 2022. “Nếu Buffett nghỉ hưu ở tuổi 65, bây giờ chúng ta sẽ không bao giờ biết ông ấy là ai”, ông Housel nói.

Hiện nay, ông Buffett là chủ nhân của khối tài sản ròng ước tính khoảng 132 tỷ USD. Con số này đã tăng lên nhiều từ mức 84,5 tỷ USD mà ông có ở thời điểm cuốn sách của ông Housel được xuất bản vào năm 2020. Điều đáng nói nữa là phần lớn số tài sản này được tích luỹ trong những năm về sau của Buffett, trong đó có 84,2 tỷ USD được tích luỹ sau khi ông 50 tuổi và 81,5 tỷ USD sau khi ông 65 tuổi.

Lãi kép là tiền lãi được sinh ra không chỉ từ số tiền ban đầu được đầu tư, mà còn từ tiền lãi của những thời kỳ trước. Buffett từng so sánh lãi kép với một quả cầu tuyết được lăn xuống một sườn đồi. Đến lúc tới chân đồi, quả cầu tuyết đó đã trở nên lớn hơn rất nhiều. “Bí quyết là có một sườn đồi thật dài, tức là hãy bắt đầu từ khi còn rất trẻ hoặc sống thật lâu”, ông nói.

Các nhà đầu tư bình thường cũng có thể dễ dàng ứng dụng sức mạnh của lãi kép.

“Hãy bắt đầu sớm, khi bạn còn trẻ nhất có thể, và chỉ cần bạn có một số tiền nhỏ, hãy duy trì việc đầu tư”, Chủ tịch David Rea của công ty tư vấn đầu tư Salem Investment Counselors đưa ra lời khuyên.

Buffett có sự khởi đầu sớm trong sự nghiệp đầu tư của ông, khi ông bắt đầu mua cổ phiếu vào năm 11 tuổi. Tuy nhiên, sau khi bán 3 cổ phiếu của công ty có tên Cities Service, Buffett ngậm ngùi chứng kiến cổ phiếu này tăng giá mạnh. Ông rút ra một bài học sớm là rất khó để đoán được thời điểm nào nên mua một cổ phiếu và khi nào nên bán.

Nhiều người có khuynh hướng hưng phấn khi thị trường đi lên và lao vào mua - chuyên gia tài chính Bradley Klontz của công ty tư vấn Your Mental Wealth Advisors nhấn mạnh. Sau đó, khi thị trường giảm, họ lại làm ngược lại điều mà lẽ ra họ nên làm.

Ông Klontz lưu ý rằng chỉ số S&P 500 của thị trường chứng khoán Mỹ mang lại mức lãi bình quân hơn 10% mỗi năm trong 100 năm qua, nhưng các nhà đầu tư cố gắng đoán thời điểm để mua bán sẽ không giành được đẩy đủ thành quả tăng này nếu liên tục mua rồi lại bán.

Theo vị chuyên gia, bản năng sinh tồn khuyến khích nhà đầu tư hành động theo đám đông. “Chúng ta đều sốt sắng hành động như vậy”, ông phát biểu.

Ngoài ra, mỗi cá nhân cũng thường thích chi tiêu cho hiện tại hơn là ưu tiên kế hoạch tương lai. Để chống lại ham muốn này, ông Klontz cho rằng mỗi người cần có một tầm nhìn cụ thể cho việc đầu tư - như sự tự do mà bạn muốn đạt tới, chiếc xe hơi bạn muốn sở hữu, hay sự thoả mãn cảm xúc mà cuộc sống sẽ mang lại cho bạn. Một khi đã có mục tiêu rõ ràng như vậy, bước tiếp theo là hành động và thiết lập các chuyển động tự động cho tiền của bạn, chẳng hạn chuyển tiền tự động từ tiền lương tháng vào tài khoản hưu trí.

Cũng giống như Buffett, mỗi cá nhân có thể được hưởng thành quả tài chính nếu họ bắt đầu khi còn trẻ. “Trở thành triệu phú không phải là một việc khó nếu bạn bắt đầu sớm”, ông Klontz nói.

Ngoài ra, theo ông Rea, nhà đầu tư cũng có thể học hỏi nhiều kinh nghiệm khác của Buffett như: không hoảng sợ và duy trì việc đầu tư ngay cả khi thị trường lên hay xuống.