Cổ phiếu ngân hàng đang hẫp dẫn để đầu tư nhưng tới 2023 rủi ro có thể lộ diện

Trong ngắn hạn, cổ phiếu nhóm ngân hàng đã hấp dẫn khi điều chỉnh 40% so với đầu năm, nhưng bước sang năm 2023 có nhiều điều cần phải thận trọng hơn...

SSI Research vừa có báo cáo cập nhật triển vọng nhóm ngân hàng với nhiều đánh giá khả quan cho nhóm này trong thời gian tới.

TĂNG TRƯỞNG TÍN DỤNG CÓ THỂ NHỈNH HƠN 14%

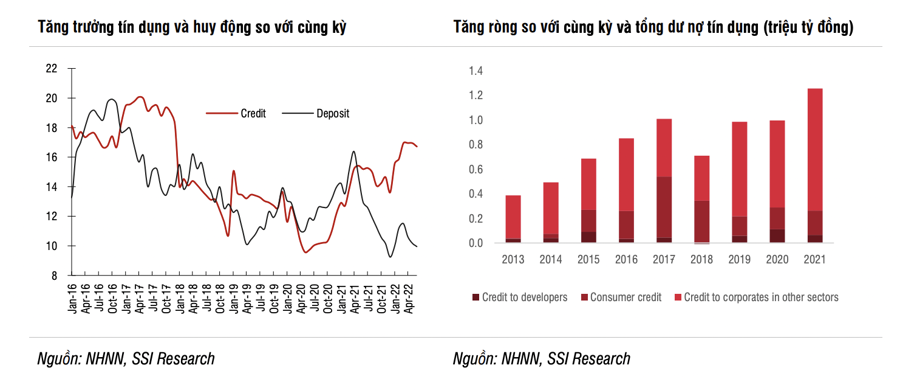

Trong nhiều năm qua, Ngân hàng Nhà nước đã nới hạn mức tín dụng cho các ngân hàng trong nước mỗi năm hai lần, mỗi lần bình quân vào khoảng 2% -3%. Căn cứ vào hạn mức ban đầu được Ngân hàng Nhà nước cấp vào đầu năm 2022, tăng trưởng tín dụng được tính ở mức 11,1% đối với các ngân hàng nằm trong phạm vi phân tích. Con số này thấp hơn 3% so với con số tăng trưởng tín dụng mục tiêu là 14% của Ngân hàng Nhà nước.

Để kiểm soát lạm phát, Ngân hàng Nhà nước có thể thận trọng hơn trong việc nới hạn mức tín dụng trong nửa cuối năm 2022. Hạn mức được cấp thêm có thể chỉ ở mức vừa phải, đi cùng với điều kiện các ngân hàng phải hạn chế giải ngân cho các phân khúc rủi ro.

Tuy nhiên, ngay cả trong trường hợp việc nới hạn mức tăng trưởng tín dụng thấp hơn so với những năm gần đây, SSI Research vẫn kỳ vọng tăng trưởng tín dụng cả năm có thể đạt hoặc nhỉnh hơn con số 14%, phản ánh tác động của lạm phát. Điều này vẫn có nghĩa là tăng trưởng tín dụng trong 6 tháng cuối năm 2022 sẽ chậm hơn so với mức tăng trưởng tín dụng nửa đầu năm

Động lực tăng trưởng tín dụng cho 6 tháng cuối năm 2022 có thể sẽ khác với nửa đầu năm, khi trọng tâm chuyển sang cho vay dài hạn đối với các lĩnh vực cơ sở hạ tầng, sản xuất, giáo dục, y tế và truyền tải điện. Trong vài năm qua, dư nợ dành cho chủ đầu tư bất động sản chiếm từ 5% -10% mức tăng ròng của tổng dư nợ tín dụng. Ngay cả khi hoạt động cho vay chủ đầu tư bất động sản bị hạn chế, nhu cầu tín dụng từ các lĩnh vực khác vẫn đủ lớn để đạt được mục tiêu tăng trưởng tín dụng cho năm 2022.

Đối với năm 2023, dự báo tăng trưởng tín dụng sẽ chậm hơn so với năm 2022 và quay trở lại mức trước Covid là khoảng 13% - 14% so với đầu năm. Hoạt động cho vay tài chính tiêu dùng có thể sẽ bị ảnh hưởng do tiêu dùng giảm xuống. Tuy nhiên, dư nợ cho vay đối với các doanh nghiệp sản xuất, lĩnh vực cơ sở hạ tầng và các lĩnh vực đang phục hồi sẽ tăng trưởng tốt; với khoảng 1,2 triệu tỷ đồng sẽ được giải ngân thông qua chương trình hỗ trợ lãi suất 2%.

NIM VẪN ỔN ĐỊNH

Ngân hàng Nhà nước đã cố gắng duy trì mặt bằng lãi suất phù hợp xuyên suốt nửa đầu năm 2022 nhằm hỗ trợ việc phục hồi kinh tế. Trên thực tế, trước những áp lực về lạm phát và tỷ giá tăng nhanh trong Quý 2, Ngân hàng Nhà nước đã sử dụng công cụ bán ngoại tệ từ dự trữ ngoại hối nhằm có thể ổn định thị trường và hạn chế việc tác động lên mặt bằng lãi suất.

Tuy nhiên, do chênh lệch tăng trưởng tín dụng – tiền gửi hiện ở mức cao và tiền gửi từ Kho bạc Nhà nước có thể không còn dồi dào nếu đầu tư công bắt đầu được đẩy mạnh, áp lực tăng lãi suất huy động trong nửa cuối năm 2022 là hiện hữu nếu hạn mức tín dụng được nới. Đồng thời, một số ngân hàng cũng sẽ có nhu cầu tăng vốn dài hạn, vì mức trần tỷ lệ vốn ngắn hạn sử dụng cho vay trung và dài hạn sẽ được điều chỉnh từ 37% xuống 34%, và cho vay dài hạn có thể là động lực tăng trưởng tín dụng trong 6 tháng cuối năm 2022.

Từ 6 tháng đầu năm 2022, các ngân hàng đã bắt đầu phát hành trái phiếu dài hạn, với tổng giá trị là 80,5 nghìn tỷ đồng (chiếm 0,7% tổng tiền gửi vào quý 1/2022).

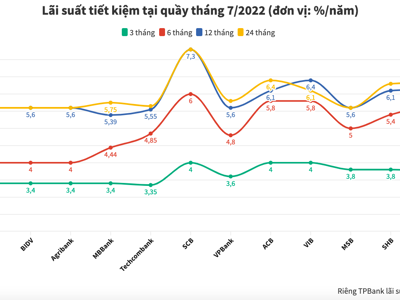

SSI Research kỳ vọng lãi suất huy động có thể tăng thêm 50-70 bps sau khi nới hạn mức tăng trưởng tín dụng. Cả năm, lãi suất huy động kỳ vọng tăng 1 – 1,5%.

Lãi suất cho vay đối với các khoản giải ngân mới sẽ cao hơn 1% - 2% so với năm 2021, trong khi đó, thông thường phải mất từ 1-2 quý để lãi suất cho vay đối với các khoản vay dài hạn cũ điều chỉnh lại hoàn toàn theo lãi suất huy động.

Do đó, so với cùng kỳ, NIM vẫn cao hơn 6 tháng cuối năm 2021 nhưng có thể thấp hơn một chút so với 6 tháng đầu năm 2022.

Trong năm 2023, diễn biến của lãi suất có thể sẽ có sự khác biệt giữa nửa đầu năm và nửa cuối năm. Nhiều khả năng lãi suất huy động sẽ vẫn chịu áp lực tăng trong nửa đầu năm 2023, với CPI theo ước tínhlà 5,2%. Sau đó, lãi suất huy động có thể sẽ hạ nhiệt trong nửa cuối năm 2023, khi áp lực lạm phát giảm dần, CPI theo ước tính là 3,4% trong nửa cuối năm 2023. Trong cả năm, lãi suất huy động dự kiến sẽ tăng khoảng 70-80 bps và tiệm cận mức trước Covid tại một số ngân hàng.

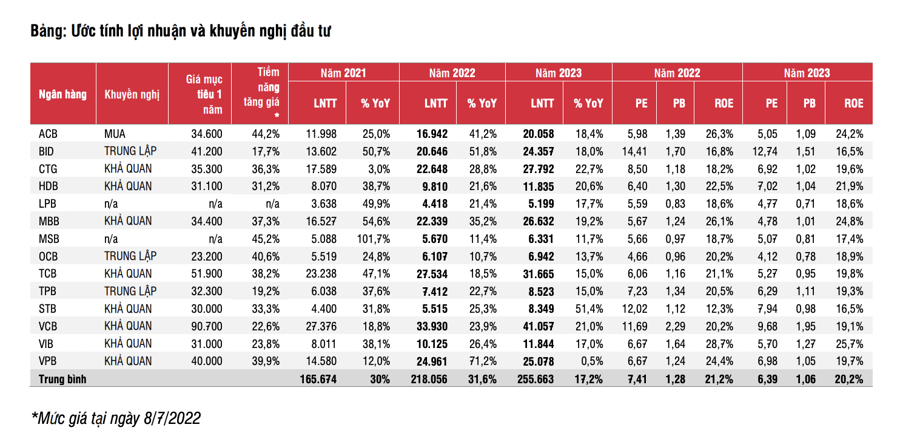

NIM dự báo sẽ tăng tại các ngân hàng STB, ACB, VPB và MBB, trong khi sẽ giảm tại các ngân hàng phụ thuộc vào các khoản vay liên ngân hàng. NIM tại các ngân hàng còn lại được dự báo sẽ ổn định. NIM trung bình của các ngân hàng trong phạm vi nghiên cứu được dự báo sẽ ổn định ở mức 3,8%, vẫn cao hơn mức trước Covid là 3,5%.

Các yếu tố ảnh hưởng tích cực đến NIM gồm CASA và LDR tăng lên trong khi đó, yếu tố tiêu cực: Tỷ lệ tối đa của nguồn vốn ngắn hạn cho vay trung dài hạn giảm xuống còn 30%; tỷ trọng các khoản vay có lợi suất cao trong tổng dư nợ giảm đi; một số ngân hàng không còn nhiều dư địa tăng LDR.

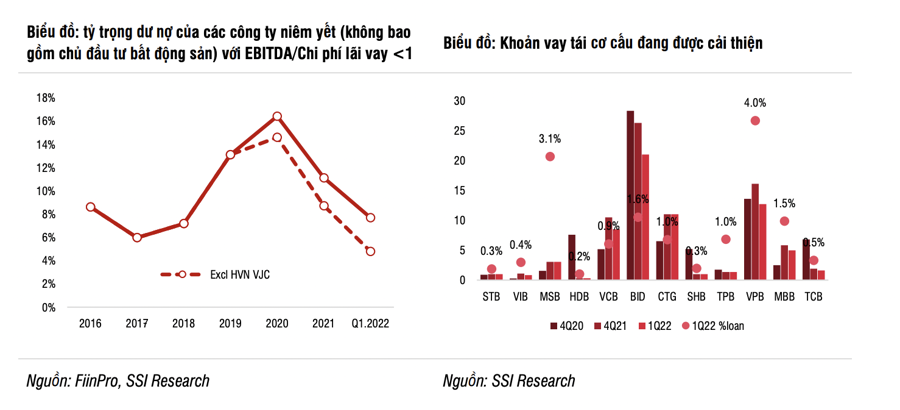

Về chất lượng tín dụng, các chỉ tiêu phản ánh chất lượng tín dụng có thể vẫn được kiểm soát trong 6 tháng cuối năm 2022, mặc dù tỷ lệ hình thành nợ xấu được dự báo tăng trong nửa cuối năm do các khoản vay tái cơ cấu hết thời hạn cơ cấu. Các ngân hàng lớn đã chuẩn bị cho tình huống này với bộ đệm rủi ro tín dụng tương đối vững chắc (VCB, BID, ACB, MBB và TCB).

Tuy nhiên, rủi ro tín dụng liên quan đến lĩnh vực bất động sản & thị trường trái phiếu doanh nghiệp cần tiếp tục được theo dõi chặt chẽ, vì các ngân hàng có thể chưa trích lập dự phòng trước nhiều cho lĩnh vực này ở thời điểm hiện tại. Các chỉ tiêu phản ánh chất lượng tín dụng cho năm 2023 có thể chịu áp lực lớn hơn so với năm 2022, do rủi ro liên quan đến lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp có thể dần hiện hữu.

CỔ PHIẾU ĐANG HẤP DẪN

Các cổ phiếu ngân hàng đã giảm 6% - 40% so với đầu năm. Theo đó, định giá của các ngân hàng thuộc phạm vi phân tích đã giảm xuống dưới mức trung bình 5 năm. Một số ngân hàng thậm chí đã có chỉ số P/B thấp hơn một độ lệch chuẩn so với mức trung bình 5 năm. Sự điều chỉnh này phản ánh cả môi trường lãi suất dần tăng lên cũng như một phần lo ngại liên quan đến rủi ro nợ xấu.

Rủi ro tín dụng liên quan đến lĩnh vực bất động sản có thể xuất hiện từ năm 2023. Do đó, khả năng xảy ra một đợt điều chỉnh mạnh đối với cổ phiếu ngân hàng trong nửa cuối năm 2022 là không quá lớn, đặc biệt là trong bối cảnh NHNN có thể cân nhắc nới hạn mức tăng trưởng tín dụng (khi điều kiện thị trường thuận lợi) và Lợi nhuận của các ngân hàng vẫn tăng trưởng tốt trong nửa cuối năm 2022 (đặc biệt là quý 3/2022). Đây có thể là những động lực tích cực cho ngành trong ngắn hạn.

SSI Research đánh giá cơ hội đầu tư dài hạn vào ACB và VCB, những ngân hàng có hoạt động cho vay thận trọng và tỷ trọng dư nợ đối với lĩnh vực bất động sản cũng như trái phiếu doanh nghiệp ở mức tương đối thấp. Trong khi đó, MBB và STB có thể phù hợp với các cơ hội giao dịch ngắn hạn.

Năm 2023, công ty chứng khoán này duy trì quan điểm thận trọng đối với lĩnh vực ngân hàng, với xếp hạng Trung lập. Giá mục tiêu được điều chỉnh do hạ mức P/B mục tiêu để phản ánh môi trường lãi suất tăng (0,2 lần) và rủi ro đối với lĩnh vực bất động sản của mỗi ngân hàng (0,1 đến 0,2 lần).