Insurtech tái định hình bức tranh thị trường bảo hiểm

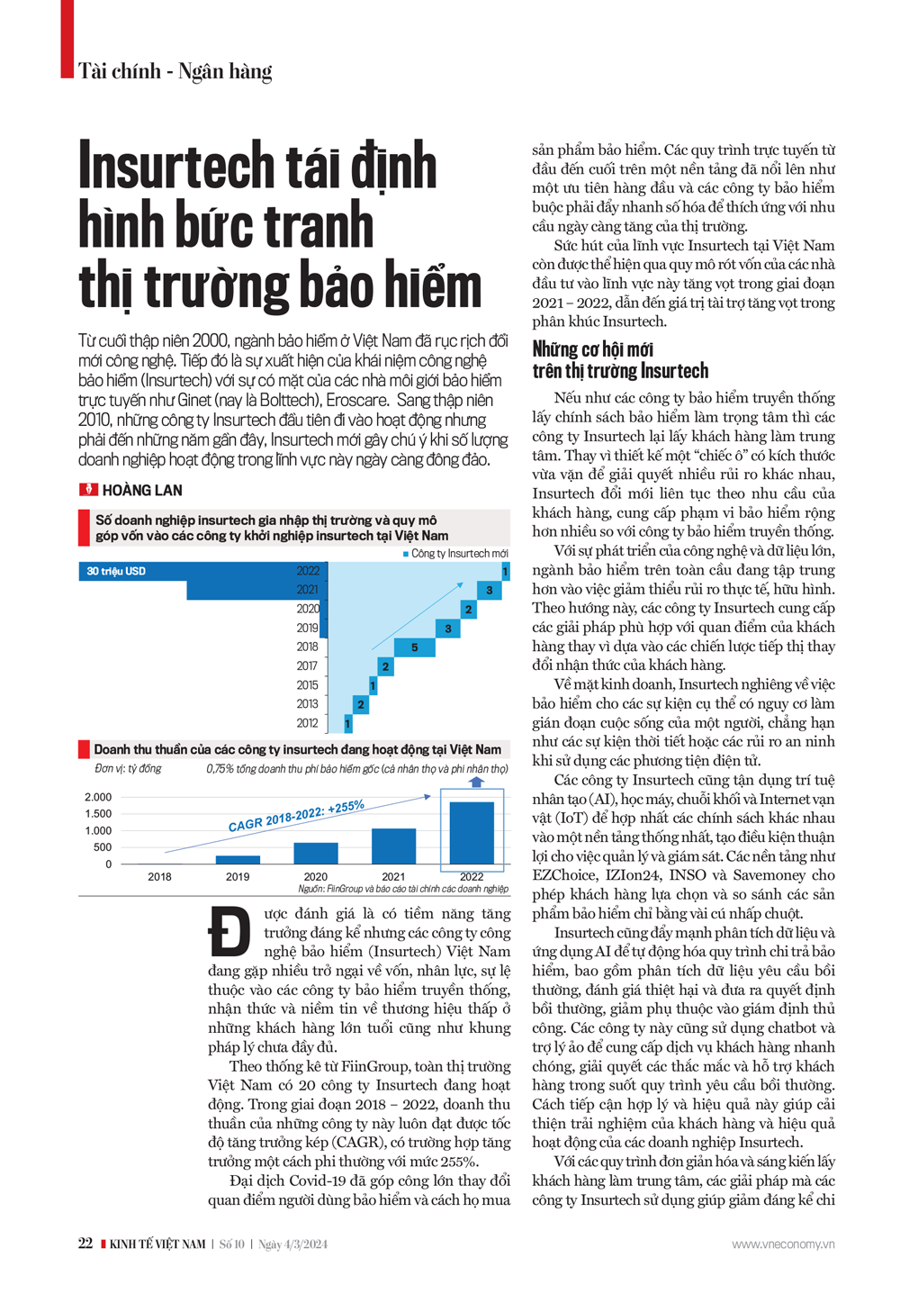

Từ cuối thập niên 2000, ngành bảo hiểm ở Việt Nam đã rục rịch đổi mới công nghệ. Tiếp đó là sự xuất hiện của khái niệm công nghệ bảo hiểm (Insurtech) với sự có mặt của các nhà môi giới bảo hiểm trực tuyến như Ginet (nay là Bolttech), Eroscare. Sang thập niên 2010, những công ty Insurtech đầu tiên đi vào hoạt động nhưng phải đến những năm gần đây, Insurtech mới gây chú ý khi số lượng doanh nghiệp hoạt động trong lĩnh vực này ngày càng đông đảo...

Được đánh giá là có tiềm năng tăng trưởng đáng kể nhưng các công ty công nghệ bảo hiểm (Insurtech) Việt Nam đang gặp nhiều trở ngại về vốn, nhân lực, sự lệ thuộc vào các công ty bảo hiểm truyền thống, nhận thức và niềm tin về thương hiệu thấp ở những khách hàng lớn tuổi cũng như khung pháp lý chưa đầy đủ.

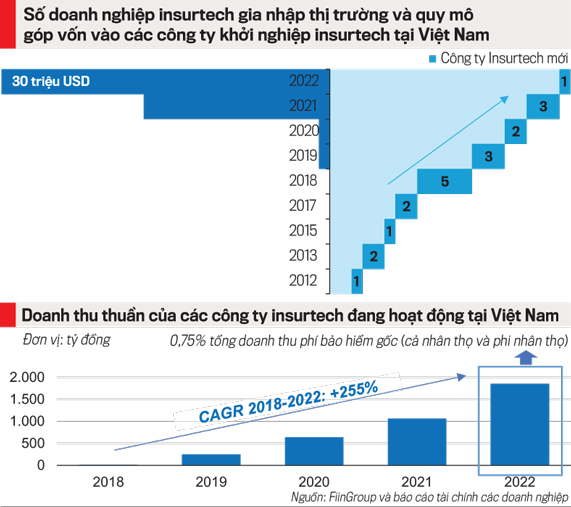

Theo thống kê từ FiinGroup, toàn thị trường Việt Nam có 20 công ty Insurtech đang hoạt động. Trong giai đoạn 2018 – 2022, doanh thu thuần của những công ty này luôn đạt được tốc độ tăng trưởng kép (CAGR), có trường hợp tăng trưởng một cách phi thường với mức 255%.

Đại dịch Covid-19 đã góp công lớn thay đổi quan điểm người dùng bảo hiểm và cách họ mua sản phẩm bảo hiểm. Các quy trình trực tuyến từ đầu đến cuối trên một nền tảng đã nổi lên như một ưu tiên hàng đầu và các công ty bảo hiểm buộc phải đẩy nhanh số hóa để thích ứng với nhu cầu ngày càng tăng của thị trường.

Sức hút của lĩnh vực Insurtech tại Việt Nam còn được thể hiện qua quy mô rót vốn của các nhà đầu tư vào lĩnh vực này tăng vọt trong giai đoạn 2021 – 2022, dẫn đến giá trị tài trợ tăng vọt trong phân khúc Insurtech.

NHỮNG CƠ HỘI MỚI

Nếu như các công ty bảo hiểm truyền thống lấy chính sách bảo hiểm làm trọng tâm thì các công ty Insurtech lại lấy khách hàng làm trung tâm. Thay vì thiết kế một “chiếc ô” có kích thước vừa vặn để giải quyết nhiều rủi ro khác nhau, Insurtech đổi mới liên tục theo nhu cầu của khách hàng, cung cấp phạm vi bảo hiểm rộng hơn nhiều so với công ty bảo hiểm truyền thống.

Với sự phát triển của công nghệ và dữ liệu lớn, ngành bảo hiểm trên toàn cầu đang tập trung hơn vào việc giảm thiểu rủi ro thực tế, hữu hình. Theo hướng này, các công ty Insurtech cung cấp các giải pháp phù hợp với quan điểm của khách hàng thay vì dựa vào các chiến lược tiếp thị thay đổi nhận thức của khách hàng.

Về mặt kinh doanh, Insurtech nghiêng về việc bảo hiểm cho các sự kiện cụ thể có nguy cơ làm gián đoạn cuộc sống của một người, chẳng hạn như các sự kiện thời tiết hoặc các rủi ro an ninh khi sử dụng các phương tiện điện tử.

Các công ty Insurtech cũng tận dụng trí tuệ nhân tạo (AI), học máy, chuỗi khối và Internet vạn vật (IoT) để hợp nhất các chính sách khác nhau vào một nền tảng thống nhất, tạo điều kiện thuận lợi cho việc quản lý và giám sát. Các nền tảng như EZChoice, IZIon24, INSO và Savemoney cho phép khách hàng lựa chọn và so sánh các sản phẩm bảo hiểm chỉ bằng vài cú nhấp chuột.

Insurtech cũng đẩy mạnh phân tích dữ liệu và ứng dụng AI để tự động hóa quy trình chi trả bảo hiểm, bao gồm phân tích dữ liệu yêu cầu bồi thường, đánh giá thiệt hại và đưa ra quyết định bồi thường, giảm phụ thuộc vào giám định thủ công. Các công ty này cũng sử dụng chatbot và trợ lý ảo để cung cấp dịch vụ khách hàng nhanh chóng, giải quyết các thắc mắc và hỗ trợ khách hàng trong suốt quy trình yêu cầu bồi thường. Cách tiếp cận hợp lý và hiệu quả này giúp cải thiện trải nghiệm của khách hàng và hiệu quả hoạt động của các doanh nghiệp Insurtech.

Với các quy trình đơn giản hóa và sáng kiến lấy khách hàng làm trung tâm, các giải pháp mà các công ty Insurtech sử dụng giúp giảm đáng kể chi phí hoạt động và chuyển khoản tiết kiệm được cho khách hàng thông qua các sản phẩm bảo hiểm có giá cả phải chăng hơn.

THỊ PHẦN CỦA INSURTECH CÒN RẤT NHỎ

Mặc dù đạt tốc độ tăng trưởng doanh thu ấn tượng, song thị trường của các công ty Insurtech còn tương đối nhỏ, chỉ chiếm 0,75% tổng phí bảo hiểm nhân thọ và phi nhân thọ năm 2022 (theo FiinGroup)

Trọng tâm chủ yếu của Insurtech tại Việt Nam nằm ở các sản phẩm bảo hiểm phi nhân thọ, trong khi một số công ty như Momi lại phát triển phân khúc bảo hiểm nhân thọ chủ yếu dưới hình thức bảo hiểm liên kết đầu tư.

Trong khi đó, các báo cáo phân tích thị trường cho biết tỷ lệ thâm nhập bảo hiểm ở Việt Nam còn thấp. Tại Việt Nam, phí bảo hiểm nói chung chiếm khoảng 2% GDP, thấp hơn nhiều so với các nước trong khu vực ở châu Á-Thái Bình Dương như Malaysia (5,4%), Thái Lan (5,3%) và Ấn Độ (4,2%).

Chính phủ Việt Nam mong muốn đạt được tỷ lệ bao phủ bảo hiểm nhân thọ là 15% cho dân số vào năm 2025. Tuy nhiên, con số hiện tại chỉ dao động trên 10%, cho thấy tiến độ vừa phải và còn nhiều dư địa việc triển khai các sáng kiến “bảo hiểm mới”.

Nhu cầu về bảo hiểm cũng ngày càng tăng. Bất chấp sự suy giảm gần đây do kinh tế khó khăn, thị trường bảo hiểm vẫn duy trì mức tăng trưởng hai con số với tốc độ CAGR của tổng phí bảo hiểm gốc đạt khoảng 16% mỗi năm trong giai đoạn 2018-2022. Các chuyên gia dự báo thị trường sẽ lấy lại đà tăng trưởng và phục hồi kinh tế từ năm 2024.

Dù tiềm năng nhưng Insurtech đang phải đối mặt với những thách thức về cơ sở hạ tầng, pháp lý và nhận diện thương hiệu. Các nền tảng công nghệ bảo hiểm non trẻ chưa tạo dựng được nhận thức và niềm tin về thương hiệu từ các khách hàng trung niên và lớn tuổi.

“Đại diện cho 39,4% dân số, các cá nhân từ 40 tuổi trở lên ưa chuộng bảo hiểm nhân thọ và có nhu cầu bổ sung đối với các sản phẩm bảo hiểm phi nhân thọ. Đây cũng là nhóm khách hàng có sự ổn định về tài chính. Tuy nhiên, nhóm này có xu hướng ưa chuộng các công ty bảo hiểm truyền thống hơn là Insurtech, với lý do lo ngại về các dịch vụ trực tuyến và danh tiếng của các thương hiệu Insurtech. Khách hàng lo ngại về khả năng bị đánh cắp thông tin, rò rỉ dữ liệu khi mua bảo hiểm thông qua nền tảng công nghệ của các công ty khởi nghiệp”, nhóm nghiên cứu của FiinGroup nhận định tại báo cáo về thị trường công nghệ bảo hiểm phát hành cuối tháng 2/2024.

Ngoài ra, việc thiếu vắng một cơ sở dữ liệu bảo hiểm quốc gia thống nhất cũng cản trở các công ty Insurtech đẩy mạnh đầu tư vào công nghệ. Hiện nay, mỗi công ty bảo hiểm quản lý dữ liệu của mình một cách độc lập. Do đó, các giải pháp insurtech vẫn gắn chặt với các công ty bảo hiểm truyền thống, dựa vào họ để mở rộng danh mục sản phẩm.

Về hành lang pháp lý, trong khi Luật Kinh doanh bảo hiểm 2022 và Thông tư số 67/2023 đưa ra các hướng dẫn cơ bản cho hoạt động kinh doanh bảo hiểm trực tuyến, nhưng các công ty Insurtech nói riêng và công nghệ tài chính nói chung vẫn đang chờ đợi một khung pháp lý vững chắc hơn cho fintech, để tạo ra một không gian an toàn cho các doanh nghiệp đổi mới và tạo điều kiện đối thoại mang tính xây dựng giữa các doanh nghiệp, các cơ quan chính phủ và thị trường.

XU HƯỚNG CHÍNH TRONG 3 NĂM TỚI

Theo các chuyên gia, trong 3 năm tới, trong bối cảnh khung pháp lý chưa hoàn thiện, các công ty Insurtech tại Việt Nam sẽ tiếp tục đóng vai trò là “cánh tay nối dài” của bảo hiểm truyền thống; ưu tiên các mô hình dịch vụ bổ sung và hỗ trợ hoạt động của các công ty bảo hiểm truyền thống.

Thứ nhất, Insurtech đóng vai trò là nhà phân phối của các công ty bảo hiểm truyền thống. Thị trường đã chứng kiến sự hợp tác giữa INSO và AAA, Boltech và PTI, VIFO và BSH.

Nội dung đầy đủ của bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 10-2024 phát hành ngày 04-03-2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam