Xu thế dòng tiền: Rũ hàng, thị trường có cơ hội vượt đỉnh?

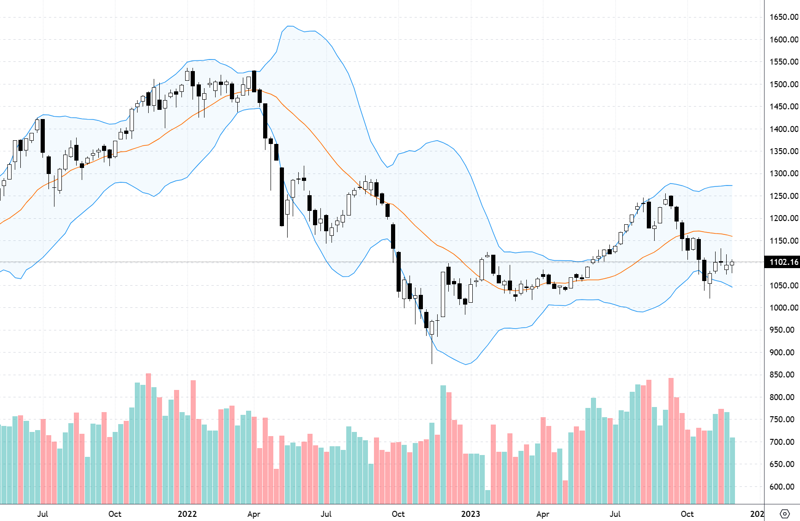

VN-Index tăng khá mạnh 2% trong tuần qua và quay lại sát đỉnh cao tháng 11. Điểm nhấn đáng chú ý là phiên bán tháo và bắt đáy dữ dội hôm 7/12 đẩy thanh khoản lên rất cao. Điều này phản ánh sự xung đột mạnh mẽ trong cung cầu quanh ngưỡng kháng cự ngắn hạn...

VN-Index tăng khá mạnh 2% trong tuần qua và quay lại sát đỉnh cao tháng 11. Điểm nhấn đáng chú ý là phiên bán tháo và bắt đáy dữ dội hôm 7/12 đẩy thanh khoản lên rất cao. Điều này phản ánh sự xung đột mạnh mẽ trong cung cầu quanh ngưỡng kháng cự ngắn hạn.

Các chuyên gia hầu hết tỏ ra thận trọng trước diễn biến cuối tuần khi dù có đợt xả mạnh kết thúc bằng lượng bắt đáy lớn, nhưng vẫn chưa thể khẳng định là dòng tiền lớn nhập cuộc. Phiên cuối tuần sau đó chỉ giữ được trạng thái cân bằng nhẹ và thanh khoản giảm. Thêm nữa một số nhóm cổ phiếu dẫn dắt vẫn đang chịu áp lực lớn vượt trội, do trước đó đã tăng nhiều mà vẫn chưa có giai đoạn tích lũy đủ tin cậy.

Giao dịch của khối ngoại tuần qua cũng là diễn biến đáng chú ý. Tổng giá trị bán ròng đạt trên 4.000 tỷ đồng là mức cao kỷ lục tính theo đơn vị tuần kể từ giữa tháng 1/2022. Dù vậy các chuyên gia lại nhận định khá lạc quan, khi cho rằng việc khối này bán nhiều không đến từ các rủi ro vĩ mô trong nước mà chỉ là cơ cấu lại danh mục giữa các thị trường, nhất là khi FED có triển vọng giảm lãi suất vào năm tới. Tỷ trọng giao dịch của nhà đầu tư nước ngoài trên thị trường Việt Nam đang nhỏ lại đáng kể so với dòng vốn trong nước.

Biến động mạnh trong phiên áp chót cuối tuần qua cũng hấp dẫn các giao dịch bắt đáy và các chuyên gia cũng thực hiện tăng tỷ trọng. Dù vậy quan điểm chủ đạo vẫn là giữ cân bằng danh mục. Những giao dịch bắt đáy có tỷ trọng nhỏ và mục tiêu là lướt sóng nhanh, thay vì nắm giữ.

Nguyễn Hoàng – VnEconomy

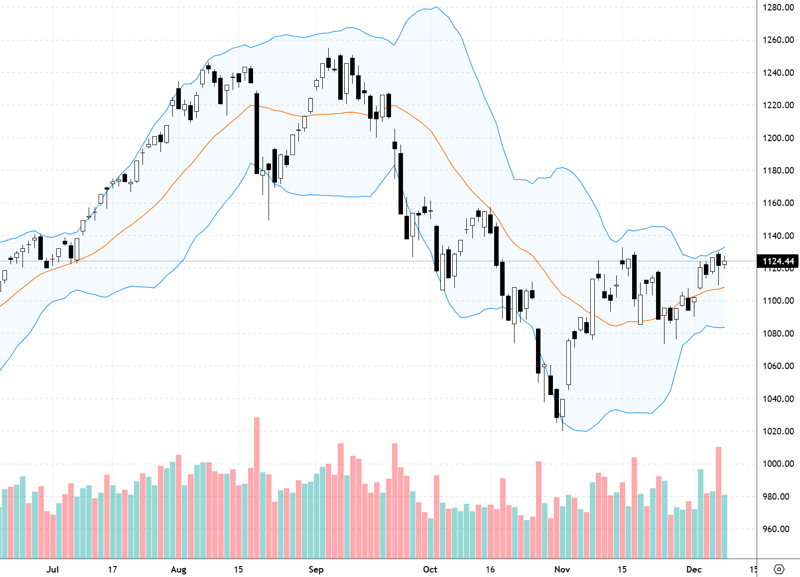

Thị trường gặp khó khăn khá nhiều trong các phiên cuối tuần khi VN-Index gặp lại đỉnh cao tháng 11. Đặc biệt xuất hiện phiên thanh khoản cao đột biến hôm 7/12 và phiên cuối tuần suy yếu với thanh khoản thấp. Đó có phải là tín hiệu xấu của việc thiếu tin tưởng khả năng đột phá hay không, khi nhà đầu tư bán nhiều như vậy? Anh chị đánh giá cơ hội vượt đỉnh như thế nào?

Tôi cho rằng cơ hội vượt đỉnh vẫn có khả năng xảy ra trong 1 - 2 tuần tới khi xuất hiện các phiên giao dịch lớn gần đây đi kèm với diễn biến tăng giá của nhóm cổ phiếu cơ bản thép, hóa chất…

Ông Lê Đức Khánh

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Theo tôi phiên ngày 7/12 mặc dù cuối phiên thị trường tạo nhịp hồi nhưng đang tạo gần giống nến “Hanging Man” nhất là với thanh khoản ngày lớn đột biến cao nhất nhịp hồi này nên đây là một phiên cảnh báo nhà đầu tư cần thận trọng theo dõi sát cổ phiếu nắm giữ.

Hiện thị trường đang gặp kháng cự quanh vùng đỉnh cũ tháng 11 và cũng sát vùng fibo 0.5 kèm theo hiện tại 2 dòng khỏe dẫn sóng nhịp sóng hồi này là Chứng khoán và Bất động sản đang thể hiện sự suy yếu. Từ những yếu tố trên tôi thấy giai đoạn này nhà đầu tư cần thận trọng hơn và đợi diễn biến tuần sau nếu vẫn không thể vượt đỉnh tháng 11 và có thêm cây nến bán mạnh thì chúng ta cần quản trị rủi ro thật chặt.

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Mặc dù thị trường đã phải trải qua một phiên giảm điểm trong tuần vừa qua với thanh khoản cao kỷ lục trong 3 tháng gần nhất, tôi đánh giá rằng trạng thái thị trường đang nghiêng về chiều hướng có phần tích cực hơn khi phe mua đang thể hiện sự chủ động nhập cuộc bất kì thời điểm chỉ số điều chỉnh về vùng hỗ trợ. VN-Index trong 3 phiên gần nhất đều đóng cửa trên ngưỡng MA200 ngày, trong đó có 1 phiên phe bán áp đảo ngay từ đầu phiên giao dịch nhưng sau đó có dòng tiền nâng đỡ lớn nhập cuộc đẩy giá hồi phục tích cực.

Theo tôi áp lực bán đột biến nhiều khả năng mang yếu tố chốt lời sau các nhịp tăng ngắn hạn hơn là mang tính chất phân phối. Dòng tiền cũng cho thấy sự dịch chuyển từ nhóm cổ phiếu vốn hóa vừa và nhỏ sang nhóm cổ phiếu vốn hóa lớn từ những phiên gần đây, thể hiện tâm lý lạc quan hơn vào xu hướng sắp tới và sẵn sàng tích lũy cho các nhịp vượt đỉnh.

Tuy vậy, tôi cũng lưu ý rằng các nhóm cổ phiếu dẫn dắt nhịp hồi trong giai đoạn vừa qua như Bất động sản Khu công nghiệp, Thép, Dầu khí,… chưa có các nhịp điều chỉnh để tạo vùng nền giá tích lũy chắc chắn, và cũng đang vận động quanh vùng đỉnh ngắn hạn gần nhất, do đó rủi ro đảo chiều mạnh từ nhóm cổ phiếu trên vẫn đang được bỏ ngỏ khi chỉ số tiệm cận các ngưỡng kháng cự quan trọng 1150 (+-15).

Dựa vào các yếu tố trên, tôi vẫn nghiêng về kịch bản VN-Index nhiều khả năng sẽ vận động tích lũy quanh vùng 1.065 – 1.135 và sẽ khó có nhịp tăng mạnh đột biến vượt cản, mặc dù trạng thái thị trường đang có phần trở nên tích cực hơn.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Dưới góc nhìn kỹ thuật, tôi thấy VN-Index đang vận động ở trạng thái Sideway với biên độ hẹp từ 1.073 đến 1.132 điểm, khi chùm MA5, 20, 50 có xu hướng hội tụ quanh MA200. Do vậy, áp lực chốt lời đột ngột tăng cao khi chỉ số tiệm cận vùng đỉnh cũ tháng 11, cũng là ngưỡng kháng cự biên trên của kênh Sideway, hàm ý cơ hội để chỉ số vượt đỉnh và thoát khỏi trạng thái Sideway đã không còn nhiều.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tôi cho rằng cơ hội vượt đỉnh vẫn có khả năng xảy ra trong 1 - 2 tuần tới khi xuất hiện các phiên giao dịch lớn gần đây đi kèm với diễn biến tăng giá của nhóm cổ phiếu cơ bản thép, hóa chất… Tín hiệu nhóm VN30 tích cực hơn với khối lượng giao dịch gia tăng cũng có thể là yếu tố giúp thị trường tích cực trong 3 – 5 phiên tới.

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Sự suy yếu của thị trường trong phiên cuối tuần với thanh khoản thấp có thể là do nhiều nhà đầu tư đang chờ đợi thêm tín hiệu xác nhận trước khi quyết định mua vào. Ngoài ra, một số nhà đầu tư cũng có thể đang cân nhắc chốt lời sau khi thị trường đã tăng mạnh trong thời gian qua.

Thị trường có động thái hồi phục nhẹ sau phiên chịu áp lực bán lớn. Thanh khoản giảm so với phiên trước kèm biên độ nến thấp, cho thấy diễn biến thị trường đang chậm lại theo chiều hướng thăm dò. Nhìn chung dòng tiền vẫn còn nỗ lực nâng đỡ thị trường và duy trì nhịp hồi phục hiện tại. Thị trường vẫn có khả năng hướng đến vùng 1.130 – 1.150 điểm để thăm dò cung cầu và kiểm tra tín hiệu. Tuy nhiên, vẫn cần lưu ý vùng này sẽ tiềm ẩn áp lực cung lớn và có thể tác động không tốt đến thị trường chung. Nhà đầu tư vẫn cần quan sát và đánh giá áp lực cung tại vùng cản trong thời gian tới. Hiện tại, vẫn có thể ưu tiên nắm giữ các cổ phiếu có tín hiệu dòng tiền và nền hỗ trợ tốt. Tuy nhiên, nhìn chung vẫn nên tận dụng nhịp tăng để chốt lời ngắn hạn tại các cổ phiếu đã tăng nhanh đến vùng cản.

Theo tôi áp lực bán đột biến nhiều khả năng mang yếu tố chốt lời sau các nhịp tăng ngắn hạn hơn là mang tính chất phân phối. Dòng tiền cũng cho thấy sự dịch chuyển từ nhóm cổ phiếu vốn hóa vừa và nhỏ sang nhóm cổ phiếu vốn hóa lớn từ những phiên gần đây, thể hiện tâm lý lạc quan hơn vào xu hướng sắp tới và sẵn sàng tích lũy cho các nhịp vượt đỉnh.

Ông Nghiêm Sỹ Tiến

Nguyễn Hoàng – VnEconomy

Khối ngoại đang bán ròng trở lại rất lớn và liên tục, thậm chí lại xuất hiện phiên bán ròng ngàn tỷ đồng tuần qua. Các áp lực về tỷ giá, lạm phát, lãi suất đều đang hạ nhiệt, điều gì khiến khối ngoại rút lui khỏi thị trường, nhất là thời điểm kết thúc năm tài chính sắp tới?

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Theo số liệu thống kê, giá trị bán ròng của khối ngoại trên HSX lũy kế từ đầu năm 2023 đã lên hơn 19 nghìn tỷ đồng, và chỉ trong tuần giao dịch vừa qua, khối ngoại đã bán ròng gần 4 nghìn tỷ. Việc gia tăng giá trị bán ròng vào tuần gần hết năm tài chính, cho thấy quá trình bán ròng của khối ngoại có thể đã nằm trong lộ trình định trước và việc đẩy mạnh bán trong tuần qua có thể là một biểu hiện cho thấy quyết tâm rút vốn trước khi kết thúc năm tài chính.

Theo tôi diễn biến của khối ngoại hiện tại có thể không phải do chịu áp lực từ vĩ mô của Việt Nam, vì các yếu tố tỷ giá, lạm phát và lãi suất của chúng ta vẫn khá ổn định. Lý do có thể tới từ sự dịch chuyển dòng vốn nhằm đón đầu cơ hội ở những thị trường lớn khi dự báo chu kỳ hạ lãi suất của FED có thể sẽ bắt đầu từ năm sau. Bên cạnh đó, tính thời điểm cuối năm có thể cũng là nguyên nhân khiến cho nguồn vốn ngoại mới thận trọng hơn với quyết tâm mở vị thế mua mới và từ đó khiến cho chênh lệch mua bán của khối này thêm rộng hơn.

Nhìn từ góc độ như vậy, Tôi cho rằng diễn biến bán ròng từ khối ngoại có thể còn tiếp diễn trong những tuần cuối năm 2023.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tôi thấy khối ngoại bán ròng cũng không phải là câu chuyện lạ. Đây là quá trình cơ cấu danh mục đầu tư các quỹ cũng như việc phân bổ dòng tiền ở các thị trường mới nổi cũng thay đổi. Khối nội đang “cân” khối ngoại khi giá trị giao dịch của khối nội đang có tín hiệu cải thiện hơn. Tất nhiên, áp lực tỷ giá, lạm phát, lãi suất hạ nhiệt đều là những nguyên nhân khiến khối ngoại bán ròng giai đoạn vừa qua.

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Diễn biến bán ròng của khối ngoại cũng không phải là quá bất ngờ khi xu hướng trên đã bắt đầu từ tháng 4/2023, và cho đến thời điểm hiện tại lũy kế bán ròng của khối ngoại đã hơn 15 nghìn tỷ đồng. Nếu như trong giai đoạn quý 2-3/2023 động thái trên có thể được giải thích bởi việc thực hiện hóa lợi nhuận sau các nhịp hồi mạnh trước đó của VN-Index, dòng vốn dịch chuyển sang các thị trường tiềm năng hơn như Ấn Độ, hay do áp lực tỷ giá và tình hình vĩ mô kém khả quan, thì thời điểm hiện tại giá trị bán ròng gia tăng có thể đến từ hoạt động tất toán và cơ cấu lại danh mục trong giai đoạn cuối năm.

Tuy vậy, áp lực bán từ khối ngoại cũng không quá đáng lo ngại do tỷ trọng giao dịch của nhóm nhà đầu tư này chỉ chiếm khoảng 10% trên thị trường, còn lại là chủ yếu từ nhà đầu tư cá nhân.

Theo tôi diễn biến của khối ngoại hiện tại có thể không phải do chịu áp lực từ vĩ mô của Việt Nam, vì các yếu tố tỷ giá, lạm phát và lãi suất của chúng ta vẫn khá ổn định. Lý do có thể tới từ sự dịch chuyển dòng vốn nhằm đón đầu cơ hội ở những thị trường lớn khi dự báo chu kỳ hạ lãi suất của FED có thể sẽ bắt đầu từ năm sau.

Ông Nguyễn Văn Sơn

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Hiện tình hình rủi ro toàn cầu gia tăng: Việc sử dụng đồng Nhân dân tệ trong tài chính thương mại đã tăng gấp ba lần trong ba năm qua và đang gia tăng. Đồng Nhân dân tệ hiện đã vượt qua đồng Euro trong thanh toán thương mại và sẽ tiếp tục vượt qua đồng Euro cho đến năm 2024; Các khoản thanh toán nợ liên bang của Mỹ đang ở mức cao kỷ lục; Lãi suất tăng ở Nhật Bản không ngăn được đồng Yên suy yếu…

Ở giai đoạn cuối năm, một số nhà đầu tư nước ngoài đang tái cơ cấu danh mục đầu tư của mình. Và có thể, Khối ngoại đang chờ đợi thêm tín hiệu xác nhận trước khi mua vào.

Tuy nhiên, cũng cần lưu ý rằng, giao dịch khối ngoại chỉ chiếm chưa tới 10% giá trị giao dịch trên thị trường chứng khoán Việt Nam, nên việc họ bán ròng không có nghĩa là thị trường sẽ giảm điểm mạnh.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Tôi thấy nguyên nhân có thể là do hiện Việt Nam vẫn đang duy trì mức lãi suất thấp trong khi Mỹ vẫn đang duy trì mức lãi suất cao; dòng tiền thường có xu hướng chảy từ nơi có lãi suất thấp sang nơi lãi suất cao. Ngoài ra nhịp hồi phục vừa rồi của VN-Index nhiều cổ phiếu hồi phục rất mạnh thậm chí lên lại vùng đỉnh cũ hồi tháng 9/2023 nên việc thực hiện hóa lợi nhuận tôi nghĩ cũng là một phần lý do; kèm theo đó một số cổ phiếu vẫn chịu tác động từ thông tin xấu và khối ngoại bán ròng mạnh liên tục.

Nguyễn Hoàng – VnEconomy

Thị trường chứng khoán Mỹ cũng đang quay lại đỉnh cao tháng 7/2023. Giữa tuần tới FED cũng sẽ họp quyết định lãi suất. Theo anh chị các yếu tố ngoại biên có thể là chất xúc tác tích cực cho thị trường trong nước?

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Về cuộc họp của FED diễn ra vào tuần tới, dự kiến sẽ không có quá nhiều bất ngờ khi thị trường hầu hết đều kỳ vọng FED sẽ tiếp tục duy trì mức lãi suất như hiện tại và nhiều khả năng sẽ bắt đầu hạ lãi suất từ tháng 5/2024 (theo CME Group). Kịch bản cho một cuộc “hạ cánh mềm” ngày càng được củng cố khi báo cáo việc làm tháng 11 của Mỹ cho thấy mức cân bằng cung-cầu lao động đã khả quan hơn mà không dẫn tới tỷ lệ thất nghiệp tăng. Ngoài ra, các cuộc khảo sát cũng cho thấy kỳ vọng lạm phát giảm xuống và niềm tin của người tiêu dùng tháng đã trở nên tích cực hơn trong tháng 12 với chỉ số tâm lý tiêu dùng của Đại học Michigan tăng hơn 8 điểm lên 69.4, mức cao nhất kể từ tháng 7/2023.

Với các triển vọng lạc quan về tình hình vĩ mô và diễn biến lạm phát của thị trường Mỹ, điều này sẽ mở ra cơ hội tăng trưởng trở lại của dòng vốn đầu tư vào thị trường Việt Nam cũng như lĩnh vực xuất nhập khẩu.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Tôi thấy Việt Nam rất nhiều lần có lối đi riêng so với thị trường chứng khoán Mỹ cũng như chúng ta có độ trễ pha so với họ (Lãi suất Mỹ đang neo cao trong khi Lãi suất Việt Nam đang thấp) nên tôi nghĩ yếu tố ngoại biên sẽ tác động không lớn trong ngắn hạn. Cuối tuần ra các thông tin tích cực: FITCH nâng xếp hạng tín nhiệm Việt Nam, Tạo xung lực mới phát triển quan hệ Việt Nam-Belarus trên tất cả các lĩnh vực. Nếu tuần tới thị trường không thể tạo xung lực bứt phá được thì chúng ta cần thận trọng.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Phiên giao dịch cuối tuần chỉ số DJ cũng như nhiều chỉ số chứng khoán nhiều khu vực và trên thế giới đều phản ứng tốt: Sắc xanh lan tỏa trên toàn cầu với kỳ vọng chính sách tiền tệ sẽ nới lỏng ở giai đoạn 2024; thị trường việc làm vững mạnh; lợi nhuận của các công ty niêm yết Mỹ khả quan; lạm phát hạ nhiệt sẽ là lúc mà cuộc họp cuối năm của FED sẽ cân nhắc việc hạ lãi suất quan trọng hơn là bao nhiêu đợt từ quý 2/2024 tới.

Cần lưu ý rằng, giao dịch khối ngoại chỉ chiếm chưa tới 10% giá trị giao dịch trên thị trường chứng khoán Việt Nam, nên việc họ bán ròng không có nghĩa là thị trường sẽ giảm điểm mạnh.

Bà Hồ Nguyễn Thuỷ Tiên

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Theo tôi, yếu tố ngoại biên như diễn biến tích cực từ thị trường chứng khoán Mỹ hay diễn biến từ cuộc họp sắp tới của Fed với dự báo giữ nguyên lãi suất ở mức hiện tại, có thể đã suy giảm sức ảnh hưởng theo hướng tích cực tới thị trường chứng khoán trong nước, khi các diễn biến trên không còn tính mới và cũng đã được thị trường phản ứng theo dự báo.

Những tuần cuối năm 2023, diễn biến của thị trường chứng khoán trong nước sẽ phụ thuộc nhiều vào dòng tiền chung, và đặc biệt là dòng tiền của khối nhà đầu tư cá nhân, các yếu tố ngoại biên nếu xảy ra như dự báo thì cũng chỉ còn sức ảnh hưởng tâm lý.

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Thị trường chứng khoán Mỹ đang có xu hướng phục hồi trở lại, sau khi giảm điểm mạnh trong tháng 8, 9, 10. Điều này có thể tạo ra tâm lý tích cực cho các nhà đầu tư trên toàn cầu, bao gồm cả nhà đầu tư Việt Nam.

Fed có thể cắt giảm lãi suất sớm nhất là trong quý đầu tiên của năm 2024, Thị trường cũng đang đặt cược rằng các ngân hàng trung ương sẽ sớm bắt đầu nới lỏng chính sách. Nhiều trader dự báo rằng Fed sẽ giảm lãi suất 25 điểm cơ bản sớm nhất là vào tháng 3/2024, theo dữ liệu từ CME FedWatch. Mặt khác, các chiến lược gia tại ING bày tỏ quan điểm Fed sẽ cắt giảm lãi suất 6 lần vào năm tới, trong khi Barclays dự kiến sẽ cắt giảm 4 lần. Việc FED không tăng lãi suất sẽ giúp giảm bớt áp lực lạm phát đối với Việt Nam. Điều này sẽ giúp hỗ trợ cho tăng trưởng kinh tế Việt Nam, từ đó tạo nền tảng tích cực cho thị trường chứng khoán.

Xung đột Nga - Ukraine đang là một trong những yếu tố gây ra nhiều bất ổn cho nền kinh tế toàn cầu. Tuy nhiên, nếu tình hình chiến tranh hạ nhiệt, thì giá dầu thô và các nguyên vật liệu khác có thể giảm xuống. Điều này sẽ giúp giảm bớt chi phí sản xuất cho các doanh nghiệp Việt Nam, từ đó hỗ trợ cho tăng trưởng lợi nhuận của các doanh nghiệp, từ đó hỗ trợ tích cực cho thị trường chứng khoán.

Nguyễn Hoàng – VnEconomy

Nhịp bán tháo và sụt giảm mạnh bất ngờ trong phiên ngày 7/12 đã lôi kéo dòng tiền bắt đáy vào tạo thanh khoản rất cao. Đó có phải là tín hiệu của dòng tiền lớn nhập cuộc? Anh chị có tham gia bắt đáy hôm đó, tỷ trọng cổ phiếu đã tăng lên bao nhiêu?

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Trong phiên khi thị trường có những đợt bán tháo mạnh xuống dẫn đến cung giá trên bị thiếu hụt và chỉ với lực cầu nhỏ thị trường nảy hồi lại nhanh chóng là chuyện khá bình thường và khi thị trường hồi phục nhanh sẽ kích thích lực mua fomo nhất định. Xem trong ngày thì nhịp giảm thanh khoản lớn hơn nhịp hồi phục nhiều nên theo tôi chưa phải là tín hiệu dòng tiền lớn nhập cuộc. Phiên đó tôi có mua các cổ phiếu đang nắm giữ với tỷ trọng nhỏ nhưng mục đích chỉ là mua bán lướt. Tỷ trọng hiện tại tôi đang là nắm giữ cổ phiếu bằng tiền mặt và chưa dùng margin.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Tôi vẫn giữ nhận định, VN-Index chưa thoát khỏi kênh Sideway với biên độ hẹp. Phiên sụt giảm mạnh 7/12 với khối lượng lớn khi chỉ số tiệm cận vùng kháng cự biên trên hàm ý đó là một đợt chốt lời lớn.

Mặc dù chỉ số tạo được nến rút chân nhưng cũng chỉ dừng ở tín hiệu bớt tiêu cực chứ chưa hẳn là tích cực, và cũng chưa thể xác định được liệu có phải là dòng tiền lớn nhập cuộc hay không, khi mà khối ngoại vẫn đẩy mạnh bán ròng rất lớn, và bên mua vẫn chủ yếu là nhà đầu tư cá nhân trong nước.

Dưới góc nhìn như vậy, tôi đã không tham gia bắt đấy hôm đó, và tỷ trọng vẫn chỉ giữ ở mức cân bằng, với ưu tiên nắm giữ các cổ phiếu mục tiêu có cơ bản tốt, dự báo kết quả lợi nhuận quý 4 tăng trưởng và triển vọng năm 2024 khả quan.

Xem trong ngày 7/12 thì nhịp giảm thanh khoản lớn hơn nhịp hồi phục nhiều nên theo tôi chưa phải là tín hiệu dòng tiền lớn nhập cuộc. Phiên đó tôi có mua các cổ phiếu đang nắm giữ với tỷ trọng nhỏ nhưng mục đích chỉ là mua bán lướt.

Ông Nguyễn Việt Quang

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Hiện tại tôi cho rằng chưa có quá nhiều dữ kiện để khẳng định dòng tiền lớn đã nhập cuộc. Tuy nhiên, trạng thái của thị trường ngày hôm đó cũng cho thấy dòng tiền tiềm năng luôn sẵn sàng chủ động giải ngân mạnh khi chỉ số và các nhóm cổ phiếu có các mức điều chỉnh thích hợp. Phiên giao dịch ngày 7/12 đã thể hiện được sự quyết đoán đó của phe mua khi chỉ số lùi sát xuống ngưỡng hỗ trợ gần 1105, tương ứng đường MA20 và MA50 ngày, trong đó tôi đã tận dụng nhịp này đã gia tăng tỷ trọng cổ phiếu lên khoảng 50% so với mức 20% của tuần trước đó.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Chiến lược giao dịch ngắn hạn hiện nay cũng khá hiệu quả đối với các nhà đầu tư có kinh nghiệm. Tôi cũng ưa thích chiến lược này và có tham gia mua vào. Ngoài ra việc mua gom cổ phiếu triển vọng vẫn được thực hiện. Tôi lạc quan về triển vọng thị trường cuối năm và tỷ trọng cổ phiếu đang ở mức cao.

Bà Hồ Nguyễn Thuỷ Tiên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Nhịp bán tháo và sụt giảm mạnh bất ngờ trong phiên ngày 7/12 có thể là do một số nguyên nhân sau: i) Tâm lý của nhà đầu tư: Nhà đầu tư có xu hướng mua bán chốt lời nhanh, biên độ nhỏ. Tâm lý lo ngại về ngưỡng cản trong ngắn hạn quanh 112x, khiến thị trường sideway quanh vùng này; ii) Khối ngoại bán ròng mạnh: Khối ngoại đã bán ròng hơn 1.000 tỷ đồng trong phiên ngày 7/12.

Thanh khoản rất cao trong phiên ngày 7/12 là do có sự tham gia của cả dòng tiền bán tháo và dòng tiền bắt đáy. Dòng tiền bán tháo đã đẩy thị trường xuống sâu, có thời điểm VN-Index về 1109.51, tạo ra cơ hội cho dòng tiền bắt đáy mua vào, đẩy chỉ số lên trở lại sát ngưỡng 112x.

Tôi thường đặt ra vùng giá mua phù hợp cho một cổ phiếu nhất định. Những phiên thị trường giảm mạnh, thường tôi sẽ khớp lệnh mua. Tỷ trọng cổ phiếu hiện tại của tôi là trên 70%.