Áp lực lợi nhuận và nợ xấu tiếp tục đè nặng ngân hàng

Lũy kế cả năm 2023, lợi nhuận sau thuế của 27 ngân hàng niêm yết đạt hơn 198.446 tỷ đồng. Trong quý 4/2023 tín dụng bứt tốc, lợi nhuận các ngân hàng phục hồi mạnh mẽ, tỷ lệ nợ xấu giảm so với quý liền trước. Tuy nhiên, năm 2024, trong bối cảnh đầu tư tư nhân, sức mua chưa có dấu hiệu phục hồi rõ ràng đang trở thành mối lo đối với mục tiêu lợi nhuận, kiểm soát nợ xấu ở các ngân hàng....

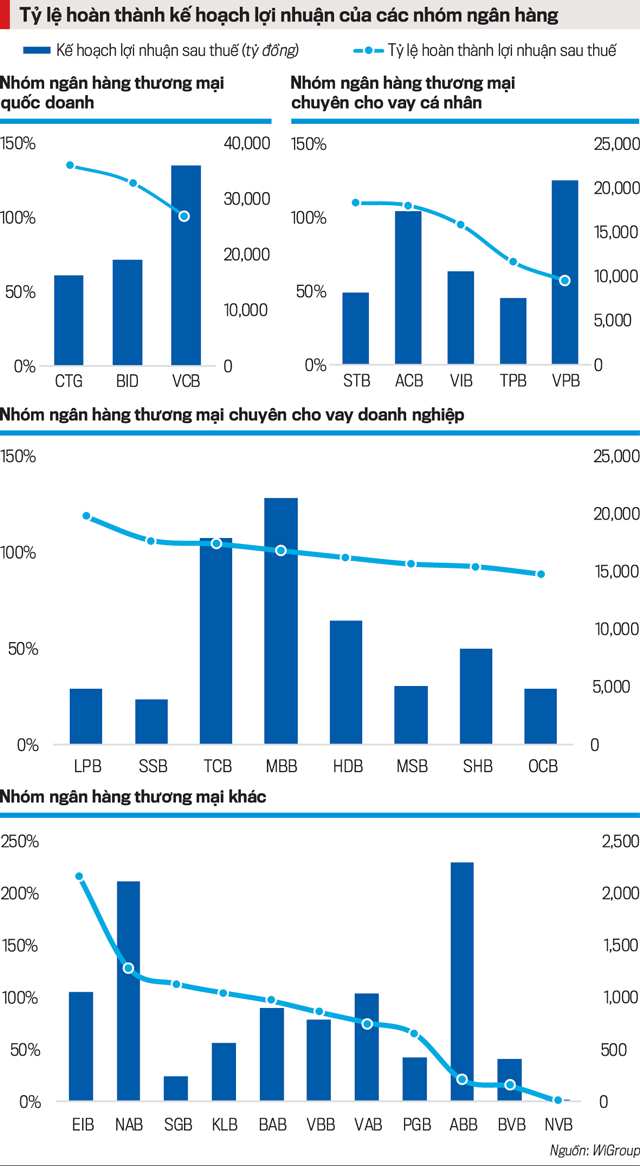

Căn cứ trên tiêu chí tổng tài sản, có thể chia 27 ngân hàng niêm yết thành bốn nhóm. Nhóm 1 là các ngân hàng có quy mô tổng tài sản từ 1 triệu tỷ đồng trở lên, bao gồm các ngân hàng thương mại cổ phần Nhà nước như BIDV, Vietcombank, Vietinbank.

TỶ LỆ NỢ XẤU GIẢM Ở TẤT CẢ CÁC NHÓM NGÂN HÀNG

Nhóm 2 là các ngân hàng có tỷ lệ cho vay chủ đạo đối với khách hàng tổ chức, có quy mô tổng tài sản dưới 1 triệu tỷ đồng và trên 200 ngàn tỷ đồng, bao gồm MB, Techcombank, SHB, HDBank, LPBank, MSB, OCB, SeABank.

Cũng có quy mô tổng tài sản như trên nhưng nhóm 3 là các ngân hàng chuyên cho vay cá nhân gồm ACB, VPBank, Sacombank, VIB, TPBank.

Nhóm 4 là các ngân hàng có quy mô tổng tài sản dưới 200 nghìn tỷ đồng (nhóm ngân hàng khác), gồm NamABank, PGBank, ABBank, VietABank, EximBank, SaigonBank, BVBank, Bắc Á Bank, NCB, VietBank, KienlongBank.

Theo báo cáo tài chính của các ngân hàng, sau những quý sụt giảm, lợi nhuận ngành ngân hàng trong quý 4 đã phục hồi mạnh mẽ với mức tăng trưởng 25% so với cùng kỳ năm trước. Đồng thời, mức tăng trưởng lợi nhuận cũng cao hơn nếu so sánh với các quý khác trong năm. Riêng quý 4/2023, lợi nhuận sau thuế của 27 ngân hàng niêm yết là gần 48.000 tỷ đồng. Lũy kế cả năm 2023, lợi nhuận sau thuế toàn ngành đạt hơn 198.446 tỷ đồng. Trước đó, thị trường không mấy lạc quan về bức tranh lợi nhuận của ngành ngân hàng trong năm 2023 do những áp lực lớn từ nợ xấu.

Một điểm sáng trong kết quả kinh doanh quý 4/2023 của ngành ngân hàng là sự tăng trưởng ấn tượng từ dịch vụ, khi mảng này tăng trưởng 24,75% so với quý trước đó. Lãi hoạt động đầu tư trái phiếu tăng mạnh so với cùng kỳ khi nhiều ngân hàng đón đầu xu hướng giảm lãi suất, đã đóng góp vào tăng trưởng lợi nhuận chung.

Tuy nhiên, mức độ hoàn thành kế hoạch lợi nhuận chênh lệch giữa các nhóm. Nhóm ngân hàng thương mại cổ phần nhà nước đều hoàn thành mức lợi nhuận theo kế hoạch. Trong đó, Vietinbank và BIDV đạt mức lợi nhuận cao hơn khoảng 20% so với mục tiêu. Các ngân hàng trong nhóm chuyên cho vay doanh nghiệp, tổ chức hầu hết hoàn thành trên 90% mục tiêu lợi nhuận.

Trái lại, khối ngân hàng cho vay cá nhân hầu như chưa thể đạt được lợi nhuận theo kế hoạch (ngoại trừ Sacombank), trong đó, TPBank và VPBank chỉ hoàn thành được hơn một nửa mức lợi nhuận mục tiêu. Nhóm ngân hàng thương mại khác có sự phân hóa về tỷ lệ hoàn thành kế hoạch lợi nhuận. Eximbank đạt mức lợi nhuận gấp đôi so với mục tiêu, trong khi NCB ghi nhận mức lỗ trong năm.

Như đã đề cập ở trên, tỷ lệ nợ xấu (NPL) toàn ngành sụt giảm từ mức 2,24% cuối quý 3 xuống 1,93% trong quý 4/2023, khiến bức tranh lợi nhuận ngành ngân hàng bớt ảm đạm.

Tỷ lệ nợ xấu giảm ở tất cả các nhóm ngân hàng nhưng nhóm chuyên cho vay doanh nghiệp có mức giảm nợ xấu lớn nhất, từ mức 2,32% xuống còn 1,87%. Nhóm này chủ yếu giải ngân cho các nhóm doanh nghiệp lớn, đặc biệt là lĩnh vực bất động sản. Đối với các nhóm ngân hàng còn lại, mức giảm tỷ lệ nợ xấu chủ yếu là do việc tăng giá trị tuyệt đối dư nợ.

Sự thay đổi của tỷ lệ nợ xấu phân hóa giữa các nhóm ngân hàng. Tỷ lệ nợ xấu giảm ổn định ở nhóm ngân hàng thương mại cổ phần nhà nước (Vietcombank, BIDV, Vietinbank), trong đó, Vietcombank vẫn là ngân hàng có tỷ lệ nợ xấu thấp nhất, với mức 0,98%.

Đối với nhóm ngân hàng thương mại chuyên cho vay doanh nghiệp, tỷ lệ nợ xấu sụt giảm nhiều nhất ở LPBank (từ mức 2,79% về 1,34%). Các ngân hàng khác trong nhóm cũng cho thấy mức tỷ lệ nợ xấu vẫn tiếp tục giảm trong quý 4.

Xu hướng tương tự cũng diễn ra khi nợ xấu đều giảm nhẹ ở các ngân hàng chuyên cho vay cá nhân, trừ Sacombank có tỷ lệ nợ xấu tăng nhẹ. Đối với nhóm các ngân hàng khác, xu hướng cải thiện tỷ lệ nợ xấu không rõ ràng.

Mặc dù nợ xấu chưa phả hơi nóng vào ban điều hành các ngân hàng, nhưng nhiều lãnh đạo ngân hàng thương mại tỏ ra không lạc quan với việc kiểm soát nợ xấu và triển vọng kinh doanh năm 2024 do khả năng hấp thụ vốn của nền kinh tế còn yếu; chưa kể, việc tiếp tục giãn cơ chế phân loại nợ theo Thông tư 02/2023/TT-NHNN chỉ là tạm thời đẩy rủi ro về tương lai.

RỦI RO VẪN Ở MỨC CAO

Tại hội nghị chuyên ngành về thúc đẩy tín dụng do Ngân hàng Nhà nước tổ chức ngày 20/2/2024 tại Hà Nội, ông Nguyễn Đức Vinh, Tổng giám đốc VPBank, cho biết hoạt động thu hồi nợ hiện nay rất khó khăn, nhiều cán bộ thu hồi nợ của ngân hàng này bỏ việc, kết quả thu hồi nợ giảm mạnh.

“Tại Fe Credit, hoạt động thu hồi nợ giảm tới 50%. Tôi đề nghị, cần tiếp tục có các giải pháp tháo gỡ đối với hoạt động tài chính tiêu dùng, ngăn chặn và đẩy lùi các hình thức tín dụng đen; cùng với đó, cần có các giải pháp để hỗ trợ các tổ chức tín dụng trong hoạt động thu hồi nợ”, Tổng giám đốc VPBank nói.

Ông Vinh cũng lấy làm tiếc khi các quy định tại Nghị quyết 42/2017/QH14 về thu giữ tài sản bảo đảm không được thể chế hóa bằng các quy định pháp luật tại Luật Các tổ chức tín dụng (sửa đổi) lần này. Điều này sẽ ảnh hưởng đến việc xử lý tài sản bảo đảm cho các khoản nợ, đặc biệt liên quan đến nhà đất và dư nợ của các doanh nghiệp.

Để giảm áp lực nợ xấu, ông Phạm Toàn Vượng, Tổng giám đốc Agribank, kiến nghị Ngân hàng Nhà nước kéo dài thời hạn của Thông tư 02/2023/TT-NHNN. Theo đó, cho phép tổ chức tín dụng được cơ cấu nợ, giữ nguyên nhóm nợ đối với dư nợ gốc phát sinh trong năm 2023, đồng thời kéo dài thời gian cơ cấu đến ngày 31/12/2024 thay vì ngày 30/6/2024 như hiện nay. Trên cơ sở đó, đề nghị phân bổ trích lập dự phòng bổ sung trong 3 năm, tối đa đến ngày 31/12/2025 trích đủ 100%; với các khoản nợ được cơ cấu nợ giữ nguyên nhóm nợ, cho phép tổ chức tín dụng không phải áp dụng nguyên tắc điều chỉnh nhóm nợ theo Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC) ngay trong kỳ phân loại nợ (không phải chờ đến kỳ điều chỉnh nhóm nợ theo CIC tiếp theo).

Nhiều lãnh đạo ngân hàng khác cũng bày tỏ nhất trí với kiến nghị này của ông Phạm Toàn Vượng.

Theo ông Đỗ Thanh Sơn, Phó Tổng Giám đốc phụ trách Ban Điều hành Vietinbank, sự ổn định và phát triển trong hoạt động sản xuất kinh doanh của các doanh nghiệp là điều kiện tiên quyết để thúc đẩy tăng trưởng tín dụng; đồng thời đảm bảo an toàn hoạt động của hệ thống tổ chức tín dụng cũng như toàn nền kinh tế. Do đó, ông Sơn kiến nghị Chính phủ chỉ đạo các bộ, ngành, địa phương thực hiện ba nhóm giải pháp...

Nội dung đầy đủ của bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 09-2024 phát hành ngày 26-02-2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam