Cập nhật mới nhất từ Ngân hàng Nhà nước, tính đến hết tháng 8/2017, tổng quy mô vốn điều lệ toàn hệ thống các tổ chức tín dụng đã tăng 3,45% so với cuối 2016, khả quan hơn mức tăng 2,46% cùng kỳ năm trước.

Trong đó, khối ngân hàng thương mại cổ phần tư nhân tăng được 2,87%, gấp đôi cùng kỳ năm ngoái (1,43%).

Năm nay, thị trường chứng khoán sôi động, với loạt kế hoạch phát hành cổ phần của nhiều ngân hàng thương mại vừa qua, tốc độ tăng vốn toàn hệ thống chốt năm chắc chắn sẽ cải thiện rõ so với nhiều năm trước.

Không của riêng ngân hàng

Sáng 14/12, Ngân hàng Bưu điện Liên Việt (LienVietPostBank) phối hợp với Đại học Kinh tế Quốc dân tổ chức hội thảo về áp dụng Basel 2 trong hệ thống các ngân hàng thương mại Việt Nam. Hội thảo trở nên thời sự, khi tuần qua bất ngờ có thành viên tuyên bố đã áp dụng được.

Với đại chúng, có thể Basel 2 được nhìn nhận chung là khung chuẩn mực quốc tế cao hơn mà các ngân hàng Việt Nam hướng tới áp dụng; nó quá chuyên môn, chuyên ngành và như chỉ của riêng các nhà băng tự lo liệu.

Song, không quá khi đánh giá nó có tác động lớn tới nền kinh tế, cụ thể qua tín dụng và lãi suất.

Có ba yêu cầu lớn khi triển khai Basel 2: về tỷ lệ an toàn vốn (CAR); quy trình kiểm tra, giám sát; kỷ luật thị trường, công bố thông tin, minh bạch.

Trong đó, yêu cầu về CAR đánh mạnh vào túi tiền của các ngân hàng, lan rộng đến nền kinh tế khi họ là trung gian tài chính, lại gắn với đặc thù nền kinh tế dựa nhiều vào đòn bẩy tín dụng như Việt Nam.

Ngân hàng sử dụng vốn nhiều, mở rộng tài sản nhanh và lớn thì có điều kiện gia tăng túi tiền lợi nhuận, xét về số lượng. Nền kinh tế theo đó cũng được kích thích vốn nhiều hơn, qua tín dụng. Nhưng tỷ lệ nghịch, CAR sẽ giảm thấp đi.

Ngược lại, để CAR cao, ngân hàng phải sử dụng vốn bớt đi, tài sản co lại hoặc dịch chuyển sang các lĩnh vực có hệ số rủi ro thấp, tín dụng hạn chế đi, cả lợi nhuận ngân hàng và nguồn vốn cho nền kinh tế bị ảnh hưởng. Tín dụng - lượng giảm đi, túi tiền ngân hàng muốn đảm bảo có thể phải tăng lãi suất cho vay để bù chất, một chi phí cốt lõi của nền kinh tế tăng lên.

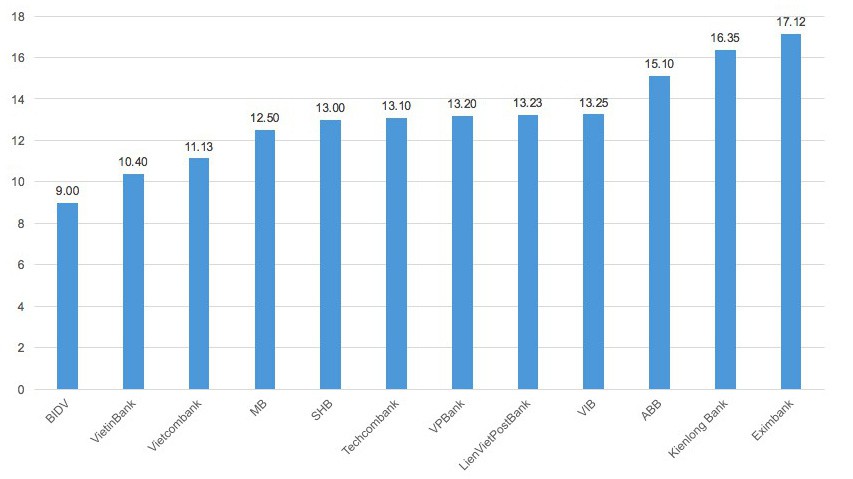

Theo tính toán ông Phan Hữu Việt (Cơ quan thanh tra giám sát Ngân hàng Nhà nước) đưa ra tại hội thảo trên, CAR của các ngân hàng Việt Nam tính theo tiêu chuẩn Basel sẽ giảm khoảng 25-30% so với cách tính hiện hành (theo Thông tư 36).

Ví dụ, ngân hàng đang có tỷ lệ CAR 10%, áp dụng Basel 2 sẽ chỉ còn khoảng 7,5-8%, nguy cơ không đảm bảo tiêu chuẩn và trước mắt phải hạn chế cho vay hoặc cơ cấu lại tài sản.

Việt Nam hiện có nhiều ngân hàng nằm trong ví dụ trên, đặc biệt ở nhóm "big 4" (Agribank, Vietcombank, BIDV và VietinBank, do hạn chế tăng vốn từ nguồn ngân sách), nên hạn chế dòng chảy tín dụng sẽ rất lớn nếu áp dụng ngay. Mà sau dòng chảy tín dụng, nổi bật thời gian qua là áp lực tăng trưởng kinh tế.

Tất nhiên, có các giải pháp. Trước hết, nếu áp Basel 2, để đảm bảo CAR, ngân hàng cho vay ít đi, tỷ lệ sử dụng vốn thấp đi, thay vì tăng lãi suất cho vay để cải thiện lợi nhuận thì ngân hàng buộc phải sử dụng vốn hiệu quả hơn nữa, tiết giảm các chi phí hơn nữa.

Hoặc/và mặt khác, hướng ưu tiên và chiến lược, bền vững, cũng như để đáp ứng nhu cầu tín dụng cho nền kinh tế, là các ngân hàng phải tăng được vốn, nâng cao vốn tự có thêm nữa.

Đệm mỏng, ngã đau

Còn với ngân hàng, CAR là gì mà có ảnh hưởng và áp lực ghê gớm vậy?

Tại hội thảo trên, bà Nguyễn Thị Thanh Sơn, Phó tổng giám đốc LienVietPostBank nói hình ảnh: với ngân hàng, CAR là tấm đệm, nếu mỏng khi bị ngã sẽ đau, nhưng nếu dày quá lại dẫn tới hiệu quả sử dụng vốn bị hạn chế. Theo đó, các ngân hàng thường hướng đến một tỷ lệ tối ưu.

Đệm mỏng, ngã đau. Thực tế giai đoạn 2011-2015, hệ thống ngân hàng Việt Nam đã bộc lộ rủi ro, nhiều trường hợp phải trả giá đắt khi bị ngã với tấm đệm quá mỏng, thậm chí cả trường hợp ngã không có đệm phòng thân vì âm vốn, để rồi Ngân hàng Nhà nước phải mua lại bắt buộc với 0 đồng.

Và cũng là một thực tế, đã chục năm đặt trọng tâm thực hiện Basel 2, đã hai năm lựa chọn 10 ngân hàng đầu tiên thí điểm, mà Việt Nam vẫn chưa đạt. Còn thế giới, nhiều quốc gia đã xong Basel 3, thậm chí Basel 4 cũng vừa được thông qua và đã có lộ trình.

Phó tổng giám đốc LienVietPostBank dẫn một kết nối rằng, quốc tế đã tiến như vậy, khi ngân hàng Việt Nam đi ra bên ngoài, người ta hỏi đã đáp ứng được mức Basel nào, hẳn sẽ có sự bối rối, mà mỗi cấp độ đáp ứng được sẽ đi cùng với những cái bắt tay chặt hay nhạt trong giá trị hợp tác.

"Rất may", từ đầu năm 2017 và triển vọng nối tiếp 2018, với vĩ mô ổn định, kinh tế phục hồi, lạm phát, lãi suất, tỷ giá… được điều hành trong vùng mục tiêu, thị trường chứng khoán Việt Nam tăng trưởng mạnh và sôi động lên, nhiều ngân hàng thương mại đã và đang nắm lấy cơ hội.

Liên tiếp các kế hoạch chào bán cổ phần, tăng vốn điều lệ của nhiều nhà băng đã diễn ra thành công; vị thế "cổ phiếu vua" một thời cùng việc thúc đẩy niêm yết trên thị trường chứng khoán đang mở ra cơ hội huy động vốn - con đường trực tiếp và bền vững nhất để cải thiện CAR.

Tất nhiên, để áp dụng Basel 2, như trên, còn phải thực hiện đồng bộ hai yêu cầu trụ cột khác nữa: về quy trình kiểm tra, giám sát; kỷ luật thị trường, công bố thông tin và minh bạch.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)