Cổ phiếu ngân hàng lũ lượt vượt đỉnh lịch sử, quỹ ngoại tranh mua

Đà tăng của nhóm ngân hàng bên cạnh phản ánh đầy đủ yếu tố lợi nhuận tăng trưởng tích cực 25% trong quý 4/2023, một số nhà băng còn chia sẻ kế hoạch cổ tức rủng rỉnh.

Nhóm cổ phiếu ngân hàng trở thành tâm điểm của thị trường kể từ suốt cuối năm 2023 đến nay. Chỉ trong vòng một thời gian ngắn, hàng loạt cổ phiếu tăng điểm mạnh, có những cổ phiếu vượt đỉnh lịch sử như VCB, ACB, BID trong khi đó CTG, MBB về gần mức đỉnh của năm 2021. Một số cổ khác cũng có mức tăng khá tốt như TCB, STB...

CỔ PHIẾU LŨ LƯỢT VƯỢT ĐỈNH

Đà tăng của nhóm ngân hàng bên cạnh phản ánh đầy đủ yếu tố lợi nhuận tăng trưởng tích cực 25% trong quý 4/2023, một số nhà băng còn chia sẻ kế hoạch cổ tức rủng rỉnh.

Đơn cử như trường hợp của VCB, lợi nhuận sau thuế riêng lẻ kiểm toán năm 2022 của Vietcombank đạt hơn 29,387 tỷ đồng. Sau khi trích lập quỹ dự trữ bổ sung vốn điều lệ (1.469,5 tỷ đồng), quỹ dự phòng tài chính (2.939 tỷ đồng) và quỹ khen thưởng, phúc lợi (3.291 tỷ đồng), Ngân hàng sẽ dùng toàn bộ hơn 21.680 tỷ đồng lợi nhuận sau thuế còn lại để chia cổ tức bằng cổ phiếu cho cổ đông.

Với vốn điều lệ hiện tại gần 55.891 tỷ đồng và giá trị chia cổ tức bằng cổ phiếu hơn 21.680 tỷ đồng, ước tính tỷ lệ thực hiện quyền chia cổ tức bằng cổ phiếu của Vietcombank sẽ là 38,79%/vốn điều lệ, tương đương phát hành thêm khoảng 2,17 tỷ cổ phiếu để trả cổ tức cho cổ đông hiện hữu.

Ngày 23/2 mới đây, Hội đồng Quản trị Vietinbank đã thông qua phương án phân phối lợi nhuận năm 2022. Theo đó, sau khi trích lập các quỹ, lợi nhuận còn lại của VietinBank là 11.648 tỷ đồng. Ngân hàng dự kiến dùng toàn bộ lợi nhuận còn lại này để chia cổ tức bằng cổ phiếu.

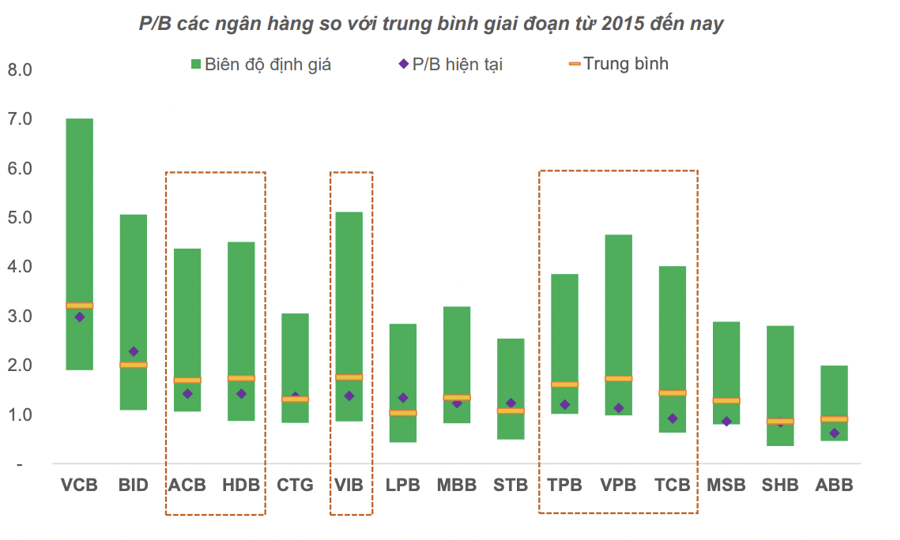

Nhận định về cổ phiếu ngân hàng trong thời gian tới, theo FiinGroup, mặt bằng định giá duy trì ở mức thấp trong hơn 1 năm và triển vọng lợi nhuận 2024 bật tăng trở lại trên nền thấp của 2023 sẽ là động lực về giá cho nhóm ngân hàng.

Đồng quan điểm, BSC cho rằng mức định giá hiện tại của ngành vẫn phù hợp để tích lũy, nhất là đối với nhóm tư nhân, trong khi nhóm quốc doanh vẫn có cơ sở để nâng chấp nhận định giá đến từ phát hành riêng lẻ. Lưu ý rằng các quy định quản trị rủi ro chặt chẽ hơn và sức khỏe bảng cân đối được cải thiện là những điểm khác biệt chính ở chu kỳ hiện tại so với quá khứ. Luật Tổ chức tín dụng sửa đổi theo hướng giảm thiểu rủi ro hệ thống cũng đã vừa được thông qua.

BSC tiếp tục duy trì khuyến nghị khả quan với ngành ngân hàng trong 2024 dựa trên các luận điểm chính: môi trường lãi suất thấp cùng triển vọng kinh tế phục hồi giúp tăng trưởng tín dụng cải thiện và NIM bật tăng nhờ chi phí vốn được tái thiết lập, tăng cường xử lý nợ xấu trong 2023 tạo dư địa để ghi nhận lợi nhuận từ thu hồi nợ trong 2024, từ đó giúp triển vọng tăng trưởng lợi nhuận 2024 khả quan hơn, được hỗ trợ bởi mức định giá vẫn trong vùng phù hợp để tích lũy.

QUỸ NGOẠI TRANH MUA

Sự bứt phá của cổ phiếu ngân hàng trong tháng đầu năm đã giúp cho hiệu suất của nhiều quỹ ngoại tăng trưởng tốt trong đó có Vietnam Holding (VNH). Theo đó, hiệu suất tháng 1 của quỹ tăng 2,4% so với mức tăng 1,8% của VNAS.

Trong báo cáo mới công bố, quỹ đầu tư Phần Lan Pyn Elite Fund cũng cho biết hiệu suất tăng trưởng của quỹ trong tháng 1/2024 đạt 6,8%, vượt mức tăng 3% của VN-Index. Trong đó, các mã diễn biến tốt nhất gồm ACV, MBB và CTG, cùng tăng 17%. Ngược lại SAB và CMG giảm trên 8%.

Danh mục hiện tại, quỹ ngoại sở hữu nhiều nhất tại STB, HDB, CTG, MBB, TPB, ACV, SHS, VEA và VHC. Ngược lại VRE và CMG với tỷ lệ sở hữu 4,7% và 3,1% danh mục tại cuối tháng 12/2023 đã không còn nằm trong Top 10 (thay thế là DNSE và VHC).

Quỹ này tin rằng các công ty niêm yết của Việt Nam sẽ ghi nhận mức tăng trưởng lợi nhuận hơn 20% vào năm 2024. Năm nay sẽ là một năm tích cực cho ngành ngân hàng vốn hóa lớn nhất trên sàn chứng khoán. Các cổ phiếu trên sàn giao dịch chứng khoán, đặc biệt là cổ phiếu ngân hàng, vẫn ở mức định giá quá thấp trong một vài năm.

"Tiềm năng tăng giá của những cổ phiếu này là rất lớn khi hoạt động kinh tế tiếp tục khởi sắc với chu kỳ thị trường tiền tệ thuận lợi", quỹ đến từ Phần Lan nhấn mạnh.

Trong khi đó, VinaCapital tin rằng ngành ngân hàng sẽ hưởng lợi từ sự tăng trưởng lợi nhuận từ khoảng 7% trong năm 2023 lên 18% trong năm 2024, và định giá cổ phiếu ngân hàng tại Việt Nam hiện thấp hơn một độ lệch chuẩn so với trung bình năm năm hiện đang giao dịch ở mức khoảng 1,8x P/B so với khoảng 17% ROE dự kiến vào năm 2024. Kỳ vọng lợi nhuận của các ngân hàng Việt Nam sẽ được thúc đẩy bơi sự tăng trưởng tín dụng nhanh chóng đối với cả nhà phát triển bất động sản và người mua nhà mới, phù hợp với kỳ vọng về sự phục hồi khiêm tốn trong phát triển bất động sản năm nay.

Tương tự, trong báo cáo hiệu suất quý 1/2024 mới đây, VEIL quỹ 1,7 tỷ đô của Dragcon Capital ghi nhận hiệu suất tăng 1,3% so với mức lợi nhuận 2,5% của VN-Index. "Sự phục hồi mạnh mẽ 8,2% của 5 cổ phiếu ngân hàng hàng đầu VEIL đã củng cố vị thế của quỹ và chỉ ra rằng điều tồi tệ nhất đã qua", quỹ này nhấn mạnh.

Thời điểm 31/1/2024, top 10 cổ phiếu trong danh mục VEIL chiếm khoảng 59% NAV của quỹ. Trong đó, nhóm ngân hàng áp đảo cả về số lượng và tỷ trọng với 5 cái tên góp mặt là VPB, ACB, VCB, TCB, MBB. Hầu hết cổ phiếu ngân hàng đều được gia tăng tỷ trọng so với thời điểm tháng 12/2023.