Định giá P/B của cổ phiếu ngân hàng đang ở vùng thấp, nhà băng nào sẽ hút dòng tiền?

Mặc dù định giá P/B hiện tại của cổ phiếu ngân hàng đang ở vùng thấp hiếm gặp trong lịch sử, điều này vẫn chưa đủ để kích hoạt dòng tiền quay trở lại một cách bền vững và đồng đều trên toàn ngành...

Tăng trưởng lợi nhuận giảm tốc. Lợi nhuận sau thuế trong quý 1/2025 của ngành Ngân hàng tăng 15,3% so với cùng kỳ và tăng 3,5% so với quý liền trước, chững lại so với tăng trưởng của Q4/2024 lần lượt là 19,2% so với cùng kỳ và tăng 14,1% so với quý liền kề trước đó.

Trong bối cảnh NIM thu hẹp và chất lượng tài sản vẫn chịu áp lực suy giảm thì mức tăng trưởng lợi nhuận tăng 3,5% so với quý trước đó trong quý 1 chủ yếu đến từ 3 yếu tố: đẩy mạnh tín dụng ở nhóm ngân hàng tư nhân; cắt giảm chi phí hoạt động trên toàn hệ thống, phần lớn là chi phí lương và giảm chi phí dự phòng rủi ro tín dụng. Thu nhập ngoài lãi duy trì ổn định.

Có sự phân hóa mạnh giữa khối Ngân hàng Thương mại nhà nước và Tư nhân. Cụ thể, khối Ngân hàng Thương mại tư nhân đạt tăng trưởng cao (+22,6% so với quý trước), chủ yến đến từ SSB, TCB, SHB, HDB. Ngược lại, lợi nhuận sau thuế của các Ngân hàng Thương mại nhà nước giảm sâu (-23,6% so với quý liền kề) do ảnh hưởng bởi BID (-25,1%) và CTG (-44,3%).

Tăng trưởng tín dụng quý 1/2025 đạt +4,3%, vượt trội so với mức tăng cùng kỳ (+2,7%) và chủ yếu ghi nhận ở một số ngân hàng tư nhân (MSB, SHB, STB, LPB, VPB). Trong khi đó, nhóm Bán lẻ (ACB, VIB), nhóm có vốn nhà nước (BID, VCB, MBB), và nhóm có dư nợ cho vay BĐS cao (TCB) tăng thấp.

NIM toàn ngành giảm quý thứ 3 liên tiếp, về mức 3% trong quý 1/2025 – mức thấp nhất kể từ quý 4/2018. Diễn biến này phản ánh áp lực kép khi chi phí huy động tăng 0,1 điểm % so với quý 4/2024, trong khi lãi suất cho vay giảm do tín dụng bán lẻ tăng chậm và các chương trình giảm lãi suất chủ động từ nhóm quốc doanh nhằm hỗ trợ mục tiêu kích thích tăng trưởng kinh tế.

Chất lượng tài sản suy giảm là điểm cần chú ý đối với ngành Ngân hàng trong quý 1/2025. Tỷ lệ tạo mới nợ xấu và tỷ lệ nợ xấu (nội bảng) cùng tăng, nổi bật là nhóm Nợ dưới chuẩn và nợ có khả năng mất vốn, cho thấy rủi ro tín dụng đang có xu hướng gia tăng trở lại sau giai đoạn kiểm soát tương đối ổn định trong năm 2024. Một số ngân hàng có tỷ lệ nợ xấu nội bảng và tỷ lệ tạo mới nợ xấu cùng tăng là BID, CTG, VPB, MBB, LPB, TPB.

Trong khi tỷ lệ nợ xấu (nội bảng) bật tăng, tỷ lệ bao phủ nợ xấu của toàn hệ thống tại thời điểm cuối quý 1/2025 lại giảm mạnh về 80,4% từ mức 90,6% trong quý 4/2024 và là mức thấp nhất kể từ quý 2/2018, cho thấy dư địa chủ động xử lý rủi ro tín dụng đang dần thu hẹp. Tỷ lệ LLCR giảm ở cả khối quốc doanh và tư nhân, đáng chú ý là CTG, BID, MBB, TPB, HDB, và ngược lại, tăng lên ở STB.

Mặc dù tỷ lệ nợ xấu tăng trong quý 1 có tính mùa vụ, nhưng xu hướng này không chỉ đặt ra yêu cầu thận trọng hơn trong cấp tín dụng, mà còn gây áp lực lên chi phí trích lập dự phòng trong các quý tới, ảnh hưởng trực tiếp đến khả năng duy trì tăng trưởng lợi nhuận của toàn ngành. Đây là yếu tố cần theo dõi sát trong bức tranh lợi nhuận nửa cuối năm 2025.

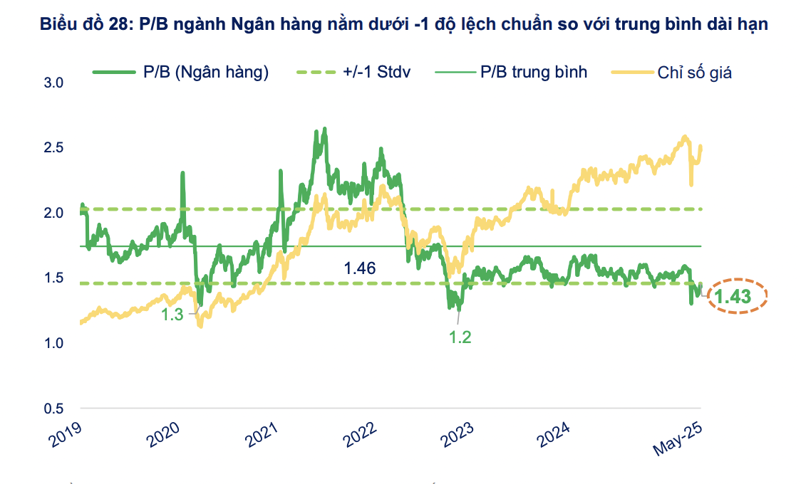

Về định giá, cổ phiếu ngân hàng hiện giao dịch với P/B 12 tháng gần nhất ở mức 1,43x, thấp hơn -1 độ lệch chuẩn so với trung bình dài hạn, và hiếm khi rơi vào vùng định giá này. Kể từ năm 2019 đến nay, chỉ có hai thời điểm P/B ngành Ngân hàng giao dịch ở vùng định giá tương tự: giai đoạn khởi phát dịch Covid-19 và thời điểm xảy ra sự kiện Vạn Thịnh Phát.

Mặc dù định giá P/B hiện tại của cổ phiếu ngân hàng đang ở vùng thấp hiếm gặp trong lịch sử, điều này vẫn chưa đủ để kích hoạt dòng tiền quay trở lại một cách bền vững và đồng đều trên toàn ngành. Nguyên nhân chủ yếu đến từ kỳ vọng tăng trưởng lợi nhuận còn khiêm tốn, trong khi rủi ro chất lượng tài sản đang có xu hướng gia tăng trở lại.

Thay vì lan tỏa trên diện rộng, dòng tiền có thể sẽ chọn lọc và ưu tiên những cổ phiếu ngân hàng với câu chuyện riêng. Cụ thể, TCB có thể thu hút sự quan tâm nhờ kỳ vọng IPO TCBS dự kiến trong năm 2025 - một sự kiện sẽ giúp TCB được định giá lại và tạo giá trị cho cổ đông.

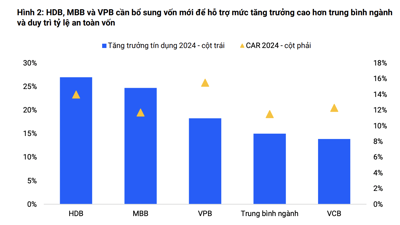

Trong khi đó, VPB, MBB và HDB được kỳ vọng hưởng lợi từ khả năng nới room ngoại, sau khi hoàn tất việc nhận chuyển giao bắt buộc các ngân hàng yếu kém theo định hướng của Chính phủ. Đây sẽ là các cổ phiếu ngân hàng có khả năng thu hút dòng tiền mang tính cấu trúc trong thời gian tới.