Gần 29.000 tỷ đồng trái phiếu doanh nghiệp được mua lại trước hạn trong tháng 9/2022

Luỹ kế từ đầu năm tới nay, tổng giá trị trái phiếu được doanh nghiệp mua lại là 142.209 tỷ đồng, tăng 67% so với cùng kỳ 2021. Tổng giá trị trái phiếu đến hạn từ nay đến 2024 vượt quá 745 nghìn tỷ đồng, sức nóng của áp lực trả nợ bắt đầu dồn lên các doanh nghiệp...

Cập nhật từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), trong tháng 9/2022, tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn là 28.833 tỷ đồng, tăng 199% so với cùng kỳ năm trước.

Tính luỹ kế trong 9 tháng đầu năm 2022, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại là 142.209 tỷ đồng, tăng 67% so với cùng kỳ năm 2021.

Trước đó, trong một báo cáo gửi lên Chính phủ hồi cuối tháng 7/2022, Bộ Tài chính cho biết, trong năm 2022, khối lượng trái phiếu đáo hạn khoảng 144.500 tỷ đồng. Con số này của năm 2023 và năm 2024 lần lượt ở mức 271.400 tỷ đồng và 329.500 tỷ đồng. Theo đó, tổng khối lượng trái phiếu doanh nghiệp đến hạn trả nợ trong vòng 3 năm tiếp theo lên tới 745.400 tỷ đồng.

Theo các chuyên gia, với giá trị mua lại trong 9 tháng đầu năm 2022 đạt 142.209 tỷ đồng như trên, áp lực thanh toán nợ trái phiếu doanh nghiệp đáo hạn đã giảm đi đáng kể.

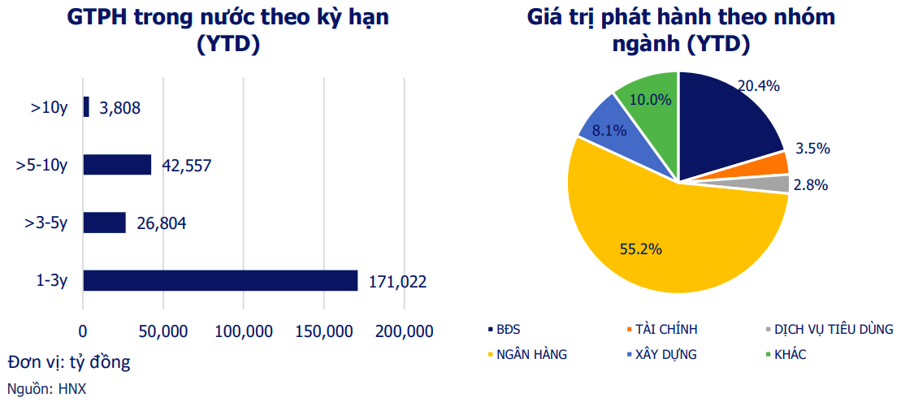

Quay lại với những số liệu từ VBMA, thị trường trái phiếu doanh nghiệp trong tháng 9/2022 không có nhiều bứt phá, khi giá trị phát hành vẫn ở mức thấp. Cụ thể, trong tháng có tổng cộng 25 đợt phát hành riêng lẻ trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành là 15.363 tỷ đồng và 1 đợt phát hành ra công chúng của Ngân hàng Thương mại cổ phần Bắc Á trị giá 235,4 tỷ đồng.

Ngân hàng vẫn là nhóm dẫn đầu với tổng giá trị phát hành 9.623 tỷ đồng. Trong đó, Ngân hàng Công Thương Việt Nam (VietinBank) phát hành nhiều nhất với giá trị 3.090 tỷ đồng. Theo sau là Ngân hàng Việt Nam Thịnh Vượng (VPBank) với 2.000 tỷ đồng, Ngân hàng Phương Đông (OCB) với 1.800 tỷ đồng, Ngân hàng Đông Nam Á (SeABank) với 750 tỷ đồng.

Nhóm bất động sản đứng thứ hai với Công ty Cổ phần No Va Thảo Điền (thành viên Tập đoàn Đầu tư Địa ốc Nova, Novaland) phát hành 2.300 tỷ đồng trái phiếu có kỳ hạn 5 năm. Nhóm hàng tiêu dùng đứng thứ ba với Công ty Cổ phần Tập đoàn Masan phát hành 1.500 tỷ đồng trái phiếu có kỳ hạn 5 năm và Công ty Cổ phần Đầu tư Thành Thành Công phát hành 600 tỷ đồng trái phiếu có kỳ hạn 7 năm.

Lũy kế 9 tháng đầu năm 2022, giá trị phát hành trái phiếu ra công chúng là 10.499 tỷ đồng, giảm 9,37% so với cùng kỳ năm ngoái (chiếm khoảng 4,3% tổng giá trị phát hành). Giá trị phát hành trái phiếu riêng lẻ là 233.692 tỷ đồng, giảm 40% (chiếm khoảng 95,7% tổng giá trị phát hành).

Mới đây, Bộ Tài chính đã ban hành Nghị định 65/2022/NĐ-CP sửa đổi Nghị định 153/2020/NĐ-CP về phát hành trái phiếu doanh nghiệp riêng lẻ. Theo ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính các ngân hàng và Tổ chức tài chính (Bộ Tài chính), Nghị định 65 sẽ tăng cường minh bạch trong việc công bố thông tin, để bảo vệ quyền lợi cho cả doanh nghiệp phát hành và nhà đầu tư, khắc phục bất cập trên thị trường thời gian vừa qua.

Khi Nghị định 65 được áp dụng, chi phí phát hành trái phiếu sẽ tăng nhưng đây là điều cần thiết để thiết lập thị trường trái phiếu minh bạch hơn trong tương lai.

Về phía Bộ Tài chính, ông Dương cho biết, sẽ tiếp tục “gỡ” các điểm nghẽn trong thủ tục về phát hành trái phiếu ra công chúng, để đảm bảo những doanh nghiệp đáp ứng đủ điều kiện phát hành ra công chúng sẽ nhanh chóng và khẩn trương phát hành trái phiếu dưới hình thức này.

Bên cạnh đó, Bộ Tài chính sẽ nghiên cứu, đề xuất thêm các giải pháp như phát triển nhà đầu tư chuyên nghiệp, quỹ đầu tư. Khi mở ra một kênh đầu tư mới từ các quỹ này, vừa tháo gỡ khó khăn vào trong hoạt động của các quỹ đầu tư, vừa tạo ra một lực cầu mới trên thị trường.