Lợi nhuận nhóm ngân hàng sẽ bị ảnh hưởng từ quý 4 trở đi, định giá vẫn cao so với trước 2020

Hiện cổ phiếu ngành ngân hàng được định giá ở mức 1,4x Giá trị sổ sách. Đã giảm rất nhiều từ mức 2,0-2,5x giai đoạn đầu 2021 đến hết tháng 4/2022. Tuy nhiên, vẫn còn cao hơn so với mức định giá từ 2020 trở về trước...

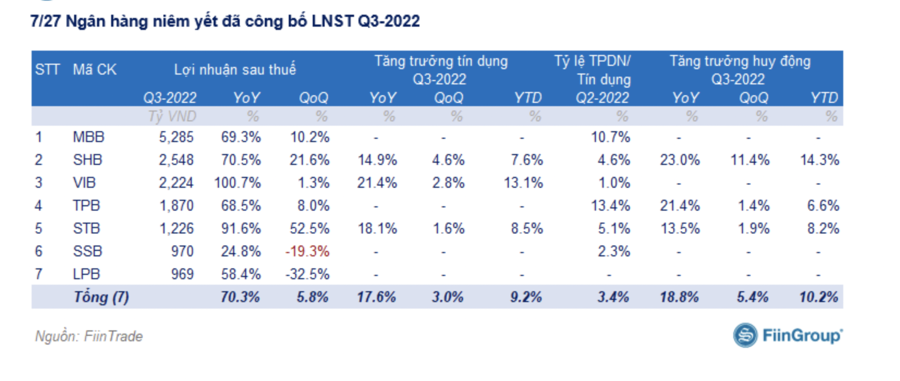

Theo thống kê của FiinTrade, tính đến ngày 14/10/2022, đã có 57/1699 doanh nghiệp và ngân hàng niêm yết chiếm 11,9% tổng giá trị vốn hóa trên HOSE, HNX và UPCoM đưa ra ước tính hoặc báo cáo chính thức về kết quả kinh doanh cho Q3/2022, trong đó bao gồm 7/27 ngân hàng và 50/1580 doanh nghiệp Phi tài chính.

NGÂN HÀNG TĂNG TỐC, PHÂN BÓN VÀ THÉP GIẢM TỐC

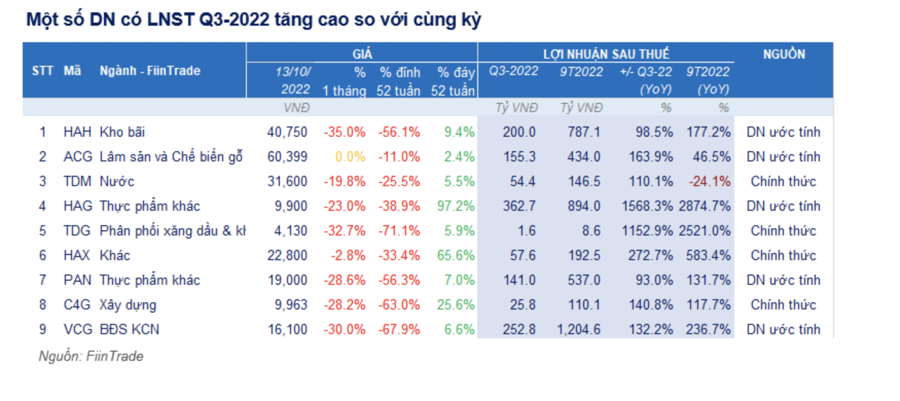

Ước tính sơ bộ của FiinTrade cho thấy, nhờ nền so sánh thấp, lợi nhuận sau thuế Q3/2022 của hầu hết các doanh nghiệp và ngân hàng này tăng trưởng cao so với cùng kỳ (+45,5% YoY), trong đó lợi nhuận tăng tốc ở nhóm Ngân hàng, Dược phẩm, Thực phẩm & Đồ uống, Điện.

Cụ thể, với nhóm ngân hàng 7/27 ngân hàng đã đưa ra ước tính kết quả kinh doanh Q3/2022 với lợi nhuận sau thuế tăng trưởng tích cực so với cùng kỳ tăng tương ứng 70,3% nhưng tăng thấp so với Q2/2022 (+5,8%). Cụ thể, MBB, STB, và SHB có lợi nhuận sau thuế tăng trưởng vượt trội so với mặt bằng chung với động lực tăng trưởng chính vẫn đến từ hoạt động tín dụng.

Với nhóm điện, HND, PIC, S4A là 3 doanh nghiệp ngành điện đầu tiên công bố báo cáo tài chính Q3/2022. Trong đó HND có lợi nhuận sau thuế tăng mạnh nhất tăng 559,2% so với cùng kỳ năm ngoái, lý do là (i) giá than tăng cao khiến giá Pc tăng làm doanh thu tăng 39,8% và (ii) giá điện bình quân quý 3 cao hơn đáng kể so với cùng kỳ giúp biên lợi nhuận gộp của HND cải thiện (+1,8 điểm % YoY).

Nhóm thực phẩm & Đồ uống: Một số doanh nghiệp Bia (SMB, HAD, STD) tiếp tục ghi nhận lợi nhuận tăng cao trong quý 3 nhờ sản lượng tiêu thụ cải thiện và giá bán tăng.

Nhóm Dược phẩm: Dược phẩm AGIMEXPHARM (AGP) và Pharmedic (PMC) là hai doanh nghiệp dược công bố báo cáo tài chính Q3/2022 sớm nhất, với lợi nhuận sau thuế tăng mạnh so với cùng kỳ trên nền doanh thu tăng trưởng tốt, tuy nhiên đây là hai cổ phiếu có thanh khoản rất thấp.

Ngược lại, lợi nhuận giảm tốc ở phần lớn các doanh nghiệp thuộc nhóm Khí đốt, Logistics & Vận tải thủy, Nước, Phân bón, Xây dựng & Vật liệu hay thậm chí báo lỗ ở một số doanh nghiệp nhóm Thép (TDS).

Cụ thể, với nhóm Phân bón: Mặc dù vẫn duy trì tăng trưởng +30,6% so với cùng kỳ, nhưng lợi nhuận sau thuế Q3/2022 của DPM đã giảm gần -40% so với cùng kỳ trong bối cảnh giá phân bón hạ nhiệt và hoạt động xuất khẩu kém tích cực.

Với nhóm Khí đốt, trái ngược với kỳ vọng tăng trưởng cao nhờ nhu cầu trong nước hồi phục sau COVID, doanh thu Q3/2022 của GAS tăng chậm lại tăng 19,5% nhưng giá khí giảm mạnh khiến lợi nhuận sau thuế tăng không đáng kể so với cùng kỳ (+4,1% YoY) và giảm -50% so với quý 2/2022.

Với nhóm Nước, câu chuyện tương tự cũng diễn ra với hầu hết các doanh nghiệp ngành nước khi hầu hết các doanh nghiệp trong ngành chứng kiến lợi nhuận giảm trong quý 3 do (i) doanh thu tăng thấp và/hoặc (ii) trích lập dự phòng cho các khoản đầu tư tài chính. Đáng chú ý là Biwase (BWE) có doanh thu Q3-2022 tăng +91,3% tăng so với cùng kỳ nhưng lợi nhuận sau thuế giảm -14,4% vì BWE phải trích lập dự phòng cho các khoản đầu tư vào DNW, PRT, TLP và SNZ khi giá các cổ phiếu này giảm khá sâu trong đợt điều chỉnh của thị trường thời gian vừa qua.

ĐỊNH GIÁ NHÓM NGÂN HÀNG VẪN CAO SO VỚI NĂM 2020 TRỞ VỀ TRƯỚC

Đánh giá riêng với nhóm Ngân hàng, theo đánh giá của FiinGroup, lợi nhuận tăng tốc quý 3 là tín hiệu tốt tuy nhiên con số Q4/2022 và sang năm 2023 sẽ bị ảnh hưởng, thứ nhất do chi phí huy động đang trong xu hướng tăng nhất là trong 2 tháng gần đây(cả tiền gửi và interbanks. Ngân hàng nào có thể tăng lãi suất cho vay ví dụ theo cơ chế thả nổi sang cho khách hàng nhất là bán lẻ chiếm tỷ trọng lớn thì vẫn có thể duy trì được NIM hoặc ít bị suy giảm hơn.

Thứ hai, hoạt động đầu tư chứng khoán bao gồm trái phiếu chính phủ, trái phiếu ngân hàng và trái phiếu doanh nghiệp. Hiện trái phiếu chính phủ tại 30/6/2022 đạt 697 ngàn tỷ đồng, chiếm khoảng 6,12% tổng tài sản sinh lời (11,4 triệu tỷ đồng) của các ngân hàng niêm yết.

Trong bối cảnh lợi tức trái phiếu Chính phủ đã tăng khoảng 1,5-2% từ đầu T9/2022 thì chắc chắn một số ngân hàng sẽ ghi nhận lỗ trong tổng giá trị suy giảm ước tính ở mức 11-16 ngàn tỷ đồng trong thời gian tới, cho dù nguyên tắc hạch toán khác nhau tùy theo phân loại danh mục (chứng khoán kinh doanh, sẵn sàng để bán; hay giữ đến ngày đáo hạn).

Các ngân hàng hiện nay cũng giữ danh mục trái phiếu doanh nghiệp (phi ngân hàng) quy mô 284 ngàn tỷ đồng, chiếm khoảng 2,47% trên tổng tài sản sinh lời tại 30/6/2022. Vấn đề lùm xùm hiện nay với trái phiếu doanh nghiệp thì như một số báo cáo của FiinGroup đã đề cập thì sẽ không phải là vấn đề lớn đối với chất lượng tín dụng ngân hàng bởi quy mô còn nhỏ và chất lượng trái phiếu không phải của doanh nghiệp nào cũng thấp. Tuy nhiên, mức độ ảnh hưởng có thể có đến với một số ngân hàng có phân bổ tín dụng trái phiếu lớn trên tổng cơ cấu dư nợ tín dụng.

Vậy động lực tăng trưởng lợi nhuận của các ngân hàng là gì trong bối cảnh hiện tại? Đó là thu nhập từ hoạt động dịch vụ phi tín dụng, bao gồm phí dịch vụ thanh toán, bán chéo bảo hiểm, ngoại hối và kiều hối... vốn chiếm bình quân khoảng 20% tổng thu nhập tín dụng của hệ thống ngân hàng. Nhưng ngân hàng nào có tỷ trọng thu nhập dịch vụ lớn sẽ có cơ hội duy trì tăng trưởng lợi nhuận cả năm 2022 và sang cả 2023.

Do đó, con số mục tiêu 30% tăng trưởng lợi nhuận sau thuế của ngành ngân hàng cả năm 2022 sẽ khó đạt được trên bình diện chung cả ngành.

Ngoài hai yếu tố trên, cộng với chất lượng tín dụng có thể giảm đáng kể trong bối cảnh hiện nay làm NPL tăng lên khoảng 0,5% thì con số tăng trưởng lợi nhuận sau thuế ở mức thực tế hơn có thể nằm trong khoảng 10-15% cả năm 2022. Đó cũng là điều không quá tiêu cực với kết quả kinh doanh của ngành ngân hàng trong năm 2022.

Hiện cổ phiếu ngành ngân hàng được định giá ở mức 1,4x Giá trị sổ sách. Đã giảm rất nhiều từ mức 2,0-2,5x giai đoạn đầu 2021 đến hết tháng 4/2022. Tuy nhiên, vẫn còn cao hơn so với mức định giá từ 2020 trở về trước.

Với khối các doanh nghiệp phi ngân hàng đang được định giá khá thấp (P/E = 9x dựa trên lợi nhuận 4 quý gần nhất, về đúng bằng múc VN-Index về 653 vào tháng 3-2020 khi thị trường hoảng loạn do COVID-19 và gần về mức đáy lịch sử giai đoạn khủng hoảng 2008-2012: 7x PE) và họ đã đặt mục tiêu tăng trưởng 20% lợi nhuận sau thuế cho cả năm 2022. Mục tiêu này có đạt được không sẽ tùy theo kết quả thực tế Q3 này.