Mục tiêu giảm lãi suất cho vay đang gặp thách thức lớn

Trong thời gian tới, VCB dự báo lãi suất cho vay sẽ ghi nhận áp lực tăng, tuy nhiên sẽ có độ trễ so với thời điểm tăng của lãi suất huy động...

Trong báo cáo mới đây của Công ty Chứng khoán Ngân hàng Ngoại thương Việt Nam (VCBS) cho biết, hệ thống ngân hàng thương mại đã bắt đầu triển khai chương trình hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước 40.000 tỷ đồng theo Nghị định 31 của Chính phủ và Thông tư 03 của Ngân hàng Nhà nước.

Theo đó, giai đoạn này, Ngân hàng Nhà nước đang thể hiện quyết tâm thực hiện chương trình hỗ trợ lãi suất hiệu quả hỗ trợ trọng điểm vào một số ngành nghề nhằm hỗ trợ nền kinh tế sau dịch.

Như vậy định hướng xuyên suốt của Ngân hàng Nhà nước vẫn là giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi sau dịch. Song, theo VCBS, mục tiêu giảm lãi suất cho vay đang áp lực nhất định.

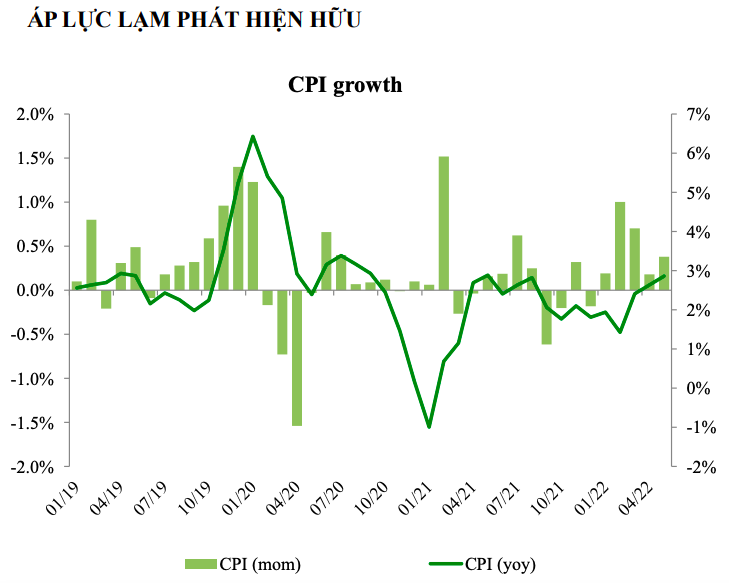

Cụ thể, chỉ số giá tiêu dùng (CPI) tháng 5/2022 tăng 0,38% so với tháng trước, CPI tháng 5 tăng 2,48% so với tháng 12/2021 và tăng 2,86% so với cùng kỳ năm trước. Áp lực tăng chủ yếu do giá xăng dầu trong nước tăng theo giá thế giới; giá lương thực, thực phẩm, giá hàng hóa và dịch vụ tiêu dùng thiết yếu tăng theo giá nguyên nhiên vật liệu đầu vào.

Bình quân 5 tháng đầu năm 2022, CPI tăng 2,25% so với cùng kỳ năm trước, cao hơn mức tăng 1,29% của 5 tháng đầu năm 2021; lạm phát cơ bản tăng 1,1%.

Nhìn chung, áp lực lạm phát vẫn tồn tại đáng kể đặc biệt trong bối cảnh giá cá hàng hóa, nguyên vật liệu, giá dầu tăng cao trước các diễn biến địa chính trị khó lường trên thế giới. Cùng với đó, hiệu ứng lạm phát vòng hai do tác động tăng của giá nguyên liệu đầu vào cũng đang hiện hữu.

Mặc dù, trong giai đoạn này các biện pháp giảm thuế, phí đối với mặt hàng xăng dầu đang được cân nhắc thêm nhằm làm giảm áp lực về chi phí đầu vào đối với nền kinh tế. Tuy nhiên, VCBS vẫn dự báo lạm phát tháng 6 có thể tăng 0,4% - 0,5% so với tháng trước, tương ứng tăng 3,08% - 3,18% so với cùng kỳ năm trước.

Tại diễn biến khác, theo số liệu từ Ngân hàng Nhà nước, đến 31/5/2022, tín dụng tăng 8,04% so với cuối năm 2021 và tăng 16,94% so với cùng kỳ năm 2021. Số liệu phần nào cho thấy tín dụng có xu hướng tăng cao hơn đối với giai đoạn phục hồi sau dịch đặc biệt tại các ngành thương mại và dịch vụ.

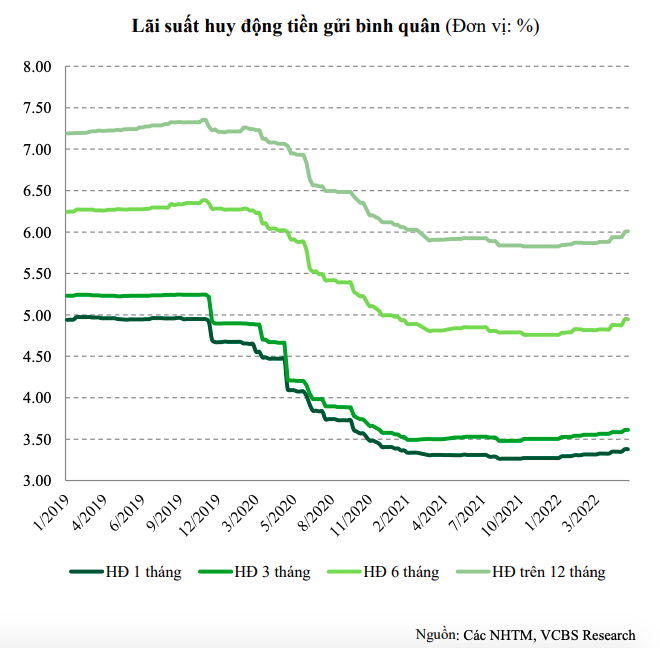

Với dự báo áp lực lạm phát tiếp tục hiện hữu trong các tháng tiếp theo đi cùng với nhu cầu tăng trưởng tín dụng cao hơn trong giai đoạn phục hồi kinh tế, lãi suất huy động được dự báo còn có thể tiếp tục tăng.

Trước đó, lãi suất huy động nhích tăng trong tháng 5/2022 chủ yếu tại các ngân hàng thương mại cổ phần với mức tăng trung bình 0,1 - 0,2 điểm phần trăm, mức tăng cao nhất cá biệt tại kỳ hạn 12 tháng với mức tăng gần 0,7 điểm phần trăm. Tính từ đầu năm đến nay, lãi suất huy động đã tăng 0,3 - 0,6 điểm phần trăm.

"Lãi suất huy động có thể chịu áp lực tăng 1 - 1,5 điểm phần trăm trong cả năm 2022. Trong khi đó, lãi suất cho vay sẽ ghi nhận áp lực tăng tuy nhiên sẽ có độ trễ so với thời điểm tăng của lãi suất huy động. Cùng với đó, sẽ có sự phân hoá giữa mức tăng và thời điểm tăng giữa các ngành nghề", nhóm nghiên cứu tại VCBS dự báo.