Nặng nợ, doanh nghiệp bất động sản cấp tập huy động tiền của cổ đông

Trong bối cảnh kinh doanh khó khăn, nợ nần chồng chất, việc phát hành cổ phiếu để lấy tiền trả nợ ngân hàng là phương án được nhiều doanh nghiệp bất động sản rốt ráo thực hiện...

Báo cáo tài chính quý 1/2024 của Công ty CP Phát triển Nhà Bà Rịa - Vũng Tàu (HOSE: HDC) ghi nhận doanh thu và lợi nhuận sụt giảm mạnh lần lượt đạt 58 tỷ đồng và 25 tỷ đồng. Nợ phải trả cuối tháng 3/2024 là 2.776 tỷ đồng trong đó chủ yếu vay nợ tài chính 1.708 tỷ đồng chiếm 61% tổng nợ phải trả.

Trong thông báo mới đây, HDC dự kiến chào bán 20 triệu cổ phiếu cho cổ đông hiện hữu thông qua việc thực hiện quyền mua, với tỷ lệ 1.000:148 (mỗi cổ phiếu tương ứng với một quyền mua và mỗi 1.000 quyền mua cho phép mua thêm 148 cổ phiếu mới). Phương án trên đã Đại hội đồng cổ đông thường niên 2023 Hodeco thông qua vào tháng 4/2023. Thời gian nhận đăng ký và nhận tiền mua cổ phiếu sẽ từ ngày 10/05 - 5/6/2024.

Đáng chú ý, giá chào bán được định là 15.000 đồng mỗi cổ phiếu, bằng một nửa giá phiên đóng cửa 9/5 29.000 đồng/cổ phiếu. Với 20 triệu cổ phiếu chào bán, Hodeco dự kiến thu về 300 tỷ đồng. Toàn bộ số tiền sẽ được doanh nghiệp sử dụng để thanh toán gốc và lãi 8 hợp đồng tín dụng của công ty (thực hiện trong quý I - III/2024).

Theo đó, HDC dự kiến trả 75 tỷ đồng cho BIDV, 91 tỷ đồng cho PGBank, 54 tỷ đồng cho TPBank và 80 tỷ đồng cho Vietcombank. Thời điểm 31/12/2023, HDC có tổng dư nợ gần 958 tỷ đồng tại các hợp đồng tín dụng này.

Trước Hodeco, Công ty CP Tập đoàn Đầu tư Địa ốc No Va (HOSE: NVL) hồi đầu năm cũng đã thông qua kế hoạch phát hành 200 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp, hạn chế chuyển nhượng một năm.

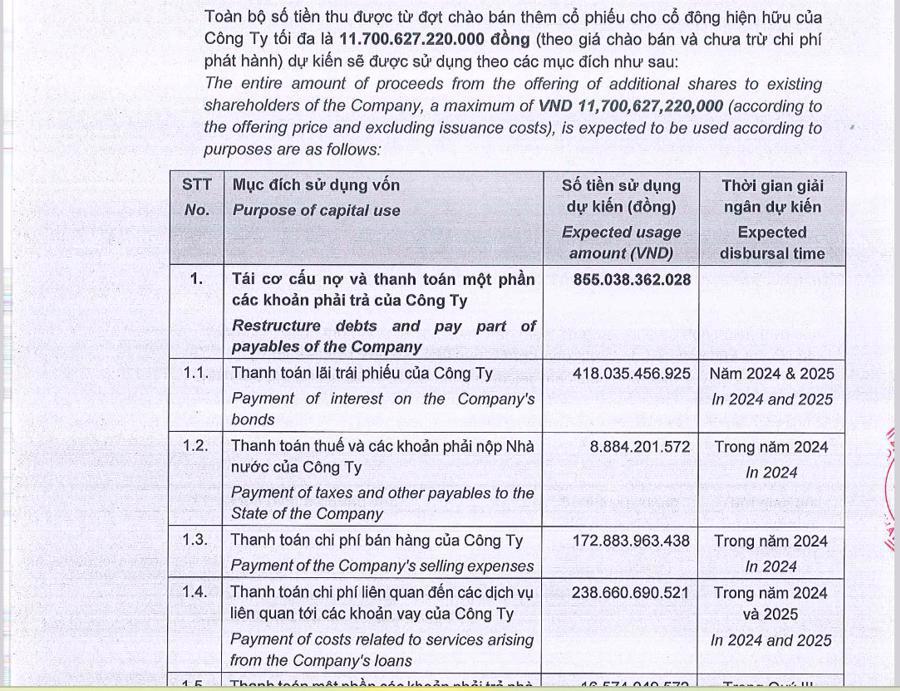

Doanh nghiệp này cũng bán cho các cổ đông hiện hữu hơn 1,17 tỷ cổ phiếu không bị hạn chế chuyển nhượng theo tỷ lệ 60%, tức 10 cổ phiếu "đổi" 6 đơn vị. Nếu phát hành thành công, NVL có thể thu về ít nhất khoảng 13.700 tỷ đồng. Toàn bộ số tiền thu được sẽ dùng để thanh toán chi phí lương cho cán bộ nhân viên trong công ty. Đồng thời, NVL còn dùng tiền để thanh toán chi phí vận hành, góp vốn vào các công ty con, phát triển dự án của công ty, tái cơ cấu nợ và thanh toán một phần các khoản phải trả.

Công ty CP Tập đoàn Đầu tư Địa ốc No Va (NVL) vừa báo lỗ ròng kỷ lục trong quý 1/2024. Quý 1, NVL ghi nhận doanh thu thuần hơn 697 tỷ đồng, tăng 15% so với cùng kỳ. Trong đó, cả doanh thu chuyển nhượng bất động sản, doanh thu tư vấn quản lý và doanh thu cho thuê tài sản đều tăng trưởng. Tuy nhiên, doanh thu tài chính của NVL giảm mạnh 30% còn 640 tỷ đồng, do lãi từ hợp đồng hợp tác đầu tư giảm chỉ còn hơn 456 tỷ đồng.

Mặt khác, dù chi phí lãi vay giảm 52% nhưng chi phí tài chính chỉ giảm 6% do tăng lỗ chênh lệch tỷ giá. Chi phí quản lý doanh nghiệp tăng, sau khi trừ đi các chi phí phát sinh NVL lỗ 600 tỷ đồng trong quý đầu năm, đây là mức lỗ lớn nhất của Công ty này tính theo quý trong khi cùng kỳ năm ngoái lỗ 410 tỷ đồng.

Tính đến thời điểm cuối quý 1, tổng tài sản của Novaland giảm còn 236.480 tỷ đồng trong đó, hàng tồn kho lại tăng lên 140.881 tỷ đồng, tiền và các khoản tương đương tiền giảm. Nợ phải trả hiện tại 191.778 tỷ đồng gấp 4 lần vốn chủ sở hữu trong đó nợ vay tài chính 58.000 tỷ đồng.

Hồi đầu tháng 4, Tổng công ty cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, mã chứng khoán VCG) cũng lên phương án chào bán tối đa 119,7 triệu cổ phiếu cho cổ đông hiện hữu, tương đương 20% số cổ phiếu đang lưu hành, với giá 10.500 đồng/cổ phiếu. Số tiền dự kiến thu được từ đợt chào bán là 1.197 tỷ đồng sẽ được Vinaconex sử dụng để thanh toán các khoản nợ đến hạn, bao gồm nợ ngân hàng, các tổ chức tín dụng, nhà thầu, nhà cung cấp đến hạn trả trong năm 2024 và 2025.

Tính tới thời điểm cuối tháng 3/2024, nợ phải trả của Vinaconex là 11.721 tỷ đồng gấp gần 2 lần so với vốn chủ sở hữu trong đó vay nợ tài chính 4.800 tỷ đồng.

Tại Công ty cổ phần Đầu tư Hải Phát (Hải Phát Invest, mã chứng khoán HPX), doanh nghiệp này muốn huy động 3.000 tỷ đồng để tái cơ cấu nợ vay và thanh toán các khoản nợ phải trả đến hạn.

Cụ thể, Hải Phát Invest lên phương án chào bán 159,69 triệu cổ phiếu cho cổ đông hiện hữu và 140,3 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược, với cùng mức giá 10.000 đồng/cổ phiếu. Tính đến 31/12/2023, Hải Phát Invest có tổng nợ vay 2.465,4 tỷ đồng, bằng 68,7% vốn chủ sở hữu. Trong đó, nợ vay ngắn hạn là 1.828,4 tỷ đồng, nợ vay dài hạn là 637 tỷ đồng.

Mới đây, Công ty CP Đầu tư hạ tầng giao thông Đèo Cả (HHV) công bố báo cáo tài chính cho thấy tình hình sức khỏe tài chính không có nhiều triển vọng sáng sủa. Tổng tài sản Đèo Cả tính đến cuối quý 1/2024 37.660 tỷ đồng tăng thêm 1.122 tỉ đồng sau 12 tháng. Nợ phải trả 27.834 tỷ đồng gấp 3 lần vốn chủ sở hữu 9.826 tỷ đồng. Trong cơ cấu nợ phải trả, vay nợ tài chính của Đèo Cả chiếm 74% ghi nhận hơn 20.000 tỷ đồng. Đặc biệt cán bộ công nhân viên cho Đèo Cả vay gần 3 tỷ đồng.

Với khoản vay nợ trên, trong quý đầu năm, Đèo Cả phải chi 208 tỷ đồng tiền lãi vay, tính trung bình mỗi ngày Đèo Cả phải trả 1,7 tỷ đồng tiền lãi vay ngân hàng.

Một điểm đáng chú ý là tính đến ngày 31/3/2024, nợ ngắn hạn Đèo Cả ghi nhận 2.865 tỷ đồng vượt 1.362 tỷ đồng so với tài sản ngắn hạn. Hệ số khả năng thanh toán hiện thời tài sản ngắn hạn/nợ ngắn hạn là 0,52. Theo lý thuyết, chỉ số này thể hiện khả năng thanh toán của doanh nghiệp thấp.