Nhóm ngân hàng nào sẽ có lợi thế được nới room tín dụng?

Các ngân hàng trong diện cảnh báo có tỷ trọng cho vay các lĩnh vực rủi ro như đầu cơ bất động sản, chứng khoán, trái phiếu doanh nghiệp… có thể bị hạn chế room tăng trưởng tín dụng ở mức vừa phải hơn để bảo đảm hạn chế rủi ro hệ thống...

Như VnEconomy đã đưa, số liệu từ báo cáo tình hình kinh tế - xã hội quý 2 và 6 tháng đầu năm 2022 của Tổng cục Thống kê cho thấy, tăng trưởng tín dụng của nền kinh tế tính đến 20/6 đạt 8,51%, cao hơn nhiều so với con số cùng kỳ năm trước (5,47%).

Mặc dù, tốc độ tăng trưởng tín dụng cao hơn nhiều so với cùng kỳ các năm trước nhưng tốc độ tăng đã có dấu hiệu chậm lại trong quý 2. Trước đó, sự mở rộng nhanh chóng của tín dụng trong quý 1/2022 đã khiến nhiều ngân hàng tiệm cận trần hạn mức tăng trưởng tín dụng (room tín dụng).

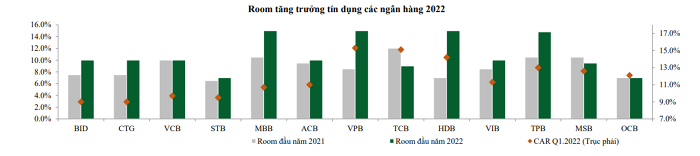

Tại báo cáo triển vọng ngành ngân hàng nửa cuối năm 2022, Chứng khoán Vietcombank (VCBS) cho biết Ngân hàng Nhà nước đang xem xét nới room tăng trưởng tín dụng cho nhiều ngân hàng do room tín dụng cấp đầu năm ở mức tương đối thấp.

Nhóm nghiên cứu kỳ vọng các ngân hàng này sẽ được cấp bổ sung room tăng trưởng tín dụng trong giai đoạn đầu quý 3/2022. Các tiêu chí xét duyệt tín dụng của Ngân hàng Nhà nước có thể kể đến như mức độ dồi dào vốn chủ sở hữu (hệ số CAR), năng lực quản trị rủi ro (thể hiện qua việc tuân thủ các chuẩn mực Basel II, Basel III, IFRS 9,…), mức độ hỗ trợ Ngân hàng Nhà nước thực hiện nhiệm vụ chính trị xã hội (miễn giảm lãi suất và phí, cơ cấu lại các tổ chức tín dụng…).

Cụ thể, VCBS cho rằng, các ngân hàng có hệ số CAR cao và mô hình quản trị rủi ro tốt như MB, Vietcombank, Techcombank, VPBank, ACB, TPBank, MSB... sẽ được cấp hạn mức tín dụng cao hơn trung bình ngành trong dài hạn.

"Trong thời gian tới, các ngân hàng nhận chuyển giao bắt buộc tổ chức tín dụng yếu kém (MB và Vietcombank) sẽ có lợi thế về tăng trưởng tín dụng so với các ngân hàng khác", nhóm nghiên cứu nhấn mạnh.

Trái lại, nhóm phân tích cho rằng các ngân hàng trong diện cảnh báo có tỷ trọng cho vay các lĩnh vực rủi ro như đầu cơ bất động sản, chứng khoán, trái phiếu doanh nghiệp… có thể bị hạn chế room tăng trưởng tín dụng ở mức vừa phải hơn để bảo đảm hạn chế rủi ro hệ thống.

Nhìn lại thời gian qua, VCBS đánh giá động lực tăng trưởng chính của tín dụng hệ thống ngân hàng Việt Nam chính là tín dụng bán lẻ. Theo đó, tỷ trọng tín dụng bán lẻ các ngân hàng niêm yết đã tăng từ mức 31% năm 2015 lên mức 45% tổng dư nợ tại thời điểm cuối quý 1/2022. Các sản phẩm cho vay mua nhà, mua ô tô, tài chính tiêu dùng đều ghi nhận mức tăng tích cực.

Tín dụng bán lẻ và doanh nghiệp nhỏ và vừa (SME) cũng được các ngân hàng ưu tiên hơn nhờ hệ số rủi ro khi tính CAR ở mức thấp hơn cho vay doanh nghiệp lớn theo Thông tư 41/2016/TT-Ngân hàng Nhà nước quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài. Đồng thời, phân khúc này có tỷ suất sinh lời cao hơn.

Trong khi đó, tín dụng bất động sản và trái phiếu doanh nghiệp lại đang được kiểm soát chặt chẽ hơn với mục tiêu giảm thiểu rủi ro và lành mạnh hóa thị trường. Tính đến cuối tháng 4/2022, tổng dư nợ lĩnh vực bất động sản của các tổ chức tín dụng tăng 10,19% so với đầu năm, chiếm 20,44% tổng dư nợ đối với nền kinh tế. Trong đó, khoảng 7% là dư nợ doanh nghiệp kinh doanh bất động sản, còn lại là cho vay cá nhân mua nhà.

Đối với các doanh nghiệp khó tiếp cận tín dụng ngân hàng, thuộc ngành nghề có hệ số rủi ro cao như doanh nghiệp bất động sản chính, giải pháp huy động vốn chính là trái phiếu. Các ngân hàng hiện nắm giữ khoảng 25% lượng trái phiếu doanh nghiệp, chiếm 2,63% tổng dư nợ tín dụng. Một số ngân hàng nắm giữ khối lượng trái phiếu doanh nghiệp lớn như Techcombank, TPBank, MB, VPBank.

VCBS kỳ vọng thị trường trái phiếu doanh nghiệp sẽ phát triển ổn định bền vững hơn, đồng thời tháo gỡ khó khăn về vốn cho thị trường bất động sản khi các quy định mới chính thức được ban hành, bao gồm Nghị định 153/2020/CP-NĐ quy định chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ đang được lấy ý kiến để sửa đổi, bổ sung.