Giằng co thị phần ngân hàng

Sau thay đổi nhanh từ 2008 - 2010, cơ cấu thị phần giữa các khối ngân hàng chuyển sang giằng co

Sau thay đổi nhanh từ 2008 - 2010, cơ cấu thị phần giữa các khối ngân hàng chuyển sang giằng co với nhiều yếu tố tác động.

Một ngày đẹp trời, người dân thị trấn Dùng (Thanh Chương, Nghệ An) bất ngờ khi nhìn thấy biển hiệu của một ngân hàng mới: Ngân hàng Thương mại Cổ phần Xuất nhập khẩu Việt Nam (Eximbank).

Thanh Chương là một huyện miền núi nghèo, ngân hàng cổ phần đầu tiên có mặt và là ngân hàng thứ hai như thêm một ví dụ cho đổi thay về kinh tế. Có lẽ đây là một chi tiết điển hình cho sự lấn sân của khối ngân hàng thương mại cổ phần trong thời gian qua, đặc biệt từng rất mạnh trong những năm 2008 - 2010.

Như ở ví dụ trên, chắc chắn thị phần của Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) tại Thanh Chương đã và đang bị chia sẻ, thay vì gần như độc quyền hàng chục năm qua.

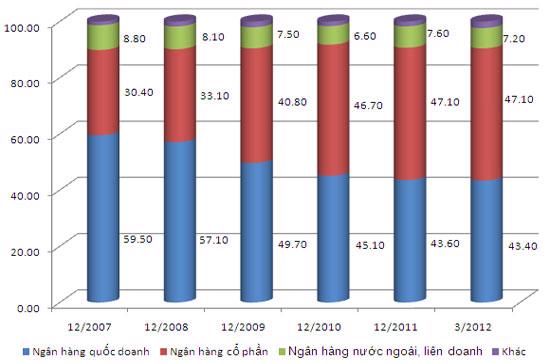

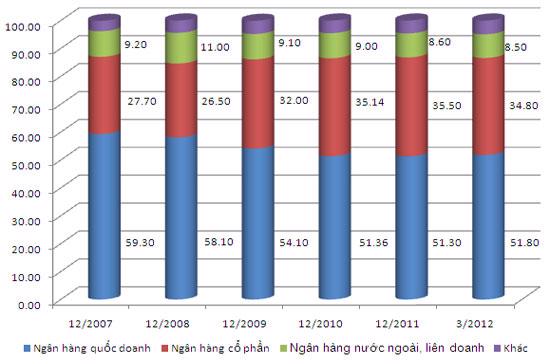

Số liệu thống kê của Ngân hàng Nhà nước cho thấy, nếu như cuối năm 2007, khối ngân hàng quốc doanh (Agribank, Vietcombank, VietinBank, BIDV, MHB và Ngân hàng Chính sách Xã hội) còn áp đảo ở cả thị phần cho vay và huy động, lần lượt là 59,3% và 59,5%; thì đến cuối năm 2010 chỉ còn tương ứng 51,36% và đặc biệt là thị phần huy động chỉ còn 45,29%.

Nguyên do, khối ngân hàng thương mại cổ phần đã có một "quá trình Thánh Gióng" về quy mô, đặc biệt là trong giai đoạn bùng nổ của thị trường chứng khoán 2006 - 2007, tạo nên sự dịch chuyển thị phần mạnh mẽ như vậy.

Nhưng, suốt năm 2011 và hết quý 1/2012, cơ cấu thị phần nói trên không nhiều thay đổi; thậm chí khối quốc doanh còn có hơi hướng bật lại ở thị phần cho vay. Sau sự lấn sân nhanh chóng của khối thương mại cổ phần từ 2008 - 2010, bức tranh thị phần ngân hàng Việt Nam tương đối ổn định trong hơn một năm qua, đúng hơn là đã có sự giằng co rõ rệt.

Có những yếu tố khác nhau tạm thời cản trở xu hướng dịch chuyển đã từng thể hiện đó.

Năm 2011, lần đầu tiên sau một thời gian dài Ngân hàng Nhà nước nhất quyết áp trần tăng tưởng tín dụng 20% đối với mọi ngân hàng thương mại. Các tốc độ tăng trưởng thường thấy cỡ 50%, thậm chí cả 100% trong quá khứ tại khối cổ phần bị hãm lại (dù cuối năm một vài trường hợp vượt giới hạn nhưng được chấp thuận). Đây là yếu tố đầu tiên ảnh hưởng đến xu hướng dịch chuyển thị phần nói trên, cả huy động lẫn cho vay.

Trải suốt 2011 và trong quý 1/2012, khó khăn thanh khoản là yếu tố tác động thứ hai. Khó khăn này nghiêng về khối ngân hàng cổ phần nhiều hơn, đặc biệt là nhóm vừa và nhỏ; trong đó, “cơn bão” hiệu ứng tái cơ cấu hệ thống đã nhấn sâu hơn nỗ lực lấn sân của họ trong các miếng bánh thị phần.

Và thứ ba, một yếu tố không kém phần quan trọng: lạm phát và nỗ lực kiềm chế lạm phát của Ngân hàng Nhà nước. Tưởng như không mấy ăn nhập, nhưng đến nay nhiều người trong ngành hẳn còn nhớ, 2011 là năm nhà điều hành siết chặt việc mở rộng mạng lưới của các ngân hàng thương mại.

Một quan điểm được bàn luận bên lề trong năm qua, các ngân hàng mở rộng mạng lưới quá nhanh, quá nhiều cũng chính là một phần cấu thành lạm phát cao (?). Nó được lý giải: đi cùng với tốc độ của hàng loạt phòng giao dịch, chi nhánh mở mới là quy mô kích cầu mở rộng cho các hoạt động, dịch vụ hỗ trợ, trong khi nhà điều hành đang tập trung “đánh vào tổng cầu” để kiềm chế lạm phát. Dĩ nhiên, việc siết mạng lưới còn có các nguyên do kỹ thuật khác trong quản lý hệ thống…

Còn với khối ngân hàng cổ phần, những mũi nhọn như trường hợp Eximbank lấn sân ở địa bàn huyện Thanh Chương nói trên đã bị hạn chế nhất định. Liên quan là sự chuyển dịch của cơ cấu thị phần, còn nên hay không nên siết việc mở rộng mạng lưới ngân hàng lại là chuyện khác.

Ngược lại, về phía khối quốc doanh, trong hai năm trở lại đây đã và đang chứng kiến sự mở rộng nhanh chóng về quy mô. Agribank được nhân đôi vốn điều lệ (lên 21.000 tỷ đồng) trong năm 2010. Vietcombank và VietinBank sau khi “cởi trói” bằng cổ phần hóa, quy mô vốn cũng liên tục tăng mạnh; triển vọng là BIDV khi vừa cổ phần hóa xong…

Yếu tố thứ tư đó cũng góp phần cản trở sự lấn sân của khối cổ phần, tạo thế giằng co với cơ cấu tương đối ổn định trong hơn một năm qua.

Trong sự giằng co đang thể hiện, khối quốc doanh vẫn được xem là có nhiều lợi thế hơn, đặc biệt là về nguồn vốn và cơ sở khách hàng, bề dày thương hiệu… Còn khối cổ phần, miếng bánh thị phần hiện có là kết quả ấn tượng của những nỗ lực, dù bên cạnh đó còn những kết quả khắc nghiệt của yêu cầu sáp nhập, hợp nhất, hoặc bị mua lại đã và đang diễn ra…

Một ngày đẹp trời, người dân thị trấn Dùng (Thanh Chương, Nghệ An) bất ngờ khi nhìn thấy biển hiệu của một ngân hàng mới: Ngân hàng Thương mại Cổ phần Xuất nhập khẩu Việt Nam (Eximbank).

Thanh Chương là một huyện miền núi nghèo, ngân hàng cổ phần đầu tiên có mặt và là ngân hàng thứ hai như thêm một ví dụ cho đổi thay về kinh tế. Có lẽ đây là một chi tiết điển hình cho sự lấn sân của khối ngân hàng thương mại cổ phần trong thời gian qua, đặc biệt từng rất mạnh trong những năm 2008 - 2010.

Như ở ví dụ trên, chắc chắn thị phần của Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) tại Thanh Chương đã và đang bị chia sẻ, thay vì gần như độc quyền hàng chục năm qua.

Số liệu thống kê của Ngân hàng Nhà nước cho thấy, nếu như cuối năm 2007, khối ngân hàng quốc doanh (Agribank, Vietcombank, VietinBank, BIDV, MHB và Ngân hàng Chính sách Xã hội) còn áp đảo ở cả thị phần cho vay và huy động, lần lượt là 59,3% và 59,5%; thì đến cuối năm 2010 chỉ còn tương ứng 51,36% và đặc biệt là thị phần huy động chỉ còn 45,29%.

Nguyên do, khối ngân hàng thương mại cổ phần đã có một "quá trình Thánh Gióng" về quy mô, đặc biệt là trong giai đoạn bùng nổ của thị trường chứng khoán 2006 - 2007, tạo nên sự dịch chuyển thị phần mạnh mẽ như vậy.

Nhưng, suốt năm 2011 và hết quý 1/2012, cơ cấu thị phần nói trên không nhiều thay đổi; thậm chí khối quốc doanh còn có hơi hướng bật lại ở thị phần cho vay. Sau sự lấn sân nhanh chóng của khối thương mại cổ phần từ 2008 - 2010, bức tranh thị phần ngân hàng Việt Nam tương đối ổn định trong hơn một năm qua, đúng hơn là đã có sự giằng co rõ rệt.

Có những yếu tố khác nhau tạm thời cản trở xu hướng dịch chuyển đã từng thể hiện đó.

Năm 2011, lần đầu tiên sau một thời gian dài Ngân hàng Nhà nước nhất quyết áp trần tăng tưởng tín dụng 20% đối với mọi ngân hàng thương mại. Các tốc độ tăng trưởng thường thấy cỡ 50%, thậm chí cả 100% trong quá khứ tại khối cổ phần bị hãm lại (dù cuối năm một vài trường hợp vượt giới hạn nhưng được chấp thuận). Đây là yếu tố đầu tiên ảnh hưởng đến xu hướng dịch chuyển thị phần nói trên, cả huy động lẫn cho vay.

Trải suốt 2011 và trong quý 1/2012, khó khăn thanh khoản là yếu tố tác động thứ hai. Khó khăn này nghiêng về khối ngân hàng cổ phần nhiều hơn, đặc biệt là nhóm vừa và nhỏ; trong đó, “cơn bão” hiệu ứng tái cơ cấu hệ thống đã nhấn sâu hơn nỗ lực lấn sân của họ trong các miếng bánh thị phần.

Và thứ ba, một yếu tố không kém phần quan trọng: lạm phát và nỗ lực kiềm chế lạm phát của Ngân hàng Nhà nước. Tưởng như không mấy ăn nhập, nhưng đến nay nhiều người trong ngành hẳn còn nhớ, 2011 là năm nhà điều hành siết chặt việc mở rộng mạng lưới của các ngân hàng thương mại.

Một quan điểm được bàn luận bên lề trong năm qua, các ngân hàng mở rộng mạng lưới quá nhanh, quá nhiều cũng chính là một phần cấu thành lạm phát cao (?). Nó được lý giải: đi cùng với tốc độ của hàng loạt phòng giao dịch, chi nhánh mở mới là quy mô kích cầu mở rộng cho các hoạt động, dịch vụ hỗ trợ, trong khi nhà điều hành đang tập trung “đánh vào tổng cầu” để kiềm chế lạm phát. Dĩ nhiên, việc siết mạng lưới còn có các nguyên do kỹ thuật khác trong quản lý hệ thống…

Còn với khối ngân hàng cổ phần, những mũi nhọn như trường hợp Eximbank lấn sân ở địa bàn huyện Thanh Chương nói trên đã bị hạn chế nhất định. Liên quan là sự chuyển dịch của cơ cấu thị phần, còn nên hay không nên siết việc mở rộng mạng lưới ngân hàng lại là chuyện khác.

Ngược lại, về phía khối quốc doanh, trong hai năm trở lại đây đã và đang chứng kiến sự mở rộng nhanh chóng về quy mô. Agribank được nhân đôi vốn điều lệ (lên 21.000 tỷ đồng) trong năm 2010. Vietcombank và VietinBank sau khi “cởi trói” bằng cổ phần hóa, quy mô vốn cũng liên tục tăng mạnh; triển vọng là BIDV khi vừa cổ phần hóa xong…

Yếu tố thứ tư đó cũng góp phần cản trở sự lấn sân của khối cổ phần, tạo thế giằng co với cơ cấu tương đối ổn định trong hơn một năm qua.

Trong sự giằng co đang thể hiện, khối quốc doanh vẫn được xem là có nhiều lợi thế hơn, đặc biệt là về nguồn vốn và cơ sở khách hàng, bề dày thương hiệu… Còn khối cổ phần, miếng bánh thị phần hiện có là kết quả ấn tượng của những nỗ lực, dù bên cạnh đó còn những kết quả khắc nghiệt của yêu cầu sáp nhập, hợp nhất, hoặc bị mua lại đã và đang diễn ra…

Cơ cấu thị phần huy động (đơn vị: %)

Cơ cấu thị phần tín dụng (đơn vị: %)

Cơ cấu thị phần tín dụng (đơn vị: %)

*Dữ liệu được tổng hợp tương đối từ nguồn Ngân hàng Nhà nước và một số ngân hàng thương mại; khối ngân hàng quốc doanh bao gồm cả Ngân hàng Chính sách Xã hội.