Tăng trưởng lợi nhuận nhóm ngân hàng có thể đạt 36,4% cả năm 2022

Chứng khoán BSC kỳ vọng tốc độ tăng trưởng của ngành ngân hàng sẽ tốt hơn so với dự báo trước, cụ thể lên mức 36,4% so với mức 22,2% trước đó nhờ kinh tế phục hồi sau dịch và mức nền lợi nhuận thấp hơn trong năm 2021...

Báo cáo chi tiết nhóm ngân hàng vừa cập nhật, Chứng khoán BSC kỳ vọng tốc độ tăng trưởng của ngành ngân hàng sẽ tốt hơn so với dự báo trước, cụ thể lên mức 36,4% so với mức 22,2% trước đó nhờ kinh tế phục hồi sau dịch và mức nền lợi nhuận thấp hơn trong năm 2021.

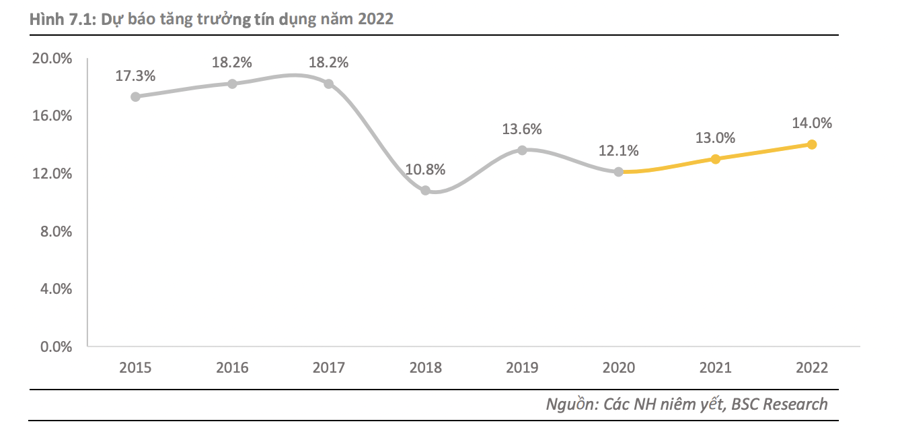

Tăng trưởng tín dụng Q1/2022 đạt mức 5,04% từ đầu năm. Mục tiêu tăng trưởng tín dụng trong năm 2022 ở mức 14% là hoàn toàn khả thi và có thể ở mức từ 14%-16%.

Trong Q1/2022, nhiều ngân hàng đã cho vay hết hạn mức tín dụng được cấp đầu năm và kỳ vọng sẽ được cấp thêm room trong Q2/2022. Bên cạnh đó, nhờ những chính sách mới của chính phủ, dòng vốn tín dụng sẽ được trải rộng ra các ngành nghề sản xuất kinh doanh từ đó giúp tăng trưởng thị trường bền vững trong tương lai.

Cho vay bán lẻ sẽ phục hồi trong năm 2022. Việc tập trung bán lẻ sẽ tiếp tục là mũi nhọn trong năm 2022 của nhiều ngân hàng do quy mô cho vay trên khách hàng thấp giúp các ngân hàng giảm thiểu rủi ro tập trung và NIM cao hơn so với các khách hàng lớn.

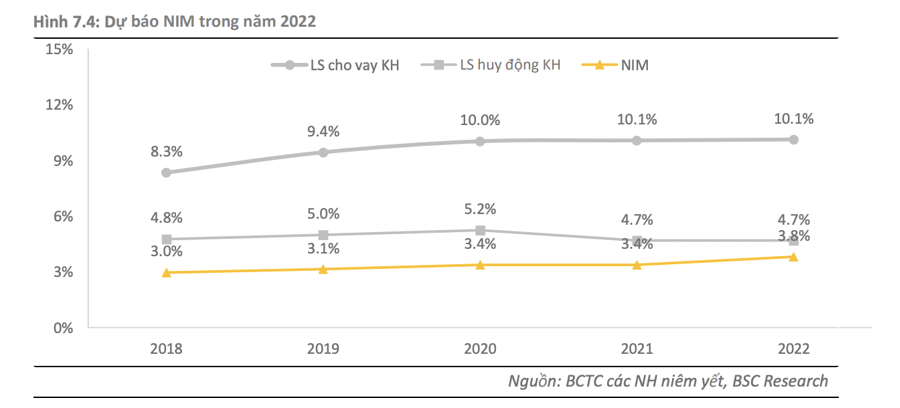

Tập trung huy động CASA giúp giảm chi phí vốn. Cơ cấu huy động đẩy mạnh tăng trưởng CASA. Đây là xu hướng chung trong thời gian tới của các ngân hàng. Bên cạnh đó, việc tiếp tục giảm lãi suất huy động giúp các ngân hàng tiết giảm chi phí vốn trong năm 2022. Một số ngân hàng có lợi thế về tỷ lệ CASA cao với tỷ lệ cao hơn 30% giúp cho các ngân hàng này có chi phí vốn thấp, từ đó giúp gia tăng hiệu quả về cho vay.

Nhiều ngân hàng giảm phí giao dịch nhằm tăng thị phần CASA trong năm 2022. Do đó BSC cho rằng việc cạnh tranh về thị phần CASA sẽ tương đối khốc liệt khi các ông lớn đồng loạt giảm phí dịch vụ.

BSC điều chỉnh mức tăng trưởng NIM trong năm 2022 về mức +10 bps (-25 bps so với báo cáo trước) do Phục hồi của nền kinh tế giúp tăng trưởng tín dụng cao, đặc biệt tập trung vào nhóm SME và cá nhân với NIM cao; Lãi suất cho vay phục hồi sau thời gian hỗ trợ (ước tính hết năm 2021); Tăng cơ cấu CASA trong năm 2022 giúp giảm chi phí vốn và (4) Nhiều ngân hàng vẫn sẽ tiếp tục hỗ trợ lãi suất, đặc biệt là các NH quốc doanh, nhằm giúp nền kinh tế phục hồi mạnh mẽ.

Về chất lượng tài sản, vẫn nằm trong tầm kiểm soát. Tỷ lệ nợ xấu và bao phủ nợ ở mức cao và đang được cải thiện. BSC cho rằng, mặc dù có sự ảnh hưởng giảm chất lượng tài sản, với chính sách kiểm duyệt tín dụng chặt chẽ và tỷ lệ bao phủ nợ xấu cao, các ngân hàng có thể quản lý chất lượng tài sản tốt và giữ ở mức như hiện nay (~1.6-1.7% NPLs). Một số ngân hàng đã tăng trích lập dự phòng, và cải thiện mạnh tỷ lệ bao phủ nợ xấu

Tính đến hết năm 2021, nợ tái cơ cấu tăng trở lại lên mức 2,1% do làn sóng dịch bệnh COVID19 lần 4. Một số ngân hàng cũng đã trích lập từ 30% - 100% cho các khoản nợ tái cơ cấu hiện tại và dự kiến sẽ trích lập theo thông tư 03 trong thời gian tới.

BSC cho rằng dư nợ tái cơ cấu sẽ không quá ảnh hưởng đến kết quả kinh doanh của các ngân hàng do TOI của ngân hàng tạo ra ở mức cao giúp các NH đủ khả năng trích lập thêm mà không ảnh hưởng nhiều đến tăng trưởng và Dự kiến các khoản nợ tái cơ cấu sẽ không tăng nhiều nhờ sự mở cửa lại của nền kinh tế.

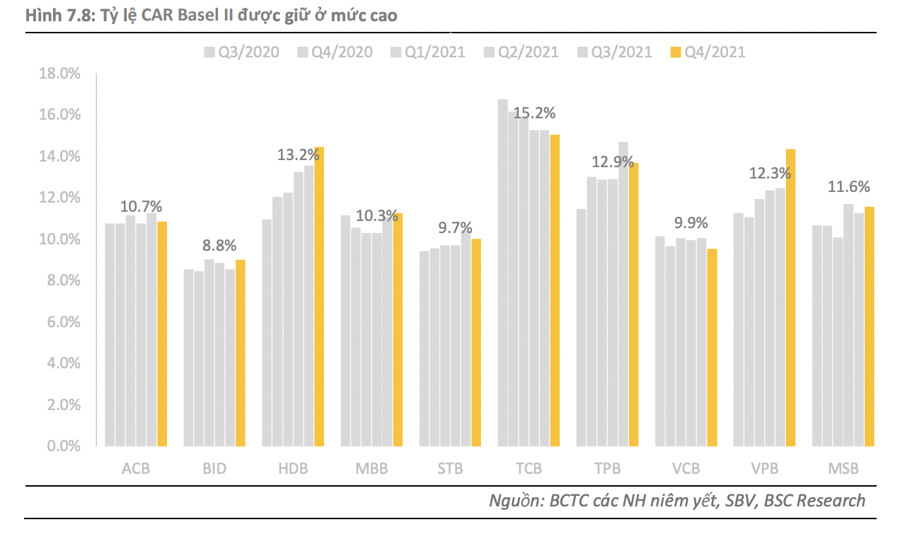

Tỷ lệ an toàn vốn tiếp tục giữ ở mức cao. Tỷ lệ CAR Basel II tiếp tục được giữ ở mức cao, và tỷ lệ vốn ngắn hạn cho vay trung dài hạn giữ ở mức an toàn. Các tỷ lệ đều đảm bảo tốt tỷ lệ yêu cầu của SBV, và BSC kỳ vọng điều này sẽ được giữ vững trong tương lai với các kế hoạch tăng vốn, từ đó giúp tăng trưởng quy mô và LN của các ngân hàng.

Trên cơ sở đó, công ty chứng khoán này cho rằng ngành ngân hàng đang có mức định giá hấp dẫn so với mức tăng trưởng về lợi nhuận, cùng nhiều catalyst có thể diễn ra sẽ giúp các cổ phiếu ngành ngân hàng tăng trưởng vượt trội hơn so với mặt bằng chung của VN-Index.

Tuy nhiên, lại không có bất kỳ cổ phiếu ngân hàng nào được định giá và khuyến nghị chi tiết do cổ phiếu nhóm này đã bị dòng tiền bỏ rơi trong suốt gần một năm vừa qua.