Yếu tố nào khiến thị trường trái phiếu doanh nghiệp tắc nghẽn?

Theo các chuyên gia, trong 3 năm tới, để cải thiện cung - cầu vốn cho doanh nghiệp, ngoài việc nâng cao năng lực hấp thụ vốn, còn phải xem xét cải thiện khung chính sách và quy định mới để mở rộng cơ sở nhà đầu tư trong, ngoài nước đối với kênh thị trường nợ nói chung, trái phiếu doanh nghiệp nói riêng...

Do đó, để khai thông thị trường vốn nợ Việt Nam, trong đó có trái phiếu doanh nghiệp, nhiều ý kiến cho rằng các giải pháp không nên dừng lại ở bên cung mà còn cần thúc đẩy phía cầu bằng cách mở rộng cơ sở nhà đầu tư trong và ngoài nước.

BA YẾU TỐ TÁC ĐỘNG ĐẾN KHẢ NĂNG HẤP THỤ VỐN CỦA DOANH NGHIỆP

Tại Hội nghị Thị trường Vốn Nợ Việt Nam 2024 do FiinRatings và CGIF tổ chức vừa diễn ra tại Hà Nội, các chuyên gia cho biết có rất nhiều dự án đã bị gián đoạn hoặc chậm trong 2 năm vừa qua. Tuy nhiên, với một số thay đổi tích cực về chính sách và sự hồi phục bước đầu của nhiều ngành, các dự án sẽ được đẩy nhanh trong thời gian tới, dẫn tới nhu cầu vốn của doanh nghiệp trong 2-3 năm nữa rất lớn.

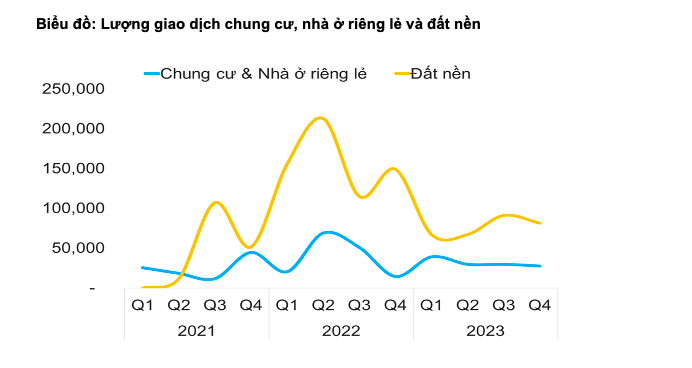

Lấy ví dụ ngành bất động sản dân cư, theo thống kê từ Bộ Xây dựng, số lượng dự án được cấp phép mới rất hạn chế, trong khi đó số lượng dự án đang triển khai lại ở mức cao kỷ lục. Điều này sẽ dẫn tới một nhu cầu lớn về vốn để triển khai, đặc biệt khi khung pháp lý và chính sách đang trở nên rõ ràng hơn.

Hoặc trong lĩnh vực năng lượng tái tạo, ông Abhishek Dangra, Giám đốc điều hành, S&P Global Ratings cho biết nhu cầu đầu tư lên tới 135 tỷ USD trong giai đoạn 2021-2030 và 400 tỷ USD trong giai đoạn 2030-2050. Đây là con số rất lớn, trong bối cảnh GDP ở mức 409 tỷ USD (năm 2022).

Trong các lĩnh vực khác như cơ sở hạ tầng giao thông, FiinRatings cho biết nhu cầu vốn ước tính khoảng 25-30 tỷ USD mỗi năm trong 10 năm tiếp theo.

Tuy nhiên, một trong các thách thức với những doanh nghiệp bất động sản và hạ tầng là khả năng hấp thụ vốn chưa cao.

Trao đổi với phóng viên VnEconomy, ông Nguyễn Nhật Hoàng, Trưởng Bộ phận Xếp hạng tín nhiệm khối doanh nghiệp của FiinRatings chỉ ra 3 nguyên nhân chính ảnh hưởng đến khả năng hấp thụ vốn của các ngành này cần được cải thiện trong thời gian tới.

Thứ nhất, khung pháp lý và chính sách là một trong những thách thức lớn nhất cho hoạt động kinh doanh của doanh nghiệp trong 3 năm vừa qua. Tuy nhiên, yếu tố rủi ro này đã phần nào được giảm thiểu khi trong giai đoạn vừa qua đã có rất nhiều bộ luật cũng như chính sách quan trọng đã được chính phủ thông qua và chuẩn bị đi vào hiệu lực.

Thứ hai, sau giai đoạn ảnh hưởng bởi dịch bệnh và suy giảm cầu cả trong nước và xuất khẩu thì năng lực dòng tiền bị ảnh hưởng nhất đinh, nhất là với các doanh nghiệp cỡ vừa và nhỏ trong nhiều ngành.

Thứ ba, nhiều doanh nghiệp chưa có một chiến lược vốn rõ ràng và phương án kinh doanh, dự báo dòng tiền ở mức độ có sự tin cậy cao trước những thay đổi về môi trường kinh doanh.

TỔ CHỨC TÍN DỤNG VÀ CÁ NHÂN LÀ “NGƯỜI CHƠI CHÍNH” TRÊN THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP

Theo Ngân hàng Nhà nước, tới cuối năm 2023, tỷ lệ tín dụng/GDP của Việt Nam khoảng 133%, tăng so với mức khoảng 125% cuối năm 2022, tiềm ẩn rủi ro an toàn hệ thống tài chính, tiền tệ. Khoảng 80% nguồn vốn huy động của các ngân hàng là vốn ngắn hạn, do đó nếu đẩy mạnh cho vay với các lĩnh vực thâm dụng vốn như bất động sản, cơ sở hạ tầng, năng lượng tái tạo… thì nguy cơ rủi ro chênh lệch kỳ hạn là rất lớn.

Do đó, việc khơi thông thị trường trái phiếu doanh nghiệp để các doanh nghiệp huy động vốn trung, dài hạn là cấp bách.

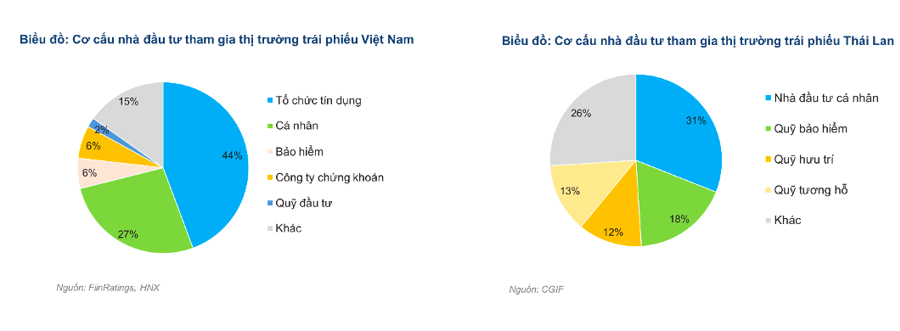

Tuy nhiên, theo khảo sát của FiinRatings, 70% nhà đầu tư trên thị trường trái phiếu doanh nghiệp Việt Nam hiện nay vẫn là tổ chức tín dụng và cá nhân. Trong khi đó, đại diện CGIF cho biết, tại Thái Lan, cơ sở nhà đầu tư đa dạng hơn rất nhiều với sự tham gia của các quỹ bảo hiểm, hưu trí, hay quỹ tương hỗ; thậm chí các định chế đầu tư của nhà nước cũng tham gia.

Một chuyên gia cho biết vẫn còn những nguồn vốn nội địa rất lớn chưa được khai phá; cụ thể là các doanh nghiệp bảo hiểm với tổng tài sản quản lý (AUM) lên tới 913 ngàn tỷ đồng vào cuối 2023.

Theo ông, phần lớn danh mục của họ vẫn đang phân bổ vào tiền gửi ngân hàng, hoặc Trái phiếu chính phủ; với mức lợi suất rất thấp chỉ 4-6%. Trong khi đó, tăng trưởng ngành bảo hiểm (cũng đi kèm với các nghĩa vụ nợ trong tương lai) vẫn ở mức 15-20%/năm mặc dù doanh thu bảo hiểm mới có bị suy giảm trong 2023 vừa qua, dẫn tới những áp lực nhất định trong dài hạn cho các nhà quản lý quỹ bảo hiểm. Trái phiếu doanh nghiệp có thể giúp đa dạng hóa danh mục, đem lại lợi suất tốt hơn, đồng thời cũng có thể có kỳ hạn dài hơn, phù hợp với các nghĩa vụ nợ của các doanh nghiệp bảo hiểm.

Về vấn đề này, đại diện một số quỹ đầu tư bảo hiểm cho biết việc hạn chế đầu tư vào các trái phiếu được cơ cấu lại nợ theo Luật Kinh doanh Bảo hiểm đi vào hiệu lực từ đầu 2023 đã hạn chế khả năng phân bổ tài sản của họ, trong khi họ rất quan tâm đầu tư vào kênh trái phiếu doanh nghiệp.

Hiện tại, doanh nghiệp bảo hiểm không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành. Theo các chuyên gia, điều này trên thực tế có thể chưa hợp lý với việc triển khai của doanh nghiệp, vì các giai đoạn của dự án có thể có hồ sơ rủi ro khác nhau; đi kèm với đó là phù hợp với các loại hình doanh nghiệp khác nhau.

"Các hạn chế hiện tại trong luật liên quan kinh doanh bảo hiểm và trái phiếu doanh nghiệp gây khó khăn cho doanh nghiệp bảo hiểm trong việc chia nhỏ trái phiếu thành các mục đích cụ thể khác nhau.

Nếu nút thắt này được giải quyết sẽ là một yếu tố rất quan trọng để khai mở nguồn vốn nội địa, đặc biệt là nguồn vốn dài hạn cho doanh nghiệp phát triển bền vững".

Ông Nguyễn Nhật Hoàng lấy ví dụ 1 dự án cơ sở hạ tầng, giao thông: Thường giai đoạn xây dựng sẽ có rủi ro cao hơn (do chưa có nguồn tiền thu về từ vận hành thương mại), và kéo dài khoảng 2-5 năm. Ở đây, các ngân hàng thương mại có thể sẽ là đối tượng chính cung cấp tín dụng cho giai đoạn này. Khi dự án được xây dựng xong và đi vào giai đoạn vận hành, dự án có thể được khai thác trong 10-20 năm tiếp theo và đem lại dòng tiền ổn định hơn, và điều này có thể phù hợp hơn với các doanh nghiệp bảo hiểm.

Trong khi đó, ngân hàng lại có thể bị hạn chế trong việc cung cấp các khoản vay trung-dài hạn (hơn 5 năm) do cần tuần thủ nhiều tỷ lệ quy định bởi Ngân hang Nhà nước như tỷ lệ vốn ngắn hạn cho vay trung dài hạn). Bởi vậy, ông Hoàng cho rằng, việc tái tài trợ hay tái cơ cấu nguồn vốn không nhất thiết luôn mang ý nghĩa tiêu cực; và trên thực tế tại các quốc gia khác, việc các giai đoạn khác nhau của 1 dự án dài hạn được tài trợ bởi các đối tượng khác nhau là việc khá phổ biến.

Theo ông Hoàng, các hạn chế hiện tại trong luật liên quan kinh doanh bảo hiểm và trái phiếu doanh nghiệp gây khó khăn cho doanh nghiệp bảo hiểm trong việc chia nhỏ trái phiếu thành các mục đích cụ thể khác nhau. Nếu nút thắt này được giải quyết sẽ là một yếu tố rất quan trọng để khai mở nguồn vốn nội địa, đặc biết là nguồn vốn dài hạn cho doanh nghiệp phát triển bền vững.