Blog chứng khoán: Kéo tăng cho phiên đáo hạn phái sinh?

Lực bán giảm tại các trụ yếu nhất cho thấy tiềm năng duy trì giá ổn định trong ngày mai. Vai trò lớn hơn có thể hướng vào tại các mã tầm trung...

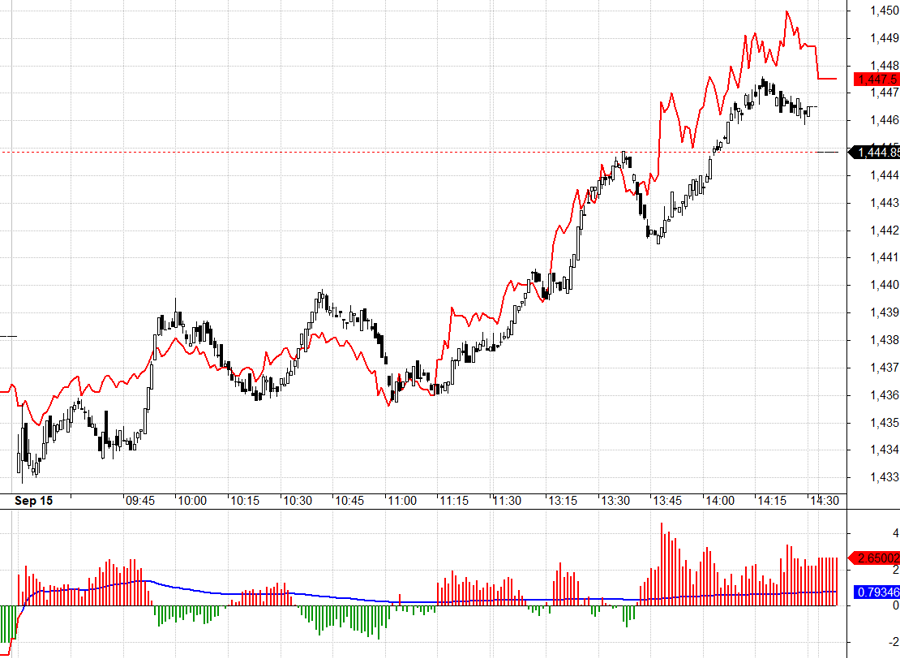

Diễn biến khá bất ngờ trong nhóm VN30 chiều nay đã đảo ngược basis của F1 từ sớm. Không giống các phiên trước, ngay từ cuối phiên sáng basis đã chuyển sang dương dù chưa hề có tín hiệu rõ ràng nào về một nhịp tăng mạnh mẽ sau đó.

Buổi sáng F1 vẫn chiết khấu nhẹ, đặc biệt là ở các điểm VN30 va chạm vào 1440. Tuy nhiên 15 phút cuối phiên sáng, khi VN30 vẫn đỏ, F1 đã phản ứng trước. Trong toàn bộ nhịp tăng buổi chiều, F1 luôn duy trì basis dương, bất kể nhưng điểm VN30 quay đầu khi chạm ngưỡng cản. Ngay cả lúc đóng cửa basis vẫn cao hơn VN30 gần 2,7 điểm.

Diễn biến trên thị trường phái sinh hứa hẹn một phiên đáo hạn tăng điểm ở VN30. Chỉ số bắt đầu đi lên từ 30/8 và trong 11 phiên vừa qua, chỉ có 3 phiên basis duy trì mức dương nếu không tính hôm nay. VN30 điều chỉnh hai phiên trước khoảng 0,7%, mức giảm không nhiều và các trụ có thể giúp chỉ số này đóng cửa tại phiên đáo hạn ở mức cao nhất nhịp tăng.

Diễn biến trên thị trường cơ sở chiều nay cho thấy cơ hội đưa chỉ số tăng là có thể. Yếu tố đầu tiên là sức ép bán ra có vẻ không nhiều. Nguy hiểm nhất là các mã ngân hàng, hôm nay vẫn khá đuối. Bù lại áp lực bán không nhiều. Thanh khoản ở các diễn biến giảm intraday không gia tăng mạnh. Có thể nói chiều nay là một đợt test cung, khi cổ phiếu được đẩy giá lên với giao dịch rất đuối. Trừ MSN đột biến, các mã khác đều tăng từ từ chứ không sốc, nhưng đảo chiều được trên diện rộng.

Yếu tố thứ hai là trong số 5 trụ có khả năng điều hướng VN30, HPG tỏ ra khá mạnh, VPB đảo chiều về được tham chiếu, TCB đang ở sát ngưỡng hỗ trợ. Hai mã có rủi ro là VIC và ACB. ACB có xu hướng giảm khá mạnh và không cho thấy lực đẩy tốt cùng với các blue-chips khác hôm nay. VIC diễn biến rất kém gần đây và cũng đang cố trụ lại ở mức hỗ trợ. Nếu các trụ này khó tăng thì sẽ cần duy trì giá và động lực có thể tới ở nhóm tầm trung như FPT, MWG, MSN.

Nói chung phiên đáo hạn thường chỉ tụ lại ở một thời điểm và các diễn biến trước đó trong phiên chỉ mang tính tham khảo về cung cầu. Nếu các nhịp lùi trong phiên ngày mai không chịu sức ép lớn và thanh khoản thấp thì cơ hội tăng cuối phiên là cao.

Tuy nhiên đó chỉ là các biến động rất ngắn hạn. Thị trường chưa cho thấy tín hiệu gì rõ ràng sau đó. F2 đang chấp nhận chiết khấu gần 3,5 điểm và kể cả chiều tăng khá mạnh cuối phiên chiều nay, basis vẫn chiết khấu rất rộng, có lúc hơn 6 điểm. Có thể thanh khoản còn yếu ở kỳ hạn này không phản ánh hết mức độ kỳ vọng, nhưng đó vẫn là tín hiệu chưa chắc chắn.

Nhìn rộng hơn thì thị trường vẫn đang có những nỗ lực chưa đủ để kiến tạo xu hướng mới. Hai tuần thị trường đi ngang và VNI, VN30 không tiến thêm được là do blue-chips đang gặp khó khăn về dòng tiền. Điều này gợi nhớ lại 2 tuần tạo đỉnh trong tháng 8, cảm giác tích lũy tích cực có thể là một cú lừa.

Kỳ vọng rõ ràng nhất phía trước vẫn chỉ có khả năng nới lỏng giãn cách và từng bước khôi phục lại hoạt động kinh tế. Đây không phải là yếu tố có khả năng tạo sự bùng nổ. Khả năng tốt nhất vẫn chỉ là duy trì trạng thái thị trường không giảm sâu và đi ngang tích lũy. Kết quả kinh doanh quý 3 sẽ là yếu tố chính giúp đánh giá triển vọng quý 4, khả năng chịu đựng của doanh nghiệp và vượt covid tốt sẽ là điểm cộng khi trở lại trạng thái bình thường mới. Chừng nào dòng tiền vẫn còn thận trọng và yếu ớt thì vẫn có khoảng cách rất xa giữa kỳ vọng và chấp nhận thực tế.

Trong kịch bản thị trường tăng ngày mai, có thể Long F1 và canh Short F2 nếu basis F2 tốt hơn. Đối với thị trường cơ sở, chỉ chọn mua dần khi giá giảm biên độ lớn.

Vn30 chốt hôm nay tại 1444.85, ngay sát cản 1445. Cản kế tiếp là 1450; 1456; 1461; 1465; 1472; 1477. Hỗ trợ 1440; 1436; 1432; 1426; 1420; 1415.

“Blog chứng khoán” mang tính chất cá nhân và không đại diện cho ý kiến của VnEconomy. Những quan điểm, đánh giá là của cá nhân nhà đầu tư và VnEconomy tôn trọng quan điểm cũng như văn phong của tác giả. VnEconomy và tác giả không chịu trách nhiệm về những vấn đề phát sinh liên quan đến các đánh giá và quan điểm đầu tư được đăng tải.