Chào bán cổ phiếu riêng lẻ không thành, HAG dự kiến phát hành 20 triệu cổ phiếu ESOP

HAG sẽ phát hành mới 20 triệu cổ phiếu ESOP, chiếm 2,16% với giá phát hành 7.500 đồng/cp. HAG cho biết, 50% lượng cổ phiếu trên sẽ bị hạn chế trong vòng 1 năm kể từ ngày kết thúc đợt phát hành và nửa còn lại sẽ bị hạn chế chuyển nhượng trong vòng 2 năm...

Công ty Cổ phần Hoàng Anh Gia Lai (mã HAG-HOSE) thông báo bổ sung các nội dung chương trình ĐHĐCĐ thường niên năm 2023

Theo đó, HAGL dự kiến trình cổ đông về phương án phát hành cổ phiếu theo chương trình lựa chọn cho người lao động chủ chốt của công ty, các công ty con và công ty liên kết với mục đích nhằm ghi nhận sự đóng góp và tạo động lực cho người lao động gắn bó và cống hiến trong tương lai.

Cụ thể, HAGL sẽ phát hành mới 20 triệu cổ phiếu ESOP, chiếm 2,16% với giá phát hành 7.500 đồng/cp. HAG cho biết, 50% lượng cổ phiếu trên sẽ bị hạn chế trong vòng 1 năm kể từ ngày kết thúc đợt phát hành và nửa còn lại sẽ bị hạn chế chuyển nhượng trong vòng 2 năm.

Đồng thời, HAGL cũng trình đại hội ủy quyền cho công ty xác định tiêu chuẩn và danh sách người lao động được tham gia chương trình phát hành cổ phiếu này. Việc phát hành sẽ được triển khai từ ngày bắt đầu năm thứ 3 sau ngày được ĐHĐCĐ thông qua phương án.

Mới đây, HAG thông báo kết quả chào bán 162 triệu cổ phiếu riêng lẻ với giá 10.500 đồng/cp. Tổng số tiền dự kiến huy động là gần 1.700 tỷ đồng, HAG sẽ dùng để bổ sung vốn cho các công ty con và thanh toán một phần nợ gốc trái phiếu.

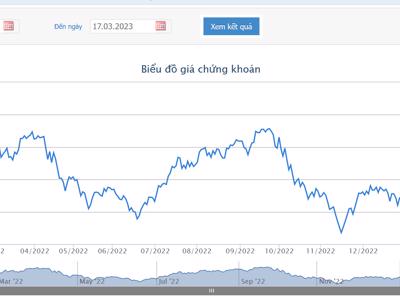

Tuy nhiên, do công ty không hoàn thành đợt chào bán cổ phiếu riêng lẻ trong thời gian quy định do diễn biến giá cổ phiếu trên thị trường chứng khoán không phù hợp với giá chào bán dự kiến, dẫn đến việc các nhà đầu tư được chào bán đã từ chối chào mua.

Do đó, HĐQT công ty thông qua phương án bù đắp thiếu hụt vốn thu được từ đợt chào bán. Cụ thể: công ty sẽ giữ nguyên quy mô đầu tư sản xuất kinh doanh, đồng thời, sử dụng dòng tiền từ việc thanh lý các khoản đầu tư tài chính, thu hồi nợ từ các đối tác, vay vốn ngân hàng và dòng tiền tạo ra từ các dự án đang triển khai để đảm bảo thực hiện kế hoạch theo phương án đầu tư sản xuất mà ĐHĐCĐ Công ty đã đề ra;

Đồng thời, công ty sử dụng nguồn tiền từ việc thu nợ nhóm Công ty cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai và từ hoạt động thanh lý một số tài sản không sinh lời để thanh toán nợ gốc trái phiếu trong thời gian quy định.

Được biết, ngày 28/4 tới, HAG sẽ tổ chức Đại hội đồng cổ đông thường niên năm 2023 tại TPHCM. Theo đó, HAG dự kiến sẽ trình ĐHĐCĐ thông qua kế hoạch sản xuất kinh doanh năm 2023 gần như đi ngang với doanh thu thuần đạt 5.120 tỷ đồng và lợi nhuận sau thuế đạt 1.130 tỷ đồng.

Trên thị trường, cổ phiếu HAG chốt phiên 25/4 tăng thêm 90 đồng lên 7.690 đồng/cp. Như vậy, mức giá chào bán cho người lao động chỉ tương đương như thị giá trên sàn và lượng cổ phiếu ESOP mới có giá trị lên gần 154 tỷ đồng.

Hiện, cổ phiếu HAG bị HOSE giữ nguyên diện cảnh báo do lợi nhuận sau thuế chưa phân phối tại ngày 31/12/2022 là -3.341,01 tỷ đồng văn cứ BCTC hợp nhất kiểm toán năm 2022, cổ phiếu chưa đáp ứng quy định tại điểm b khoản 4 Điều 37 Quy chế niêm yết và giao dịch chứng khoán niêm yết ban hành kèm theo Quyết định số 17/QĐ-HĐTV ngày 31/3/2022 của Hội đồng thành viên Sở Giao dịch Chứng khoán Việt Nam.