Ngân hàng tự tin với kế hoạch tăng trưởng lợi nhuận

Trong mùa đại hội đồng cổ đông thường niên vừa qua, lãnh đạo các ngân hàng vẫn tỏ ra tự tin với kế hoạch tăng trưởng lợi nhuận trong năm nay...

Chi phí vốn tăng cao nhưng mặt bằng lãi suất cho vay vẫn phải duy trì thấp để hỗ trợ nền kinh tế phục hồi sau Covid-19 khiến biên lãi ròng (NIM) của nhiều ngân hàng bị co lại. Tuy nhiên, trong mùa đại hội đồng cổ đông thường niên vừa qua, lãnh đạo các ngân hàng vẫn tỏ ra tự tin với kế hoạch tăng trưởng lợi nhuận trong năm nay.

Cập nhật mới nhất tại cuộc họp Chính phủ thường kỳ tháng 4, Ngân hàng Nhà nước cho biết tín dụng vẫn duy trì đà mở rộng. Tính đến ngày 25/4, tín dụng tăng trưởng 6,75% so với cuối năm 2021, tương đương với mức tăng 16,4% so với cùng kỳ.

Theo thông tin từ Tổng cục Thống kê, chỉ số giá tiêu dùng (CPI) tháng 4/2022 tăng 0,18% so với tháng trước, tăng 2,09% so với tháng 12/2021 và tăng 2,64% so với cùng kỳ năm trước. Những diễn biến này đang tạo áp lực không nhỏ đối với các doanh nghiệp trong việc hoàn thành mục tiêu kinh doanh của năm 2022.

LÃI SUẤT HUY ĐỘNG NÓNG, NIM CO LẠI

Mặc dù những thông số nêu trên chưa làm nóng đường đua lãi suất huy động nhưng cũng đã làm tăng nhiệt cuộc đua hút vốn. Riêng trong tháng 4/2022, mặt bằng lãi suất huy động kỳ hạn 12 tháng tăng thêm 0,08 điểm phần trăm, lên mức 5,66%/năm. Diễn biến này đã khiến cho lãi suất huy động mặt bằng chung tăng 0,02 điểm phần trăm so với cùng kỳ, sau hơn 2 năm liên tục giảm.

Bước sang tháng 5/2022, thêm nhiều ngân hàng thay đổi biểu lãi suất huy động theo hướng tăng lên. Điển hình, SHB tăng 0,2-0,4 điểm phần trăm tùy từng kỳ hạn; trong đó, kỳ hạn 36 tháng, lãi suất tiết kiệm tại quầy tăng 0,4 điểm phần trăm, lên mức 6,6%/năm. Với kỳ hạn 12 tháng và 13 tháng cũng tăng 0,4 điểm phần trăm lên 6,2%/năm.

Song song, lãi suất gửi online cũng tăng khá mạnh với mức cao nhất là 6,7%/năm đối với kỳ hạn từ 36 tháng, tăng 0,35 điểm phần trăm so với trước. Tương tự, kỳ hạn 12 tháng tăng 0,3 điểm điểm phần trăm lên 6,4%/năm.

Tương tự, ngân hàng ACB cũng vừa tăng lãi suất 0,1 điểm phần trăm tại nhiều kỳ hạn dưới 12 tháng đối với các gói tiết kiệm truyền thống và tiết kiệm online. Riêng sản phẩm gửi tiết kiệm lĩnh lãi cuối kỳ, ngân hàng tăng 0,1 điểm phần trăm lãi suất so với tháng trước dành cho các kỳ hạn 1 - 3 tháng.

Hay như, tại Eximbank, mặc dù giữ nguyên mức lãi suất tại quầy nhưng tăng 0,2 điểm phần trăm cho hình thức gửi online nếu khách hàng gửi tiền từ 15 tháng trở lên. Từ đầu năm đến này, lãi suất gửi online tại Eximbank tăng khoảng 0,3-0,5 điểm phần trăm.

Nhìn chung toàn thị trường, mức lãi suất cao nhất trên thị trường của khối ngân hàng thương mại cổ phần tư nhân đã vượt hoặc xấp xỉ 7%/năm. Trong khi đó, khối ngân hàng thương mại cổ phần quốc doanh vẫn ổn định lãi suất.

Lãi suất huy động đầu vào liên tục tăng, trong khi lãi suất đầu ra vẫn phải duy trì thấp để hỗ trợ doanh nghiệp khiến biên lãi ròng các ngân hàng chịu áp lực co lại.

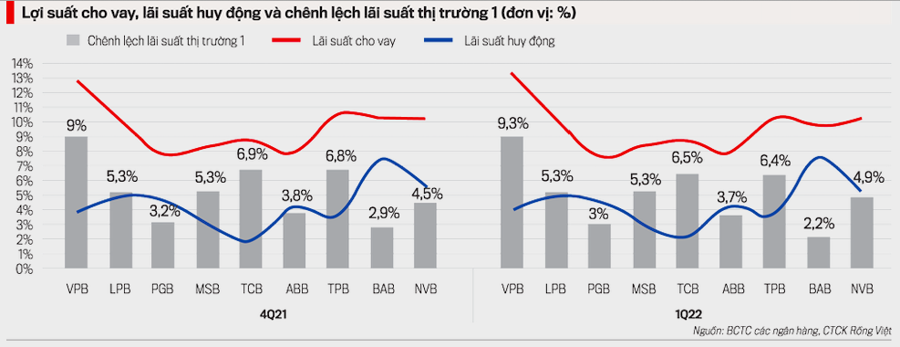

Một thống kê gần đây của Công ty Chứng khoán Rồng Việt (VDSC) cho thấy, trong số 9 ngân hàng được theo dõi thì có tới 5 ngân hàng công bố báo cáo tài chính xuất hiện tình trạng NIM giảm.

Cụ thể, NIM của TPBank giảm từ 6,8% trong quý 4/2021 xuống còn 6,4% trong quý 1/2022; Techcombank giảm từ 6,9% xuống còn 6,5%; BacABank giảm từ 2,9% xuống còn 2,2%; PGBank giảm từ 3,2% xuống 3,0%; ABBank giảm từ 3,8% xuống 3,7%.

“Do các ngân hàng tư nhân dần quan tâm hơn tới việc thu hút tiền gửi để đảm bảo thanh khoản. Tốc độ tăng lãi suất huy động dự kiến sẽ nhanh hơn trong nửa cuối năm 2022. Vì vậy, NIM của của các ngân hàng sẽ tiếp tục bị co lại. Tuy nhiên, sẽ có sự phân hóa với lợi thế nghiêng về các ngân hàng lớn”, VDSC nhận định.

NHIỀU PHƯƠNG ÁN BÙ ĐẮP, KHÔNG LO "ĐI LÙI"

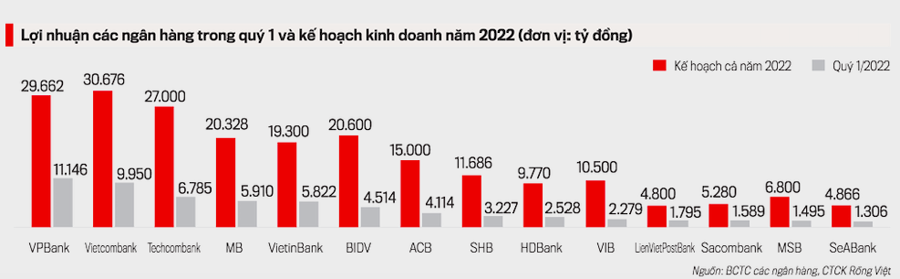

Việc NIM co lại chắc chắn sẽ gây ảnh hưởng ít nhiều tới kết quả hoạt động kinh doanh của các ngân hàng. Tuy nhiên, thống kê tại 25 ngân hàng thương mại lại cho thấy, tổng lợi nhuận trước thuế năm 2022 dự kiến tăng tới 35% so với năm 2021, tương đương tốc độ tăng trưởng của năm 2021 khi NIM chưa bị co lại.

Các ngân hàng đặt mục tiêu lợi nhuận trước thuế năm 2022 trên 30% gồm: SeABank, Bản Việt, VietABank, TPBank, MSB, VIB. Cao hơn, có 3 ngân hàng dự kiến lợi nhuận tăng trên 50% gồm: SHB, VietBank, ABBank. Thậm chí, có 2 ngân hàng ước tính lợi nhuận tăng gấp đôi là Eximbank và VPBank.

Đáng chú ý, các kỳ vọng lợi nhuận trên đều được đặt trong kịch bản tăng trưởng tín dụng tương đối cao. Như vậy có thể hiểu rằng, khi NIM bị co lại, các ngân hàng đang muốn bù đắp lại bằng lượng, tức cho vay nhiều hơn.

Với MB, ngay trong quý đầu năm 2022, tăng trưởng dư nợ tín dụng đã đạt khoảng 14,3%, điều này giúp ngân hàng có lợi nhuận hợp nhất 5.500 tỷ đồng, tăng 20% so với cùng kỳ năm ngoái.

Năm nay, MB sẽ nhận chuyển giao bắt buộc một tổ chức tín dụng yếu kém. Theo đó, lãnh đạo MB kỳ vọng việc nhận chuyển giao này có thể giúp mở rộng không gian tăng trưởng cho ngân hàng, vốn đã sắp cạn kiệt chỉ ngay sau 3 tháng đầu năm.

Ở VPBank, ông Nguyễn Đức Vinh, Tổng giám đốc ngân hàng, cho biết do nhu cầu tín dụng của khách hàng tăng cao nên chỉ trong 3 tháng đầu năm, tăng trưởng tín dụng của ngân hàng đã đạt mức 10,3%. Năm nay, VPBank đặt kế hoạch tăng trưởng tín dụng cho cả năm ở mức cao là 35%.

Mặt khác, đề phòng trường hợp không được cho phép tăng trưởng tín dụng quá nhanh, ông Vinh cho biết VPBank đã tiếp nhận nhiều nguồn vốn trung dài hạn ổn định khác nhau, nhất là vốn quốc tế để tạo lợi thế cạnh tranh chi phí vốn.

Trước đó, một ngân hàng khác là VIB cũng vay thành công 260 triệu USD từ nhiều định chế tài chính nước ngoài.

Bên cạnh đa dạng hóa nguồn vốn huy động để giảm áp lực từ lãi suất trong nước, nhiều ngân hàng cũng tìm cách giảm chi phí vốn bằng cách tăng tỷ trọng tiền gửi không kỳ hạn (CASA). Tại mùa Đại hội đồng cổ đông thường niên vừa diễn ra gần đây, lãnh đạo hàng loạt ngân hàng như MB, Techcombank, MSB... đều chia sẻ, một trong những mục tiêu quan trọng đề ra là tiếp tục gia tăng tỷ trọng CASA để giảm áp lực giá vốn.

Theo TS. Nguyễn Trí Hiếu cho rằng có 4 yếu tố đang thúc đẩy lợi nhuận các ngân hàng trong năm 2022.

Thứ nhất, NIM bị ảnh hưởng do lãi suất huy động tăng, nhưng nhiều ngân hàng vẫn cố gắng duy trì NIM như thời gian trước bằng cách đa dạng hóa nguồn vốn và tăng tỷ lệ CASA.

Thứ hai, nhu cầu tín dụng toàn nền kinh tế đang tăng mạnh sau dịch Covid-19. Theo đó, năm nay Ngân hàng Nhà nước dự kiến tăng trưởng tín dụng khoảng 14% và có điều chỉnh.

Thứ ba, cơ cấu thu nhập ổn định, trong đó tỷ trọng thu từ phí ngày một tăng cao. Các hợp đồng bán chéo bảo hiểm (bancassurance) đang mang lại khoản lợi nhuận khổng lồ cho các ngân hàng.

Thứ tư, một số ngân hàng đã trích lập sớm trước thời hạn của Thông tư 03/2021/TT-NHNN sẽ không phải trích lập và/hoặc có cơ hội hoàn nhập dự phòng vì một phần nợ xấu do ảnh hưởng bởi Covid-19 sẽ giảm áp lực trước sự hồi phục của nhiều nhóm ngành.

“Các ngân hàng đặt mục tiêu kinh doanh đều dựa trên sự tính toán cụ thể. Ngoài ra, tại một số ngân hàng lớn, kế hoạch năm nay cũng thận trọng hơn so với tiềm năng tăng trưởng. Do đó, việc tin tưởng sẽ hoàn thành kế hoạch từ phía lãnh đạo ngân hàng là điều dễ hiểu”, ông Hiếu chia sẻ.