Nhà đầu tư cá nhân có thể đã rút hàng nghìn tỷ đồng khỏi thị trường chứng khoán?

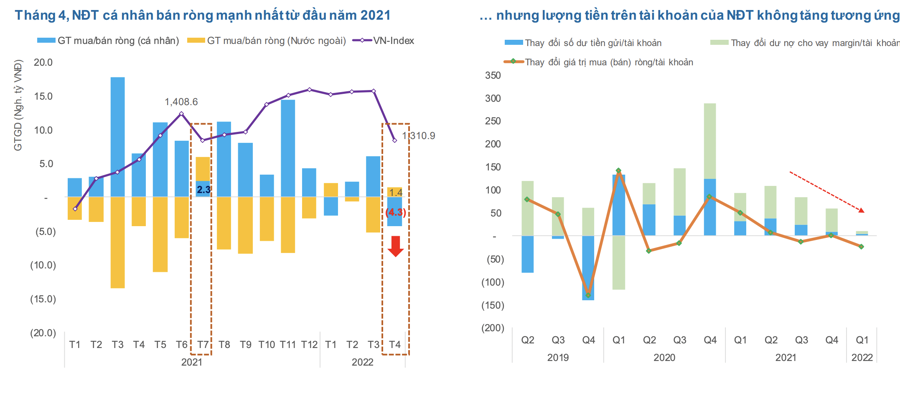

Trong tháng 4, nhà đầu tư cá nhân bán ròng mạnh nhất kể từ đầu năm 2021 với tổng giá trị bán ròng 4.300 tỷ đồng. Tuy nhiên số dư trên tài khoản lại không tăng tương ứng, thậm chí số dư tiền gửi/tài khoản của nhà đầu tư cá nhân trong quý 1/2022 giảm so với quý 4/2021...

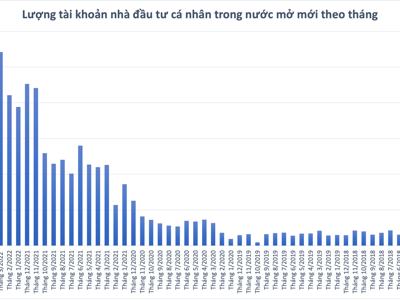

Báo cáo bối cảnh thị trường chứng khoán Quý 2/2022 vừa công bố do FiinTrade thực hiện cho thấy, thanh khoản toàn thị trường đã sụt giảm mạnh trong tháng 4 vừa qua, đáng lưu ý nhất là dòng tiền của nhà đầu tư cá nhân trong nước.

Cụ thể, trong tháng 4, nhà đầu tư cá nhân bán ròng mạnh nhất kể từ đầu năm 2021 với tổng giá trị bán ròng 4.300 tỷ đồng trong khi có những tháng vào ròng kỷ lục hàng chục nghìn tỷ đồng như tháng 3/2021, tháng 11/2021. Đây cũng là tháng thứ hai nhóm này quay đầu bán ròng trước đó tháng 1 bán ròng khoảng 3.000 tỷ đồng.

Mặc dù vậy, số liệu Fiingroup lại ghi nhận lượng tiền trên tài khoản của nhà đầu tư tại các công ty chứng khoán không tăng tương ứng với số tiền đã bán ròng, số dư tiền gửi/tài khoản của nhà đầu tư cá nhân trong quý 1/2022 không đáng kể, thậm chí giảm so với quý 4/2021.

Như vậy, nhiều khả năng sau khi bán ròng số tiền này đã được các nhà đầu tư cá nhân rút ra khỏi thị trường chứng khoán dẫn đến lượng tiền gửi trong tài khoản tăng không tương ứng. Nguyên nhân bởi bối cảnh thị trường khó khăn, chỉ số sụt giảm mạnh trong suốt từ cuối tháng 3 đến nay khiến nhiều nhà đầu tư thua lỗ nặng.

Ở chiều ngược lại, khối ngoại lại giải ngân rất tích cực sau gần 2 năn bán ròng.

Về tăng trưởng kết quả kinh doanh, lợi nhuận doanh nghiệp vẫn đang tăng trưởng tích cực trong quý 1/2022. Theo dữ liệu thống kê kết quả kinh doanh của 756/1702 doanh nghiệp (chiếm 89% vốn hóa thị trường), nhóm Ngân hàng đạt mức tăng trưởng lợi nhuận 52,8% trong quý vừa qua.

Trong khi đó, nhóm Phi tài chính tích cực hơn khi mức tăng trưởng lợi nhuận đạt 76,1%. Tổng cộng, các doanh nghiệp niêm yết ghi nhận mức tăng trưởng 62,9% trong quý 1. Tuy nhiên, FiinGroup kỳ vọng tăng trưởng cả năm 2022 chỉ ở mức 20,8%.

Sau những nhịp chỉnh mạnh, hiện tại định giá P/E của VN-Index đã xuống mức 14,7 lần, thấp hơn mức P/E trung bình 5 năm. Trong đó, định giá P/B của khối Ngân hàng đã xuống thấp hơn P/B trung bình 5 năm, đạt mức 2.0, và định giá P/E của khối Phi tài chính cũng hạ xuống còn 17,9 lần. Đây được xem là mức định giá khá hấp dẫn.

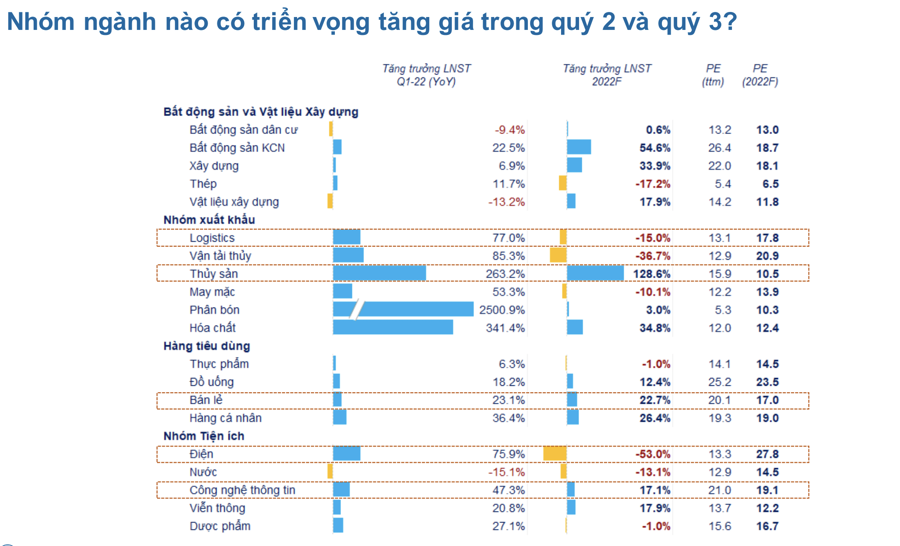

Nhóm ngành được FiinGroup đánh giá có triển vọng tăng giá trong quý 2 và quý 3 gồm doanh nghiệp Xuất khẩu (Logistics và Thủy sản); Bán lẻ, Điện, Công nghệ thông tin.

Chi tiết hơn về chiến lược săn hàng "ngon - bổ - rẻ", FiinGroup đưa ra danh mục 5 cổ phiếu gồm REE, QNS, VHC, MWG, VCS với tiêu chí của nhóm này là triển vọng lợi nhuận 2022-2023 tích cực, sức khẻo tài chính lành mạnh nợ vay thấp D/E<1, hiệu quả hoạt động tốt (ROE>15%, CFO>0 trong 3/5 quý gần nhất, khối lượng giao dịch bình quân 3 tháng >50.000 cổ phiếu/phiên. Định giá dự báo 2022F hấp dẫn.

Với chiến lược "Trú ẩn trong bão", FiinGroup đưa ra danh mục gồm TLG, NTL, VIP, QTP, VNL. Cổ phiếu nhóm này đáp ứng 3 tiêu chí gồm: Tỷ suất cổ tức thực trả cho năm 2022 (Tỷ lệ cổ tức thực trả/thị giá) >6%; EPS dự báo 2022 > Cổ tức kế hoạch 2022, doanh thu/lợi nhuận sau thuế tăng trưởng trong 3/5 quý gần nhất triển vọng lợi nhuận 2023 khả quan; khối lượng giao dịch bình quân 3 tháng > 50.000 cổ phiếu/phiên, tỉ lệ cổ phiếu tự do chuyển nhượng (freefloat) >20%