NIM mỏng dần, ngân hàng căng mình giữ đà tăng trưởng lợi nhuận

Theo thống kê từ 26/27 ngân hàng đã niêm yết, kế hoạch tăng trưởng lợi nhuận sau thuế của nhóm này lên tới 33% trong năm 2022. Tuy nhiên, giới chuyên môn đánh giá, các ngân hàng phải xoay sở rất khéo mới có thể hoàn thành kế hoạch đề ra...

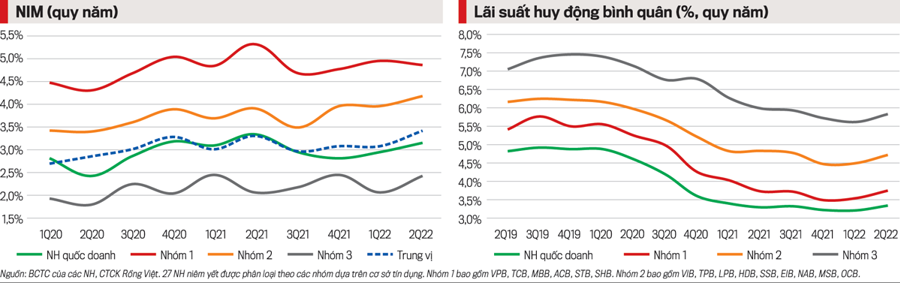

Khi nhìn vào báo cáo tài chính của các ngân hàng trong 6 tháng đầu năm 2022, nguồn lợi nhuận có được chủ yếu tập trung tại mảng tín dụng với động lực là biên lãi ròng (NIM) duy trì ở mức cao. Trong nửa cuối năm, chắc chắn động lực trên sẽ bị suy giảm bởi xu hướng lãi suất cho vay tăng chậm hơn lãi suất huy động đang ngày càng nổi bật.

LÃI SUẤT HUY ĐỘNG TĂNG NHANH

Số liệu từ Ngân hàng Nhà nước cho biết, tính đến hết ngày 31/8, tăng trưởng tín dụng toàn nền kinh tế đạt 9,91%, cao hơn rất nhiều so với cùng kỳ năm ngoái. Thậm chí, các ngân hàng đã sử dụng hết hạn mức tăng trưởng tín dụng (room) được giao hồi đầu năm.

Tăng trưởng tín dụng bứt tốc mạnh mẽ góp phần làm nhu cầu huy động tăng, thúc đẩy tần suất điều chỉnh tăng lãi biểu lãi suất huy động của các ngân hàng thương mại.

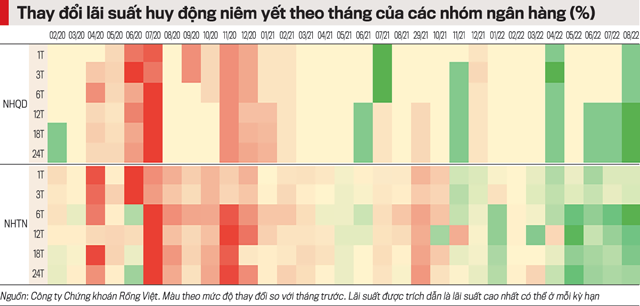

Công ty Chứng khoán Rồng Việt (VDSC) tổng hợp trong 8 tháng đầu năm 2022, các ngân hàng thương mại nhà nước đã tăng lãi suất từ 0,1-0,3 điểm phần trăm, chủ yếu ở giữa năm. Các kỳ hạn dài hơn được điều chỉnh tăng nhiều hơn so với kỳ hạn ngắn.

Còn các ngân hàng tư nhân lớn cũng điều chỉnh lãi suất niêm yết lên trung bình 0,72 điểm phần trăm. Mức tăng đáng kể nhất tại một ngân hàng là 1,9 điểm phần trăm trong 8 tháng đầu năm.

“Chi phí tiền gửi đã tăng trung bình 0,15 điểm phần trăm trong 6 tháng 2022 ở tất cả các nhóm. Trong đó, các ngân hàng thương mại nhà nước tăng 0,10 điểm phần trăm trong khi các ngân hàng tư nhân lớn tăng 0,22 điểm phần trăm so với năm ngoái”, nhóm nghiên cứu tại VDSC tổng hợp.

Điều đáng nói, ngày 7/9 vừa qua Ngân hàng Nhà nước đã điều chỉnh room tín dụng cho khoảng 15 ngân hàng có đơn đề nghị. Với việc được nới room, hoạt động giải ngân bị ùn ứ hơn 3 tháng nay chính thức được khơi thông.

Tiền chảy ra thị trường và phải cần một thời gian để quay về hệ thống ngân hàng. Trong khi, tình trạng thanh khoản căng thẳng đang hiện hữu. Thể hiện rõ nhất ở diễn biến lãi suất liên ngân hàng tăng dựng đứng. Chỉ khoảng hơn chục phiên giao dịch, lãi suất VND liên ngân hàng kỳ hạn qua đêm từ mức 1,99%/năm (16/8), đến ngày 7/9 đã chạm 6,48%/năm.

Ngoài ra, thời điểm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn giảm từ 40% xuống 37% cũng không còn xa. Điều này càng khiến lãi suất huy động thị trường 1 (ngân hàng với dân cư) chịu áp lực tăng để củng cố thanh khoản và đáp ứng các quy định mới.

So với cùng kỳ tháng 8/2022, biểu lãi suất tiền gửi tiết kiệm tháng 9/2022 tại một số ngân hàng thương mại tư nhân tiếp tục tăng như Sacombank, ACB, BacABank, MB, NamABank… Mức lãi suất lên tới 8,8%/năm đã xuất hiện tại ABBank cho kỳ hạn 13 tháng.

Thậm chí, thời gian tới, khi chênh lệch tăng trưởng tín dụng - tiền gửi giữ ở mức cao, mặt khác tiền gửi từ Kho bạc Nhà nước có thể không còn dồi dào (nếu đầu tư công bắt đầu được đẩy mạnh), nhiều khả năng việc tăng lãi suất huy động sẽ có thêm sự tham gia của nhóm ngân hàng thương mại nhà nước gồm Vietcombank, Agribank, BIDV, VietinBank.

CỐ GIỮ NHỊP TĂNG TRƯỞNG

Trái với diễn biến lãi suất huy động, lãi suất cho vay về cơ bản tăng chậm hơn. Bởi lẽ, ngành ngân hàng đang cố gắng giữ ổn định lãi suất cho vay do sức chịu đựng của doanh nghiệp còn hạn chế sau dịch bệnh. Đặc biệt Việt Nam đang thực hiện Chương trình phục hồi kinh tế 2022-2023 và chương trình này yêu cầu các tổ chức tín dụng tiết giảm chi phí để phấn đấu giảm lãi suất cho vay.

Vì vậy, chuyên gia kinh tế Lê Xuân Nghĩa đánh giá, NIM của ngân hàng đang có xu hướng co lại, mỏng dần. “Diễn biến lãi suất hiện nay không còn có lợi cho các ngân hàng như giai đoạn trước. Cụ thể, năm 2020 và năm 2021, các ngân hàng “kiếm bộn” từ mảng tín dụng do lãi suất huy động giảm mạnh, trong khi lãi suất cho vay chỉ giảm từ từ, giúp hệ số NIM tăng cao. Nhưng bước sang năm 2022, chi phí đầu vào tăng theo lãi suất huy động, NIM giảm dần và ảnh hưởng trực tiếp đến kết quả kinh doanh”, ông Nghĩa nói.

Cũng theo ông Nghĩa, việc tăng lãi suất là không thể tránh khỏi. Song với đặc thù chênh lệch kỳ hạn (nguồn huy động chủ yếu là ngắn hạn) lớn, nên cho dù lãi suất huy động tăng nhanh hơn lãi suất cho vay, vẫn có một vài ngân hàng duy trì được mức NIM ổn định. Hiểu đơn giản, NIM sẽ phân hóa và lợi thế nghiêng về nhóm ngân hàng có tỷ lệ tiền gửi không kỳ hạn (CASA) ở mức cao, tỷ lệ vốn ngắn hạn dùng để cho vay trung và dài hạn thấp.

Hệ số NIM (Net Interest Margin) hay biên lãi ròng là sự chênh lệch phần trăm giữa thu nhập từ lãi và chi phí lãi phải trả của ngân hàng. NIM cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động vốn và hoạt động tín dụng, đầu tư là bao nhiêu.

Cùng quan điểm, TS. Lê Duy Bình, Giám đốc điều hành Economica Vietnam, nhìn nhận giống như các doanh nghiệp, có ngân hàng hoạt động mạnh, tiềm lực tài chính tốt, nhưng có ngân hàng không được như vậy. Đơn cử như về lãi suất huy động, có ngân hàng đặt lãi suất huy động cao nhất tới 8%/năm nhưng cũng có ngân hàng chỉ từ gần 6%/năm mà vẫn đảm bảo được khả năng thanh khoản...

Tương tự, về khía cạnh tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn, các ngân hàng đang có tỷ lệ này ở mức cao sẽ phải giảm bớt, hoặc có thể các ngân hàng đó không còn nhiều dư địa để tăng tỷ lệ này lên và ổn định NIM. Mặt khác, các ngân hàng có tỷ lệ vốn ngắn hạn dùng để cho vay trung và dài hạn thấp vẫn còn dư địa có thể cho vay và từ đó tăng NIM.

Do đó, trong trường hợp “sức khỏe” chưa tốt, NIM bị ảnh hưởng nhưng vẫn muốn giữ nhịp tăng trưởng, ông Bình khuyên các ngân hàng nên nâng cao năng lực quản trị về tài chính. Việc quản trị tốt cũng góp phần giúp ngân hàng tiết giảm chi phí hoạt động, cải thiện NIM.

“Ngoài ra, các ngân hàng cũng cần đẩy mạnh đầu tư công nghệ thông tin, chuyển đổi ngân hàng số, tăng trải nghiệm cho khách hàng… Hoạt động này sẽ mang lại lợi ích lâu dài, giảm bớt chi phí giao dịch cho chính ngân hàng, tăng hiệu quả lợi nhuận biên. Đi kèm với đó là tăng thu từ mảng dịch vụ”, ông Bình nói.

Trao đổi với VnEconomy, một lãnh đạo ngân hàng thương mại cho biết NIM giảm khiến ban điều hành ngân hàng chịu áp lực rất lớn, phải căng mình tìm giải pháp để không thất hứa với cổ đông. Những giải pháp trước mắt được ngân hàng áp dụng bao gồm: cắt giảm quy mô nhân viên, bán bảo hiểm, triển khai thêm nhiều dịch vụ để tăng thu ngoài lãi… Thế nhưng, cải thiện NIM từ việc cắt giảm chi phí nhân công rồi cũng phải đến một giới hạn nếu không muốn quy mô ngân hàng giảm sút. Bán bảo hiểm lại bị người dân nói ép mua. Tăng thu từ dịch vụ cũng không thể một sớm một chiều.

“Chúng tôi đang tiếp tục tìm thêm giải pháp trong lúc chờ NIM tăng trở lại. Thông thường, phải mất từ 1-2 quý để lãi suất cho vay điều chỉnh lại hoàn toàn theo lãi suất huy động. Hiện tại nguồn thu chính đóng góp vào lợi nhuận vẫn đến từ hoạt động cho vay nên lợi nhuận nửa cuối năm cũng phụ thuộc nhiều vào room tín dụng. Cũng may Ngân hàng Nhà nước vừa cấp thêm room. Không thể giữ NIM như trước thì phải cho vay nhiều lên. Ban lãnh đạo ngân hàng cũng bớt đi phần nào áp lực về kế hoạch kinh doanh đề ra hồi đầu năm”, vị lãnh đạo ngân hàng nói.