Thanh khoản thiếu hụt cục bộ, Ngân hàng Nhà nước bơm ròng 3.300 tỷ đồng hỗ trợ

Một vài thành viên phải tiếp cận nguồn vốn hỗ trợ từ Ngân hàng Nhà nước với mức lãi suất 2,5%/năm cho kỳ hạn 2 tuần. Trong khi mức lãi suất cùng kỳ hạn trên thị trường liên ngân hàng chỉ khoảng 2,12%/năm...

Tại tuần trước kỳ nghỉ lễ 30/4 và 1/5, Ngân hàng Nhà nước đã phải bơm ròng một lượng tiền lớn nhằm hỗ trợ thanh khoản hệ thống.

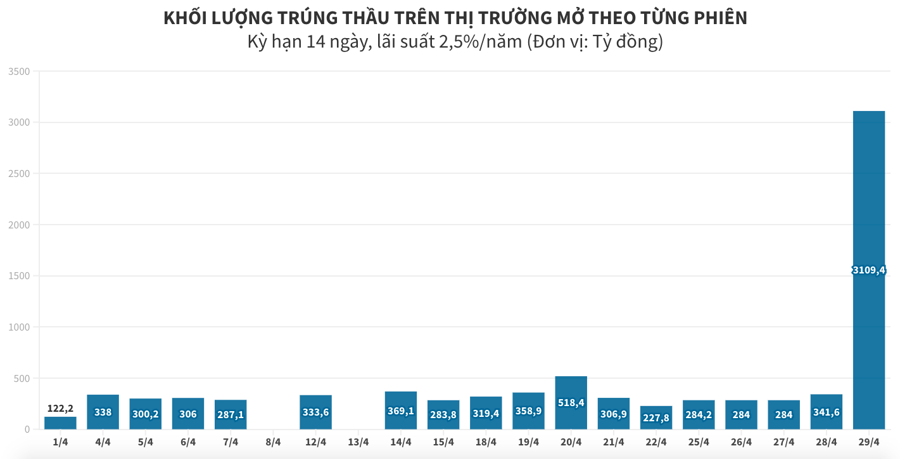

Cụ thể, trên thị trường mở (OMO), nhà điều hành vẫn đều đặn chào thầu với quy mô 10.000 tỷ đồng, kỳ hạn 14 ngày với lãi suất 2,5%/năm. Lượng trúng thầu tại 4 phiên đầu tuần duy trì như quãng thời gian trước đó, chỉ khoảng dưới 350 tỷ đồng/phiên.

Tuy nhiên, trong phiên 29/4, lượng trúng thầu đã tăng vọt lên 3.109 tỷ đồng. Đây cũng là phiên bơm ròng duy nhất trong tháng 4 thị trường đón nhận thêm lượng tiền lớn như vậy.

Ở chiều ngược lại, khối lượng đáo hạn trên OMO vào khoảng 986 tỷ đồng. Như vậy, Ngân hàng Nhà nước đã bơm ròng 3.316 tỷ đồng trong tuần trước nghỉ lễ. Theo đó, khối lượng lưu hành trên kênh cầm cố được đẩy lên mức 6.034 tỷ đồng.

Theo giới chuyên môn, tổng khối lượng các thành viên đang vay “ngắn hạn” nhà điều hành ở mức 6.034 tỷ đồng là không lớn. Thậm chí, nếu so với thời điểm trước dịch Covid-19 thì còn nhỏ hơn rất nhiều.

Đồng thời, ghi nhận trên thị trường, số lượng thành viên tiếp cận nguồn vốn hỗ trợ cũng rất ít, chỉ khoảng 1-2 thành viên mỗi phiên.

Do đó, thanh khoản hệ thống chỉ thiếu hụt cục bộ trong bối cảnh nhu cầu thanh toán chi trả của người dân cao hơn thông thường, đặc biệt khi Việt Nam đã hoàn toàn mở cửa du lịch.

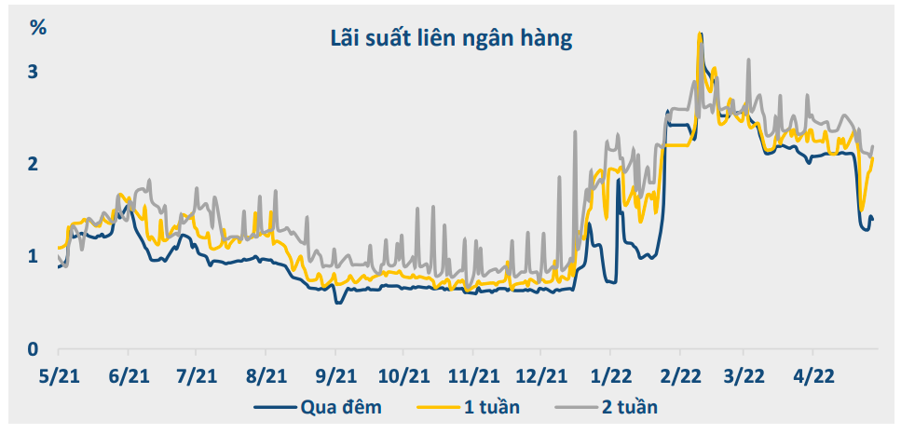

Và sự thiếu hụt cục bộ này khiến một số thành viên buộc phải tiếp cận nguồn vốn hỗ trợ từ Ngân hàng Nhà nước với mức lãi suất 2,5%/năm cho kỳ hạn 2 tuần, trong khi cùng kỳ hạn các thành viên khác đang giao dịch với nhau ở mức lãi suất 2,12%/năm.

Hiện chốt ngày 29/4, các mức lãi suất VND trên thị trường liên ngân hàng dừng ở mức: qua đêm 1,5%; 1 tuần 1,98%; 2 tuần 2,12% và 1 tháng 2,24%.

Tại diễn biến liên quan, số liệu từ Tổng cục Thống kê cho biết, lạm phát cơ bản tháng 4/2022 tăng 0,44% so với tháng trước, tăng 1,47% so với cùng kỳ năm trước.

Như vậy, áp lực lạm phát dần hiện rõ. Điều đáng nói, lạm phát năm nay không chỉ ở Việt Nam mà cả trên thế giới đều chịu áp lực tăng cao khi giá dầu tăng, những biến động sau đại dịch Covid-19 làm cho giá các nguyên liệu đầu vào của sản xuất kinh doanh, dịch vụ đều tăng khá mạnh như phân bón, nguyên phụ liệu cho dệt may da giầy, hóa chất, nhựa các loại...

Ngoài ra, các chi phí về vận chuyển logistics vẫn neo ở mức cao, chưa hạ nhiệt. Chiến sự tại Nga – Ukraine vẫn tiếp tục diễn ra. Áp lực tăng giá trong nước còn đến từ việc tiếp tục điều chỉnh giá một số dịch vụ công theo lộ trình điều chỉnh giá với các mặt hàng do Nhà nước quản lý là giá dịch vụ y tế, giáo dục, giá điện.

Trong khi đó, tăng trưởng tín dụng (tới ngày 31/3/2022) đạt 5,04%, mức cao nhất trong 10 năm qua. Tín dụng tăng mạnh đã khiến cho thanh khoản hệ thống ngân hàng có phần căng thẳng hơn và phải liên tục sử dụng tới kênh OMO để bơm tiền ngắn hạn ra ngoài hệ thống sau gần kênh này 1 năm đóng băng.

Công ty Chứng khoán Bảo Việt (BVSC) đánh giá, với những áp lực từ lạm phát cũng như nhu cầu tín dụng tăng cao trong quá trình phục hồi nền kinh tế, lãi suất có thể sẽ tiếp tục tăng nhẹ trong thời gian tới.

“Tuy nhiên, mức tăng của lãi suất sẽ chưa quá lớn trong năm nay để có thể hỗ trợ cho nền kinh tế hồi phục”, nhóm nghiên cứu tại BVSC nhấn mạnh.