25 trái chủ đồng ý đổi khoản nợ 300 triệu USD lấy cổ phiếu NVL

NVL vừa công bố thông tin liên quan đến việc đề xuất tái cấu trúc gói trái phiếu chuyển đổi trị giá 300.000.000 USD với lãi suất 5,25% và đáo hạn năm 2026 được chuyển đổi thành cổ phần phổ thông (cổ phiếu NVL).

Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (mã NVL-HOSE) thông báo về việc tái cấu trúc gói trái phiếu chuyển đổi trị giá 300 triệu USD.

Theo đó, NVL vừa công bố thông tin liên quan đến việc đề xuất tái cấu trúc gói trái phiếu chuyển đổi trị giá 300.000.000 USD với lãi suất 5,25% và đáo hạn năm 2026 được chuyển đổi thành cổ phần phổ thông (cổ phiếu NVL).

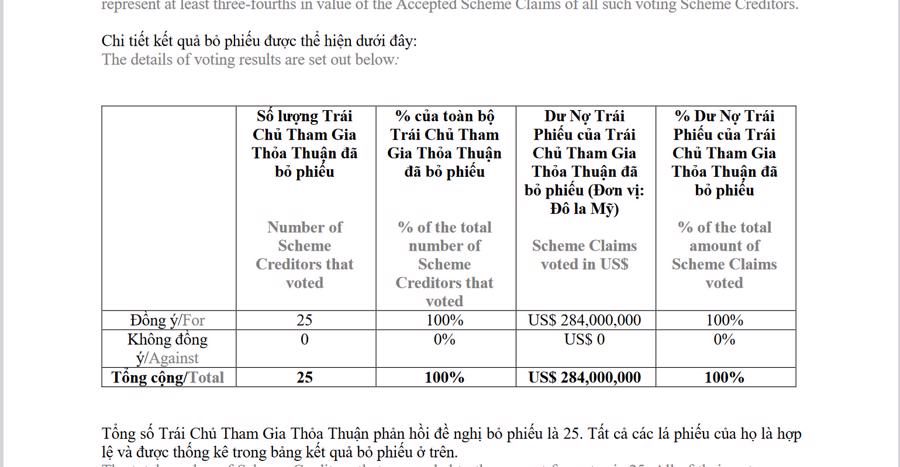

Cụ thể: NVL cho biết đa số các trái chủ tham gia thỏa thuận đã bỏ phiếu hợp lệ đồng thuận với thỏa thuận dàn xếp, và toàn bộ dư nợ trái phiếu được xác nhận của nhóm này đạt ít nhất 3/4 tổng dư nợ trái phiếu được xác nhận của tất cả trái chủ tham gia thỏa thuận đã bỏ phiếu.

Tổng số trái chủ tham gia thỏa thuận phản hồi đề nghị bỏ phiếu là 25. Tất cả các lá phiếu của họ là hợp lệ và được thống kê trong bảng kết quả bỏ phiếu ở trên dư nợ trái phiếu tối đa của trái chủ tham gia thỏa thuận có quyền bỏ phiếu cho thoả thuận dàn xếp là 298,6 triệu USD. Trong đó, tổng dư nợ trái phiếu của trái chủ tham gia thỏa thuận đã bỏ phiếu cho thoả thuận dàn xếp là 284 triệu USD.

Trước đó, vào giữa tháng 12/2023, Tập đoàn Novaland cho biết đã đạt được thoả thuận với các trái chủ nắm giữ khoảng 74,5% tổng giá trị tiền gốc đang lưu hành.

Cụ thể, đối với các khoản lãi phát sinh trước ngày 31/12/2024, các trái chủ đồng ý cho Tập đoàn Novaland thanh toán chậm. Thời điểm thanh toán là ngày đáo hạn trái phiếu vào năm 2026 hoặc đợt mua lại trước hạn trong tương lai.

Trong đó, giá trị mua lại sẽ được tính bằng 115% số tiền gốc ban đầu (sau khi đã trừ đi phần chuyển đổi thành cổ phiếu) cộng với lãi trả chậm và lãi phát sinh. Lãi trả chậm sẽ được tính với mức lãi suất 5,25%/một năm.

Nhóm trái chủ trên cũng cam kết không yêu cầu thanh toán ngay lãi và gốc trong thời gian tới.

Đồng thời, họ sẽ không bán, chuyển nhượng một phần hoặc toàn bộ trái phiếu cho bên thứ ba, trừ khi bên mua cũng đồng ý với thỏa thuận mới, Tập đoàn Novaland cho biết.

Đáng chú ý, các trái chủ cũng đồng ý với phương án có thể chuyển đổi trái phiếu sang cổ phiếu NVL trong thời gian tới với mức giá chuyển đổi ban đầu là 40.000 đồng/cổ phiếu.

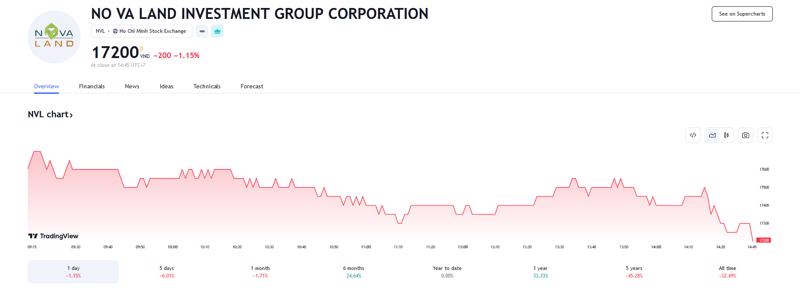

Trên thị trường, chốt phiên giao dịch ngày 3/4/2024, giá cổ phiếu NVL giảm 1,15% xuống 17.200 đồng/cp, tương ứng mức giá chuyển đổi cao hơn 2,35 lần.