Áp lực lợi nhuận nhóm ngân hàng ra sao sau khi Thông tư 02 giãn nợ được ban hành?

Áp lực lên lợi nhuận của ngân hàng cũng sẽ được giảm bớt khi ngân hàng vẫn được hạch toán lãi dự thu và có thể được giãn chi phí dự phòng ra 2 năm.

Như VnEconomy đưa tin, sau hai lần đưa ra dự thảo, ngày 23/4/2023, Ngân hàng Nhà nước (NHNN) đã chính thức ban hành Thông tư số 02/2023/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn.

Đánh giá về chính sách này, theo Chứng khoán BSC, Thông tư 02 mang hướng nới lỏng hơn so với Dự thảo cũ, giúp các tổ chức tín dụng dễ triển khai hơn, từ đó nhiều khách hàng sẽ được hưởng lợi từ Thông tư hơn. Bên cạnh đó, áp lực lên lợi nhuận của ngân hàng cũng sẽ được giảm bớt khi ngân hàng vẫn được hạch toán lãi dự thu và có thể được giãn chi phí dự phòng ra 2 năm.

Theo đó, trong dự thảo mới, Khách hàng được cơ cấu thời hạn nợ gồm khách hàng mà Tổ chức tín dụng đánh giá là có doanh thu, thu nhập sụt giảm so với doanh thu, thu nhập tại phương án trả nợ gốc hoặc theo hợp đồng thỏa thuận; Không thực hiện cơ cấu lại thời hạn trả nợ với khoản nợ vi phạm pháp luật. Như vậy, Thông tư cho phép hạch toán lãi dự thu với các khoản nợ nhóm 1 được cơ cấu lại thời hạn và giữ nguyên nhóm nợ.

Với trích lập dự phòng, Xác định số tiền dự phòng cụ thể phải bổ sung theo công thức = A-B. Nếu sô tiền dự phòng cụ thể phải trích bổ sung lớn hơn 0: Đến 31/12/2023 trích lập tối thiểu 50% số dự phòng phải trích; Đến 31/12/2024 trích lập đủ 100%. Phương án mới này cho phép các ngân hàng trích dần chi phí dự phòng trong 2 năm, giúp giảm áp lực trích lập dự phòng lên ngân hàng so với dự thảo cũ.

Đánh giá về Thông tư 02, Chứng khoán Yuanta cũng nhấn mạnh chính sách này nhằm giảm bớt áp lực tài chính cho người đi vay trong lĩnh vực sản xuất kinh doanh..

Chất lượng tài sản thực chất rõ ràng là một vấn đề cần quan tâm. Tỷ lệ nợ xấu được báo cáo có thể vẫn nằm trong tầm kiểm soát theo chính sách hỗ trợ này, nhưng các số liệu trên báo cáo tài chính sẽ không phản ánh đầy đủ sự tác động đến chất lượng tài sản.

NIM của các ngân hàng có thể chịu áp lực do lãi dự thu liên quan đến các khoản vay tái cơ cấu sẽ được hạch toán ngoại bảng.Và ngân hàng chỉ ghi nhận vào doanh thu khi thu được tiền từ khách hàng.

"Theo chúng tôi, các ngân hàng nên thận trọng trong việc trích lập dự phòng ngay cả trong trường hợp chính sách hỗ trợ này của NHNN được ban hành để tránh bị tác động suy giảm chất lượng tài sản. Tuy nhiên, việc cho các ngân hàng lựa chọn được trích lập dự phòng cho khoản vay tái cơ cấu trong 2 năm sẽ giúp giảm tác động đến lợi nhuận và nguồn vốn của các ngân hàng. Tập trung vào chất lượng.

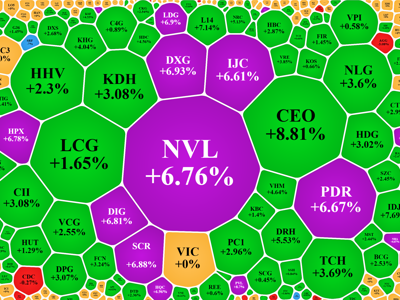

P/B trung vị ngành năm 2023E đang ở mức 1,1x với ROE năm 2023E là 19% (nguồn: Bloomberg). Các lựa chọn hàng đầu của chúng tôi vẫn tập trung vào các ngân hàng chất lượng: ACB, MBB và VCB", Yuanta nhấn mạnh.

Trước đó, bình luận với VnEconomy về việc cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ, các chuyên gia phân tích của Công ty CP FIDT cho rằng thông tin này sẽ hỗ trợ mạnh cho nhóm ngân hàng, bất động sản và cả nền kinh tế.

Cụ thể, với nhóm ngân hàng, theo ông Đỗ Thanh Sơn, Chuyên viên phân tích của FIDT, thông tin cơ cấu thời hạn trả nợ và giữ nguyên nhóm nợ được mong đợi sẽ tác động tích cực hơn là thông tin giảm lãi suất. Thứ nhất, lãi suất ngân hàng dù đã giảm 1-2% nhưng mặt bằng chung vẫn cao hơn so với thời điểm trước dịch Covid.

Thứ hai, sau Covid nhiều doanh nghiệp gặp khó khăn thậm chí cá nhân cũng gặp khó khăn, câu chuyện đang nằm ở vấn đề thanh khoản cung - cầu trên thị trường tín dụng đôi khi không gặp nhau. Ví dụ, anh A là đối tượng ngân hàng ưa thích, tài chính tốt, muốn cho vay tuy nhiên trong bối cảnh này chưa chắc anh A muốn vay vì kinh tế khó khăn chưa biết đầu tư vào đâu? Trong khi đó, người cần vay hơn là anh B lại bị đánh giá vào nhóm nợ xấu. Thì khi Dự thảo được ra đời sẽ giúp cung - cầu gặp nhau và tác động tích cực cho nhóm ngân hàng.

Cũng theo ông Sơn, Ngân hàng sẽ chọn lọc kỹ đối tượng doanh nghiệp để cơ cấu nợ. Bởi khi cơ cấu Ngân hàng vẫn phải trích lập, do đó để trích lập thấp nhất đảm bảo nhóm cơ cấu nợ khó lên nhóm 4 thì các ngân hàng buộc phải lựa chọn kỹ lưỡng.

Đồng quan điểm, ông Huỳnh Minh Tuấn, Giám đốc FIDT cho rằng, việc cơ cấu thời hạn nợ và giữ nguyên nhóm nợ nếu được thực hiện sẽ giúp chất lượng tài sản trên báo cáo tài chính của các ngân hàng được duy trì dù chất lượng nợ đã suy giảm.

Ở góc độ người vay, theo đánh giá của chuyên viên phân tích FIDT, sẽ hưởng lợi nhiều hơn so với việc giảm lãi suất. Vì khi cơ cấu lại thời hạn nợ sẽ không bị đẩy vào nhóm nợ xấu, doanh nghiệp vẫn có thể đi vay ngân hàng khác nếu đáp ứng tiêu chuẩn cho vay về tài sản đảm bảo, từ đó giúp duy trì dòng vốn dòng tiền, giúp doanh nghiệp có thêm nguồn lực quý giá để vượt qua giai đoạn khó khăn hiện tại.